Книга известного американского математика Бенуа Мандельброта посвящена фрактальной геометрии и фундаментальным вопросам случайности. Фрактальную геометрию Мандельброт придумал, когда писал труды по финансам в шестидесятые годы. Данное произведение содержит, среди прочих, эти труды, которые ранее не издавались, а также фундаментальные представления о случайности. На мой взгляд, книга будет полезна тем, кто предполагает заработать на фондовом/валютном рынке (в качестве отрезвляющего душа), а также всем, кто размышляет о роли случая и закономерностях.

Ранее я читал Бенуа Мандельброт. (Не)послушные рынки: фрактальная революция в финансах.

Бенуа Мандельброт. Фракталы, случай и финансы. – Ижевск: Регулярная и хаотическая динамика, 2004. – 256.

Скачать конспект (краткое содержание) в формате Word или pdf

Купить книгу в Ozon

ЧАСТЬ ПЕРВАЯ. ФРАКТАЛЫ

Глава 1.1. Признанный и принесший плоды «мезальянс»

Еще в самом начале своей научной карьеры я пришел к выводу, что многочисленные реально существующие формы настолько нерегулярны или изломаны, что сложность Природы не только количественно, но и качественно превосходит все то, что допускает геометрия Евклида. Для того, чтобы охарактеризовать отрезок или окружность, достаточно некоторого небольшого количества отдельных измерений, в природе же это число столь велико, что его можно считать практически бесконечным.

Решившись принять упомянутый вызов, я задумал и разработал новую геометрию природы, а затем использовал ее во множестве различных областей. Фракталы — это объекты (математические, природные или созданные человеком), которые мы называем неправильными, шероховатыми, пористыми или раздробленными, причем указанными свойствами фракталы обладают в одинаковой степени в любом масштабе. Можно сказать, что форма этих объектов не изменяется от того, рассматриваем мы их вблизи или издалека.

Связующей нитью, определяющей понятие фрактала, стала идея о том, что некоторые феномены нашего мира имеют одинаковую структуру при рассматривании их вблизи или издалека (т.е. в любом масштабе) — когда мы увеличиваем картинку, желая разглядеть что-либо получше, изменяются лишь незначительные детали. Так, каждый малый участок фрактала представляет собой ключ к целой конструкции. Я использую термин «самоподобие».

Я описал горы, облака, деревья, скопления галактик и следы биржевого курса, но описывать их достаточно совершенным образом, позволяющим имитировать эти реальные объекты и создавать их дубликаты с помощью математических формул. Тот факт, что эти дубликаты или имитации были основаны на статистических моделях, вызывал законное удивление. Потому что никто не ожидал, что в объяснении происходящего окажется столько случайного.

Однако теория детерминистского хаоса как раз тогда находилась в стадии образования. Очень хорошо читается книга, написанная на эту тему Глейком (подробнее см. Джеймс Глейк. Хаос. Создание новой науки). Фундаментальный факт состоит в том, что динамическая система может быть абсолютно детерминистской, но не обнаруживать правильного и ручного поведения, а именно этим поведением ограничиваются все известные мне курсы механики. Она может обнаруживать так называемые хаотические формы поведения. Они неслучайны, но рассматривать их как нечто, возникающее не в результате стихийного случая, стоит большого труда.

Изучение детерминистского хаоса порождает бесчисленное количество очень сложных геометрических форм. Обычная геометрия полностью непригодна для их изучения, тогда как фрактальная геометрия изначально представляла собой средство, в высшей степени подходящее для их изучения.

Термин «хаос», прежде чем ему приписали только что обсуждавшийся формальный смысл, часто использовался для описания поведения биржи. Отсюда только один шаг отделяет нас от постановки вопроса о том, можно или нельзя объяснить данное поведение в вышеупомянутом формальном смысле. Более того! В механике хаос вызывает удивление, поскольку там действуют неоспоримые детерминистские законы. При изучении же финансов действия сколько-нибудь похожих законов мы не наблюдаем.

Глава 1.2. Самоподобие и самоаффинность

Некоторый объект называется самоподобным, если его «целое» (то есть сам объект, взятый целиком) можно разделить на «части», каждая из которых получается из целого посредством преобразования подобия, то есть редукции или линейного сжатия. С математической точки зрения процесс редукции можно повторять произвольное число раз. Отсюда сразу следует, что самоподобный математический объект состоит из бесконечно малых деталей. Между тем реально существующие фракталы ограничены и лишены бесконечно малых деталей.

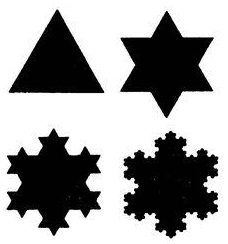

Огибающая кривая: кривая Коха или «снежинка». Этот объект придумал в 1904 году математик Хельге фон Кох. Ему хотелось убедить скептиков не только в том, что можно построить непрерывную кривую, не имеющую касательной ни в одной точке, но и в том, что это свойство получается очень простым образом.

Для того, чтобы построить внутреннюю область трети снежинки, надо предпринять шаги, показанные на рис. 1. Начинаем с отрезка единичной длины, который делится на три части. К средней из этих частей прилагаются два других отрезка так, чтобы получился равносторонний треугольник. Точно так же поступаем затем с отрезками длины 1/3, 1/9, 1/27 и т.д.

Рис. 1. Построение кривой Коха («снежинки»). Последовательные аппроксимации кривой представлены границей между черным и белым

Через n поколений равносторонних треугольников получаем ломаную линию, которая и будет границей объекта, изображенного на рис. 1. Поскольку первоначальная длина стороны треугольника равна трем единичным отрезкам, а после «вытягивания» – четырем единичным отрезкам, длина ломанной границы снежинки равна 4/3 в степени n. Поскольку множитель 4/3 больше единицы, эта длина бесконечно возрастает вместе с n. Граница стремится к пределу бесконечной длины.

В самоподобии непременно участвует концепция вращения, а также изменения длины отрезка, в частности, можно говорить об операции уменьшения этой длины в некотором соотношении r.

Термин «аффинные» введен великим математиком Леонардом Эйлером. Самоаффинность исключает вращение, однако ее операции распадаются на перенос и редукцию, подверженную куда меньшему числу ограничений, чем в случае самоподобия. При всем этом теория самоаффинности неизбежно сложнее и запутаннее, чем в случае самоподобия. Без решения остаются множество очень простых математических вопросов.

К счастью, можно достичь замечательного компромисса между простотой и мощностью, используя аффинности, которые я называю диагональными, так как у их матрицы есть только диагональные элементы. Такая аффинность — это преобразование, сжимающее графики в двух разных отношениях: в отношении rt по времени и в каком-либо другом отношении rp по цене.

Мы будем говорить, что некоторая хроника обладает диагональной самоаффинностью, если ее редуцированная форма полностью идентична, точно или только статистически, любой ее части, менее протяженной во времени.

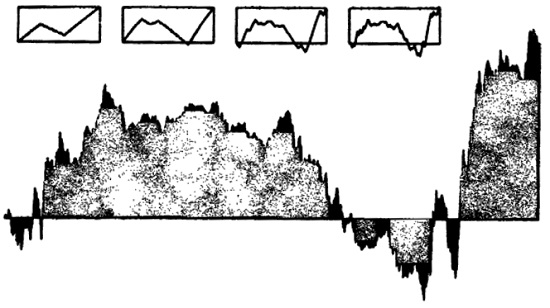

На рис. 2 показано, как строится самоаффинная кривая, соединяющая точки X (0) = 0 и X (1) = 1 внутри единичного квадрата. В качестве «инициатора» берется диагональ с единичным наклоном, а в качестве «генератора» — ломаная линия, т.е. кривая, составленная из конечного числа отрезков прямой таким образом, чтобы проходить из левого нижнего угла в правый верхний (см. маленький график вверху слева). На следующем этапе каждый отрезок генератора заменяется своей аффинной копией, уменьшенной и перенесенной так, чтобы две ее крайние точки совпадали с концами исходного отрезка (второй маленький график). Далее показаны 3-й и 4-й этапы, а также некоторый значительно более поздний этап.

Рис. 2. Диагональные самоаффинные построения

Самоаффинные кривые описанного выше вида суть эскизы финансовой реальности!

Глава 1.3. Принципы масштабирования, масштабируемые распределения, фрактальные размерности и показатель Н

Говорят, что две измеримые величины X и Y связаны законом масштабирования, когда существует такой показатель ε, что X = Yε, или, иначе говоря, когда logX/log Y = const. Для характеристики самоподобия используется геометрический показатель – размерность подобия. Вернемся к построению кривой, составляющей снежинку. Генератор состоит из N = 4 отрезков, каждый из которых имеет длину r = 1/3. Размерность подобия:

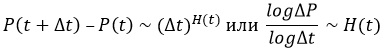

В случае самоаффинности все оказывается гораздо сложнее. Например, для графика цены Р в зависимости от времени t можно записать:

В моих моделях цена P(t) — это недифференцируемая функция времени t, что на практике означает, что угол наклона отношения ∆Р/∆t очень сильно зависит от ∆t (и от случая), так что он бесполезен при оценке уровня изменчивости. Напротив, показатель H(t) изменяется мало, поэтому может быть очень полезен, при условии, что мы привыкнем рассуждать в терминах этого показателя.

ЧАСТЬ ВТОРАЯ. МНОЖЕСТВЕННОСТЬ «СОСТОЯНИЙ» СЛУЧАЯ

Глава 2.1. От случая ручного к случаю стихийному

Понятие «случай» выступает в науке в самых разных формах, и мы только выиграем, если предположим, что случай может находиться в нескольких различных «состояниях». «Ручное» состояние случая уже тысячу раз доказало нам свою полезность, но его недостаточно для описания процессов, происходящих на бирже, или многих других природных или социальных феноменов. Я воспользуюсь другим термином — «стихийное». Кроме того, необходимо допустить наличие третьего состояния, которое я буду называть «медленным».

В чем же заключалась центральная мысль моих работ в области финансов? Общепринятое предположение следовало за физикой и успокаивалось на броуновском движении. Допускалось, что цены — это непрерывные функции от времени, а их флуктуации не более значительны, чем флуктуации, описываемые уже классическим распределением Гаусса. Но изучение фактов показало обратное: функции разрывны, а их флуктуации достигают огромных значений. И если броуновский случай очень легко квалифицировать как ручной, то для описания биржи необходима какая-то совершенно другая форма случая.

Андрей Николаевич Колмогоров (1903–1987), известный математик, введший в теорию вероятностей аксиоматику и придавший теории вероятностей законченный вид, в 1954 писал: «любая эпистемологическая величина в теории вероятностей основана на том, что случайные феномены, рассматриваемые в их коллективном действии в большом масштабе, создают неслучайную закономерность».

Математики интерпретирует этот тезис как утверждение о том, что всякое коллективное действие имеет хотя бы один аспект, который окажется ограниченным, регулярным и неслучайным. Более того, если регулярность таки имеется, то они хотели бы убедиться, что она устанавливается достаточно быстро и асимптотические значения отражают структуру конечной системы, потому что только такие системы и встречаются в природе.

Классическая форма случая — это последовательность чисел, полученных при бросании игральной кости: после десяти бросков доля «двоек» может быть очень разной (случайный феномен), но если бросать кость очень много раз (в большом масштабе), то эта доля будет очень близка к одной шестой (неслучайная закономерность).

При изучении таких феноменов часто используются два выражения: гауссовское распределение и броуновское движение. Во всякой науке, где случай носит ручной характер, утверждение Колмогорова приобретает очень сильный смысл, и такая наука может стать точной.

Обратимся к флуктуациям в финансах. Очень рано у меня возникло ощущение, что понятие экономического равновесия лишено всякого содержания и что для описания изменений цен недостаточно лишь слегка изменить ручной случай, включив в него какие-то мелкие нововведения.

Классическая теория вероятностей опирается на три предельные теоремы. (1) «Закон больших чисел» (часто называемый «эргодической теоремой»). Этот закон утверждает, что когда время Т стремится к бесконечности, эмпирическое среднее

стремится к неслучайному пределу (EX).

Следующие два утверждения образуют «классическую форму центральной предельной теоремы». (2) Можно определить такую функцию А(Т), что выражение

будет стремиться к гауссовскому пределу.

(3) Взвешивающий множитель А(Т) равен

Если дело обстоит именно так, то флуктуация будет называться ручной.

Может случиться так, что «коллективное действие» подчиняется теоремам А, В и С, но пределы достигаются настолько медленно, что они почти ничего не могут сообщить нам о том, с чем мы можем столкнуться при решении конкретных научных задач. Это – медленный случай.

Имеется два симптома, которые знаменуют собой полный провал ручной сходимости флуктуаций. Эти симптомы могут действовать поодиночке или в комбинации: (а) случайное появление отклонений, очень больших по сравнению с тем, что хотелось бы считать «нормой» и (б) случайное появление слишком длинных последовательностей таких величин, что каждая из них, взятая по отдельности, мало уклоняется от нормы, однако эти уклонения в одном и том же направлении настолько «настойчивы», что среднее значение достигается либо очень медленно, либо не достигается вовсе. Это – стихийный случай.

Я предлагаю называть примеры, связанные с этими двумя симптомами «флуктуацией Ноя» и «флуктуацией Иосифа», соответственно.

Стихийные (или неручные) флуктуации встречаются во всех науках. Повсеместную распространенность неручного случая я прежде всего обнаружил, скажем так, в «не совсем точных» науках; моим гидом здесь был Джордж Кингсли Ципф (см., например, Закон Ципфа и фрактальная природа социальных и экономических явлений).

Если мы хотим доказать, что та или иная наука перешла в разряд точных, то самыми существенными будут в таком доказательстве аргументы, демонстрирующие ручной характер наиболее важных из имеющихся в данной науке флуктуаций. И наоборот, науки, в которых основными видами шума управляет стихийный случай, рискуют долгое время оставаться среди «не совсем точных».

Широко распространено и противоположное мнение: единственное преимущество точных наук состоит в том, что у них было больше времени для развития — мне, впрочем, кажется, что эта точка зрения противоречит урокам истории. Даже если ограничиться теми феноменами, которые наш разум называет физическими, то задача о предсказании разливов рек и задача о предсказании положения планет были поставлены приблизительно в одно и то же время, однако первая из них надолго осталась в области суеверий, тогда как вторая развивалась самым блестящим образом — результатом этого развития, собственно, и стала физика, «как она есть». Просто «так случилось», что флуктуации в последней задаче малы и в пределе пренебрежимы.

Глава 2.5. Ной, Иосиф и несколько примеров стихийного случая, малопонятных, но неизбежных

Зачастую в поисках опоры мы хватаемся за утверждение о том, что эффекты Ноя и Иосифа могут быть только переходными. Отсюда — поразительные и дорогостоящие попытки построить процессы, которые я рассматриваю как имитацию этих эффектов при среднем количестве данных, асимптотически всегда ручных.

Поразительный пример — распределение личных доходов. Формула, предложенная Парето в 1896 году, имеет, как мы увидим, одну особенность — ее дисперсия бесконечно велика. Это и есть проявление эффекта Ноя; если он постоянен, возможность применения центральной предельной теоремы исключается.

Многим авторам эта последняя возможность казалась попросту немыслимой; ее следовало избежать любой ценой. Некоторые предлагали урезать аналитическое выражение Парето, учитывая тот факт, что никакой личный доход не превосходит, допустим, триллиона франков. Конечно, это позволяло спасти желанный вывод, то есть «прирученность» асимптотического поведения; нужный результат получается за счет отодвигания вышеупомянутой асимптотики в будущее, не представляющее для нас никакого интереса.

Ряд других авторов (начиная с самого Парето) предлагали добавить к вычисляемому распределению экспоненциальный член, который будет играть свою роль только в асимптотике. Многие авторы настаивали на том, чтобы заменить это распределение на логнормальное, которое опять-таки не окажет особого воздействия на данные обычной величины, но взамен предложит нам ручную асимптотику.

ЧАСТЬ ТРЕТЬЯ. СЛУЧАЙНОЕ НА БИРЖЕ

ГЛАВА 3.1. Разрывность и концентрация

Всякий, кто рискнет заняться изучением какой-нибудь реальной биржевой хроники, сначала непременно столкнется с призраком Башелье. Луи Башелье (1870–1940) стал самым настоящим предтечей, даже знакомство с его биографией заслуживает того, чтобы потратить на него время. В 1900 году теория вероятностей сводилась, по большей части, к собранию простых комбинаторных примеров, статистика еще не появилась на свет, а Парето был практически единственным математиком-экономистом. Именно в 1900 году Башелье получил звание доктора математических наук, защитив диссертацию на тему «Математическая теория спекуляций».

Пусть Z(t) – цена данного количества некоторого продукта в момент времени t. Башелье постулирует, что Z(t + Т) – Z(t) есть гауссовская случайная величина, среднее значение которой равно нулю, а дисперсия зависит от t и Т. Рассматривается поправка, согласно которой гауссовской случайной величиной будет, скорее, выражение

L(t, Т) = logZ(t + Т) – logZ(t)

Существует множество способов представления изменения цены.

A) Специалисты в области «технического анализа» намерены научиться предсказывать будущее на основе изменений прошлого. Их методы весьма изящны, но их описание редко бывает точным настолько, чтобы сделать возможной их проверку. В исключительных допускающих проверку случаях полученные с их помощью результаты оказываются необоснованными.

B) Самые разные авторы искренне полагают, что изменения цен непредсказуемы, но не подчиняются тому виду случая, который определен в теории вероятностей. Такие изменения можно назвать «неожиданными».

C) Башелье сам ослабил свои высказанные в 1900 году идеи, допустив, что дисперсия случайной величины L(t, Т) зависит от t. Более того, он отметил, что смесь гауссовских распределений с разными дисперсиями дает распределение с очень длинными краями. И добавил, что некоторые большие изменения цены происходят вследствие так называемых «угроз взрыва», так что их нельзя рассматривать вместе с малыми случайными изменениями. Эти два дополнения, которые Башелье внес в свою модель, существенно ограничивают ее значимость.

Из рассуждений Башелье (пункт С) мы можем непосредственно заключить, что по сравнению с изменчивостью непредсказуемой экономики изменчивость любого случайного процесса оказывается недостаточной. Я предлагаю перевернуть обычные рассуждения: вместо того, чтобы говорить, что некоторые изменения велики, поскольку они имеют причину, я буду говорить, что, наблюдая большое изменение цены, мы приходим к выводу о необходимости отыскать (вообще говоря, a posteriori) причины, спровоцировавшие это изменение; малые изменения такого особого внимания не заслуживают.

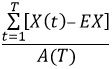

Построив гистограмму изменений цены (рис. 3), можно констатировать, что зачастую она почти симметрична, при этом, как правило, отчетливо заметно, что нормальной она не является. Гауссовская аппроксимация, показанная на рис. 3, одинаково плоха на всех участках. У некоторых ученых возникает искушение поступить с длинными хвостами так, чтобы вовсе о них не думать. Я же, напротив, считаю, что длинные хвосты гистограмм изменения цены скрывают значительную информацию, и есть много веских оснований вплотную ими заняться.

Рис. 3. Распределение изменения цены как правило является негауссовским

Если кривые, постулируемые броуновским движением, непрерывны, то кривые, которые встречаются в действительности, таковыми не являются. При этом каждый раз, когда цена терпит сильный разрыв, к хвостам распределения изменений цены добавляется новая точка.

Обратимся теперь к уровню «описательной статистики», определяемому как использование «типичных значений» при обработке таблиц частотности. Обычные типичные значения — среднее эмпирическое (мера локализации), квадратичный эмпирический скачок (мера рассеяния) и индексы асимметрии и эксцесса (подробнее см. Определение среднего значения, вариации и формы распределения. Описательные статистики).

Среднее эмпирическое. Особых проблем в случае изменений цены это значение не причиняет — в том смысле, что средние, соответствующие выборкам, возрастающим по размеру, достаточно быстро стабилизируются вблизи некоторой величины, которую можно принять за аналог асимптотического предела.

Среднее квадратическое. Для некоторых цен оно ведет себя весьма ненадежным образом.

- Эти значения, соответствующие различным выборкам одной и той же длины, могут относиться друг к другу даже как 1 к 100.

- Для выборок с последовательно возрастающей длиной эти значения, по-видимому, не стабилизируются. Таким образом, не существует величины, которую хотелось бы принять в качестве аналога предельной величины.

- Вклады различных значений в среднее квадратическое очень отличаются. Наибольшим индивидуальным вкладом нельзя пренебречь, даже когда выборка очень велика.

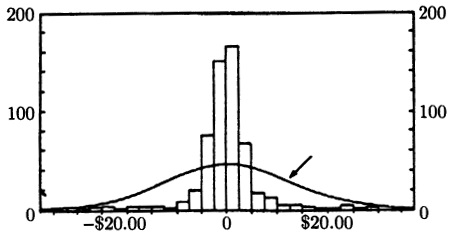

- Грубо говоря, среднее квадратическое возрастает вместе с длиной выборки (рис. 4).

Рис. 4. Иллюстрация неустойчивого характера второго эмпирического момента. Здесь рассматривается разность logZ(t + одна неделя) – log Z(t), где Z(t) – цена на зерно. Выборка возрастает от 1 до 1000, каждый раз включая в себя предыдущую выборку. Если бы ожидание квадрата переменной было конечным и не очень большим, то кривая должна была бы стремиться к некоторому пределу. В данном случае это не так.

Глава 3.2. Псевдопериодичности

Если сравнивать экономические хроники с хрониками разливов Нила, то первое их сходство состоит в характерном для обоих непериодическом циклическом поведении. Рассматривая циклические феномены, мы поражаемся тому, насколько много длительностей имеют различные циклы, равно как и слабости критериев их определения и дифференциации. Например, хроника, охватывающая целый век, обнаруживает короткие циклы продолжительностью от 5 до 10 лет, а также долгие циклы с продолжительностью от 20 до 40 лет. То, что в близкой перспективе казалось тенденцией к росту, в действительности оказывается началом цикла, который тут же заканчивается изменением направления. Некоторые наблюдатели увидят в той же самой хронике и средние циклы, но им будет сложно провести различие между «укороченными» средними и «удлиненными» короткими циклами.

Однако, все периодичности суть «артефакты», не характеристика процесса, но, скорее, совокупный результат зависящий от собственно процесса, длины выборки и суждения экономиста или гидролога.

Гарольд Эдвин Херст (1880–1978) — английский физик, ставший великим благодаря изучению Нила. Херст, не отдавая себе в этом отчета, ввел новую статистическую технику, основанную на выражении R(t,d)/S(t,d), где t называется точкой отправления, a d — замедлением. С помощью метода R/S, Т значений функции X (t) преобразуются в диаграмму из нескольких линий, каждая из которых соответствует фиксированному значению t и одному из возрастающих значений d (подробнее см. Выявление долгосрочной зависимости изменения курса доллара на основе R/S-анализа).

Эмпирическое открытие Херста состоит в том, что диаграммы R/S, относящиеся к эмпирическим хроникам, в общем случае состоят из кривых, тесно обвивающих некоторую прямую, но угол наклона Н этой прямой изменяется от случая к случаю. Иногда он равен 0,5 (с небольшими отклонениями), иногда принимает такие значения, как 0,7 и даже 0,85. Неравенство Н > 0,5 исключает гипотезу о том, что все величины X являются независимыми и гауссовскими.

Предыдущие исследования единодушно предсказывали, что R(t, d) должно возрастать пропорционально корню из d, тогда как Херст делает эмпирическое (и весьма хорошо документированное) открытие, что R(t,d) возрастает пропорционально d в степени Н, где Н находится вблизи 0,7.

Обычная интуиция в области стационарных процессов подсказывает, что достаточно отдаленные друг от друга будущее и прошлое должны становиться асимптотически независимыми. Именно так оно и есть для белого шума. Но в случае дробных шумов, у которых Н не равен 0,5, корреляция между средним из Т ближайших прошлых значений и средним из Т ближайших будущих значений, как оказывается, не равна нулю!

Анализ R/S подтверждает и значительно усиливает общее правило: экономические циклы настолько далеки от периодичности и настолько зависят как от длины, имеющейся в нашем распоряжении выборки, так и от предпочтений наблюдателя, что вплоть до новых распоряжений их следует рассматривать как артефакты. Если верить Кейнсу, ценность таких циклов заключается прежде всего в том, что с их помощью очень удобно разбивать на главы учебники по истории экономики.

Глава 3.3. Броуновская дробность в мультифрактальном биржевом времени

С точки зрения самоаффинных кривых, которые являются графиками функций, показатель Н играет ту же роль, какую играет фрактальная размерность с точки зрения самоподобных множеств. В модели Башелье предполагалось, что dP ~ (dt)1/2. Показатель не изменяется со временем и равен 1/2. В моих моделях 1963 и 1965 гг. предполагалось, что dP ~ (dt)H. Показатель Н по-прежнему не зависит от времени, но отличен от 1/2.

Можно сказать, что вплоть до настоящего времени степень, в которую возводилось dt, принимала одно и то же значение для всех t. Из этих соображений модели 1963 и 1965 гг. можно охарактеризовать как унифрактальные. Из модели 1972 г., напротив, следует, что P(t + dt) – P(t) ~ (dt)Н(t). Здесь показатель H(t) непрерывно изменяется со временем и принимает множество значений. Из этих соображений данная модель характеризуется как мультифрактальная.

Теперь мы подходим к ключевой идее. Мы больше не будем выражать изменчивость цены с помощью переменного показателя, основанного на обычном времени, которое показывают часы. С таким же успехом можно поменять их ролями и представить себе изменчивость с постоянным показателем, но в «биржевом времени», которое течет в очень неправильном ритме.

Эта концепция совершенно законна, поскольку, как и большая часть человеческой деятельности, биржа не подчиняется времени, которое измеряют физические часы; совсем наоборот, ее активность постоянно то ускоряется («разогревается»), то замедляется («охлаждается»).