Автор книги профессор из Чикаго Ричард Талер досконально изучил эмоции, которые руководят покупателем, и сложности, с которыми он сталкивается во время принятия решения о покупке, выборе ипотеки или пенсионного фонда. В своей новой книге Талер делится результатами исследования и продолжает уже когда-то начатый им разговор о психологии влияния. Книга мне очень понравилась. Ранее я опубликовал заметку Ричард Талер. От Homo economicus к Homo sapiens. В издательстве «Манн, Иванов и Фербер» вышел бестселлер Ричарда Талера и Касса Санстейна – Nudge. Архитектура выбора. См. также Дэн Ариели. Поведенческая экономика.

Ричард Талер. Новая поведенческая экономика. Почему люди нарушают правила традиционной экономики и как на этом заработать. – М.: Эксмо, 2017. – 368 с.

Скачать конспект (краткое содержание) в формате Word или pdf

Купить цифровую книгу в ЛитРес, бумажную книгу в Ozon или Лабиринте

I. Как все начиналось: 1970–1978 гг.

1. Предположительно малозначимые факторы

На протяжении сорока лет я изучал случаи, когда люди вели себя как угодно, но только не так, как выдуманные существа, населяющие экономические модели. Я никогда не стремился показать, что с людьми что-то не так. Скорее я видел проблему в модели, которую используют экономисты, модели, которая подменяет homo sapiens (человека разумного) на homo economicus (человека рационального), которого мне нравится называть для краткости Рационал.

Основной постулат экономической теории гласит, что человек делает выбор, исходя из возможного оптимального результата. Считается, что Рационалы совершают выбор беспристрастно. Мы выбираем, опираясь на то, что экономисты называют рациональными ожиданиями. Однако есть проблема: постулаты, на которые опирается экономическая теория, не безупречны. Во-первых, задача оптимизации для обычных людей часто оказывается слишком сложной, так что даже приблизиться к ее решению, бывает, не удается.

Во-вторых, человек совершает выбор вовсе не беспристрастно. В-третьих, модель оптимизации оставляет без внимания множество факторов. Мы не живем в мире Рационалов. Мы живем в мире Людей. Адам Смит, отец современной экономической мысли, открыто признавал этот факт. Перед тем как написать свой главный труд «Богатство народов», он опубликовал другую книгу, которую посвятил теме человеческих «страстей».

В то же время не следует полностью отказываться от традиции в экономике. Не нужно переставать изобретать абстрактные модели, описывающие поведение выдуманных Рационалов. Но необходимо перестать полагать, что такие модели точно описывают поведение людей, и больше не принимать политических решений, опираясь на результаты такого ненадежного анализа. Мы должны начать обращать внимание на те Предположительно Малозначимые Факторы, которые я для краткости буду называть ПМФ.

Поведенческая экономика – это не новая дисциплина: это все та же экономика, но значительно обогащенная знаниями из области психологии и других социальных наук.

2. Эффект эндаумента

Я закончил экономического факультета Университета Рочестер в Нью Йорке. Тема моей диссертации звучала провокационно – «Стоимость жизни». Концептуально подход к изучению этого вопроса лучше всего сформулировал экономист Томас Шеллинг в своем эссе «Жизнь, которую ты спасаешь, может быть твоей собственной»: «Допустим, шестилетней девочке с темными косичками требуется тысяча долларов, чтобы продлить жизнь до Рождества. Почтовые отделения едва успевают оформлять денежные переводы от неравнодушных на ее спасение. С другой стороны, известно также, что без налога с продаж оснащение медицинских учреждений в Массачусетсе износится так, что это приведет к ощутимому росту числа смертей, которые можно было предотвратить. Вряд ли найдется много неравнодушных, готовых раскошелиться по такому поводу».

Больницы символизируют то, что Шеллинг называет «статистической жизнью», а девочка, напротив, – символ «идентифицируемой жизни» (см. также Томас Шеллинг. Микромотивы и макроповедение).

Мой друг Том Расселл подкинул еще один любопытный пример. В то время кредитные карты только входили в обиход, и компании, выпускающие карты, настояли на том, что в случае, если магазин действительно берет более высокую плату с тех, кто платит кредитными картами, то «обычной» ценой на товар должна быть более высокая, в то время как тем, кто платит наличными, предлагалась бы «скидка». В альтернативном варианте «обычной» ценой пользовались бы только те, кто платит наличными, тогда как держатели кредитных карт должны были бы платить «надбавку».

Много лет спустя Канеман и Тверски назовут эту разницу «фреймингом». Оплата «надбавки» – реальные расходы, тогда как отсутствие скидки – «просто» цена возможности. Я назвал этот феномен «эффектом эндаумента», потому что на языке экономистов то, что тебе принадлежит, является частью твоего эндаумента (формально эндаумент – целевой капитал некоммерческой организации; здесь используется в расширенном толковании).

3. Список

Разрыв между ценой покупки и ценой продажи завладел моими мыслями. Что еще такого мы делаем, что не соответствует экономической модели рационального выбора? Как только я стал обращать на это внимание, набралось столько примеров, что я начал составлять из них Список на доске у себя в офисе.

Например, Линнэя хочет купить часы-радио. Она выбрала подходящую модель, по цене $45. Когда Линнэя уже была готова сделать покупку, продавец сказал, что эту же модель можно купить в новом филиале магазине в рамках распродажи по случаю открытия по сниженной цене $35. Добраться до этого магазина можно за 10 минут. Поедет ли туда Линнэя? В другой раз Линнэя собирается купить телевизор, она нашла то, что ей нужно по хорошей цене – $495. И снова продавец сообщает, что та же модель в другом магазине продается по сниженной цене – $485. Добраться до этого магазина можно за 10 минут. Вопрос тот же… но вряд ли ответ на него будет аналогичным.

Барух Фишхоф объяснил мне свой теперь уже знаменитый тезис об «ошибке хиндсайта» (суждения задним числом). Суть тезиса состоит в том, что после того, как событие уже произошло, мы думаем, что всегда знали, что оно скорее всего произойдет или даже точно произойдет. После того как никому не известный сенатор афроамериканского происхождения Барак Обама обошел Хиллари Клинтон – сильнейшего кандидата от демократической партии, номинировавшейся на кандидата в президенты, многие решили, что предвидели это. Но они не предвидели, они просто помнили «неправильно». Такое искажение суждения особенно вредно еще и тем, что мы всегда замечаем его у других, но не у себя.

Барух предложил мне почитать работы своих консультантов – Даниэля Канемана и Амоса Тверски. Я начал с чтения статьи в журнале «Сайенс» краткого описания содержания книги «Суждение в условиях неопределенности: эвристика и систематические ошибки» (см. также Канеман, Словик, Тверски. Принятие решений в неопределенности: Правила и предубеждения). На тот момент я не очень хорошо понимал, что такое эвристика, но оказалось, что это модный термин, обозначающий алгоритм решения задачи.

Главная идея, описываемая в статье, была простой и красивой. Время и мыслительные возможности человека ограничены. В результате человек использует простой способ решения задачи – эвристический, – чтобы сделать определенное суждение. Этот эвристический способ мышления был причиной того, что человек совершает предсказуемые ошибки. Об этом говорил и заголовок статьи: «Эвристика и искажения». Концепция предсказуемых ошибок подходила для описания моих на тот момент еще совсем разрозненных идей. Каждый пример из моего Списка был иллюстрацией систематического искажения суждения.

4. Теория полезности

Оказалось, что другая работа Канемана и Тверски – «Теория перспектив» еще больше соответствовала моему Списку. Две идеи сразу же привлекли мое внимание: организующий принцип и простой график.

Организующий принцип состоял в существовании двух разных видов теорий: нормативной и описательной. Например, теорема Пифагора – нормативная теория о том, как рассчитать длину одной из сторон прямоугольного треугольника, если известна длина двух других сторон. Если вы примените любую другую формулу, то получите неверный ответ. В то время, да и сейчас, экономическая теория использует одну и ту же модель, которая служит для выполнения нормативной и описательной функции.

Например, теория организации гласит, что фирма действует с целью максимизации прибыли. Фирма должна установить цены так, чтобы предельные издержки равнялись предельному доходу. Когда экономисты используют термин «предельные», они подразумевают «возрастающие», поэтому правило означает, что фирма будет продолжать выпуск продукции до тех пор, пока издержки на производство последней единицы товара не будут точно равны приросту дохода. Аналогично теория формирования человеческого капитала, впервые сформулированная Гарри Бекером, предполагает, что человек выбирает, на кого учиться, а также сколько времени и денег потратить на обучение, исходя из размера предполагаемой будущей зарплаты (см., например, Гэри Беккер. Воздействие инвестиций в человеческий капитал на заработки).

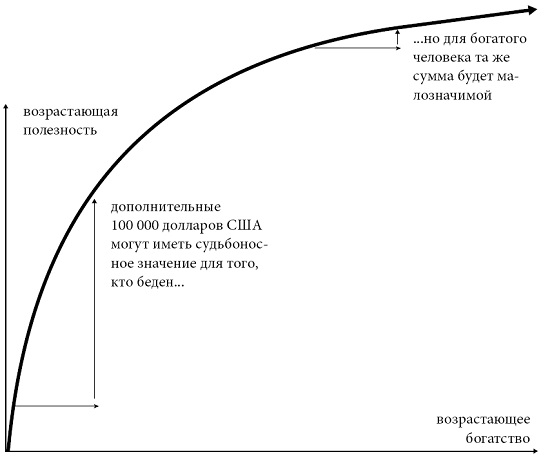

Изначальная идея, лежащая в основе теории перспектив, была высказана Даниэлем Бернулли в 1738 году (см. Даниил Бернулли. Опыт новой теории измерения жребия). Бернулли утверждал, что полезность растет по мере того, как человек становится богаче, но при этом динамика прироста снижается. Этот принцип называется уменьшающейся чувствительностью (рис. 1). Функция полезности в таком виде подразумевает избегание риска.

Рис. 1. Убывающая предельная полезность богатства

Полная версия формальной теории о том, как принимаются решения в рискованной ситуации, – так называемой теории ожидаемой полезности – была опубликована в 1944 году математиком Джоном фон Нейманом и экономистом Оскаром Моргенштерном.

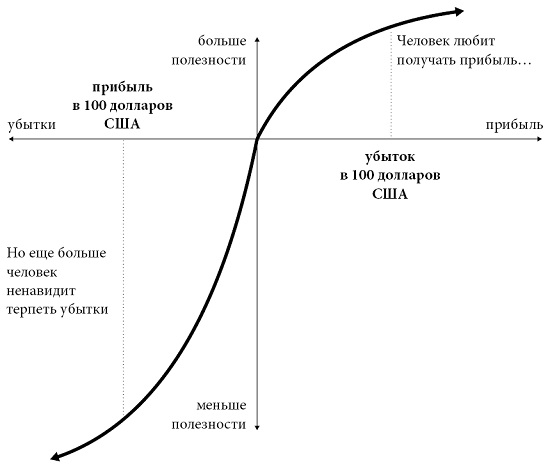

Канеман и Тверски, разрабатывая теорию перспектив, стремились предложить альтернативу теории ожидаемой полезности – модель, прогнозирующую реальные решения, принимаемые реальными людьми. Канеман и Тверски сместили фокус анализа с уровня финансового благосостояния на прирост благосостояния. Канеман и Тверски сосредоточились на приросте, потому что Люди в реальной жизни реагируют на изменения.

Рис. 2. Функция полезности

Если о приросте благосостояния мы беспокоимся все меньше и меньше, то о приросте потерь в благосостоянии мы волнуемся все больше и больше. Тот факт, что уменьшающаяся чувствительность имеет место в отношении изменения статус-кво, говорит о еще одном свойстве человеческой натуры – оно было ранее выявлено исследователями в области психологии, – известном как закон Вебера–Фехнера. Этот закон гласит, что едва заметное отличие любой переменной пропорционально величине этой переменной. Если я поправлюсь на 1 унцию, я этого даже не замечу, но если я покупаю приправы, то разница между двумя и тремя унциями более очевидна.

Этот феномен объясняет также один из случаев моего Списка: потратить дополнительные 10 минут в пути, чтобы сэкономить 10 долларов на 45-долларовой покупке радио – более вероятная модель поведения, чем сделать все то же самое ради скидки в 10 долларов на покупке телевизора за 495 долларов.

Обратите внимание на то, что кривая функции убытков более отвесная, чем кривая прибыли: функция убытков прирастает быстрее, чем функция прибыли. Грубо говоря, потери ощущаются в два раза сильнее, чем прибыль. На этом графике я увидел эффект эндаумента. Избегание потерь – так было названо это свойство: потеря ощущается сильнее, чем радость от эквивалентной прибыли. Это наблюдение стало самым мощным инструментом в арсенале поведенческой экономики.

6. Пройти сквозь строй

На ранней стадии моих исследований поведенческая экономика вызывала ряд возражений. Первый аргумент состоял в том, что, если даже человек был не способен на самом деле решать сложные задачи, чтобы отвечать рациональному поведению, все равно человек ведет себя, «как будто» он может. В качестве контраргумента я использовал «опросные данные». Данные, получаемые в ходе опроса людей о том, собираются ли они голосовать и за кого, дают удивительно точный прогноз, если с ними аккуратно обращается профессионал в области статистики, такой, как Нейт Сильвер (см. Нейт Сильвер. Сигнал и шум).

Второй аргумент – стимулы. Экономисты уделяют много внимания стимулам. Если ставки растут, считается, что это стимулирует человека к тому, чтобы думать усерднее, просить помощи или делать то, что необходимо, чтобы решить проблему. Эксперименты Канемана и Тверски не включали в себя фактор роста ставок, что для экономистов означало, что полученные результаты можно не брать в расчет. Однако, экономисты Дэвид Гретер и Чарли Плотт представили некоторые доказательства, опровергающие аргумент со ставками.

Третий аргумент – опыт. Эксперименты, которые проводили Канеман и Тверски, часто критиковали за «одноразовую игру». В «реальном мире», говорили экономисты, у человека есть возможность учиться и приобретать опыт. Это был разумный контраргумент. Однако, для того, чтобы научиться чему-либо на собственном опыте, требуется два условия: частая практика и немедленный результат. Со многими проблемными ситуациями в нашей жизни дело обстоит совсем не так. Наиболее важные решения принимаются редка.

Последний аргумент – рынок. Предположим, есть люди, которые совершают глупые поступки, как испытуемые в твоих экспериментах, и эти люди вынуждены вступать во взаимодействие между собой в условиях конкурентных рынков. В этом случае… Я называю этот аргумент невидимым взмахом руки, потому что, по моему опыту, еще никто никогда не заканчивал это предложение без активной жестикуляции, а кроме того, считается, что этот аргумент имеет отношение к невидимой руке, о которой писал Адам Смит, чьи работы одновременно загадочны и переоценены. В общих чертах этот аргумент заключается в том, что рынки каким-то образом дисциплинируют людей, которые ведут себя неправильно. Взмах руки при этом обязателен, потому что нельзя логически объяснить, как рынки превращают иррационального человека в рационального агента.

II. Ментальный учет: 1979–1985 гг.

7. Сделки и грабежи

Я сформулировал идею о двух видах полезности: потребительская полезность и транзакционная полезность. Потребительская полезность исходит из стандартной экономической теории и эквивалентна тому, что экономисты называют «потребительский излишек». Излишек – это то, что остается после того, как мы измеряем полезность приобретенного товара и вычитаем из нее издержки альтернативной возможности, от которой приходится отказаться. Для Рационала потребительская полезность – основной критерий принятия решения в ситуации выбора. В результате покупки получается излишек полезности приобретения только в том случае, если потребитель оценивает что-то выше, чем сам рынок.

В отличие от Рационалов, Люди также берут в расчет другой аспект покупки: субъективное качество сделки. Это то, что отражает транзакционная полезность. Этот вид полезности определяется как разница между текущей стоимостью товара и его обычной стоимостью. Если текущая цена завышена, возникает эффект отрицательной транзакционной полезности, который я называю «грабеж».

8. Невозвратные издержки

Когда деньги уже потрачены и их нельзя вернуть, говорят, что деньги уплыли. Экономисты советуют игнорировать невозвратные издержки. Но этому совету не так просто следовать. Почему невозвратные издержки не дают нам покоя? Когда вы совершаете покупку по цене, которая не приносит никакой транзакционной полезности, покупка не воспринимается как убыток. Вы заплатили деньги, и, когда начинается сам процесс потребления, вы получаете удовольствие в виде потребительской полезности. Прежние затраты компенсируются последующей выгодой.

Если вы заплатили 100 долларов за билет на концерт, на который не пошли, то вам нужно «отметить убыток» в своей ментальной бухгалтерской книге. Если вы пойдете на концерт, то сможете свести счета без потерь. Таким образом, невозвратные издержки влияют на модель поведения. У меня была возможность изучить подобную ситуацию в сотрудничестве с психологом Эльдаром Шафиром из Принстона. Мы провели опрос, в котором участвовали подписчики ежегодного бюллетеня винного аукциона.

Мы спросили: допустим, вы купили ящик «Бордо» по 20 долларов за бутылку. Сейчас это вино продается на аукционе примерно по 75 долларов за бутылку. Вы решили выпить одну бутылку вина. Какое из утверждений, приведенных ниже, лучше всего описывает ваше отношение к стоимости выпитой бутылки? (процент респондентов, выбравших тот или иной вариант, обозначен в скобках):

- 0 долларов. Я уже заплатил за эту бутылку. [30%]

- 20 долларов, столько я заплатил за нее. [18%]

- 20 долларов плюс проценты. [7%]

- 75 долларов, столько я мог бы за нее выручить сейчас. [20%]

- 55 долларов. Я собираюсь выпить вино, которое стоит 75 долларов, но я заплатил за него всего 20 долларов, поэтому получается, что сэкономлю деньги, выпив эту бутылку. [25 %]

Разумеется, правильным ответом, в соответствии с экономической теорией рационального поведения, был ответ 75 долларов, поскольку издержки альтернативной возможности – продать вино за 75 долларов, вместо того чтобы его выпить. Но более половины респондентов ответили, что выпить бутылку вина стоимостью 75 долларов это все равно что выпить ее бесплатно либо сэкономить деньги на покупке вина. Возникает вопрос: если они считают, что бесплатно пьют вино, то как они рассуждают, когда покупают его? На следующий год мы повторили опрос с новой анкетой.

Вопрос был таким: допустим, вы покупаете вино «Бордо», заплатив 400 долларов за кейс. Вы не собираетесь пить это вино в ближайшие лет десять. В тот момент, когда вы покупаете вино, какое из приведенных ниже утверждений лучше всего описывает ваше отношение к покупке?

- Для меня это все равно что потратить 400 долларов, ровно так же, как потратить 400 долларов на поездку на уикенд.

- Для меня это все равно что инвестировать 400 долларов, доходом с которых я буду не спеша наслаждаться через несколько лет.

Наиболее популярным был ответ (b). Хотя экономическая теория и не говорит нам, какой из этих ответов является подходящим, мы все же можем ясно видеть – если объединить результаты первого и второго опросов, – что имеет место некая непоследовательность в суждениях. Разве может быть правильным рассуждение, что покупка вина – просто «инвестиция», а его последующее потребление – либо бесплатное удовольствие, либо экономия денег? Мы с Эльдаром опубликовали статью по результатам этого исследования; выбранное название точно подводило итог нашим наблюдениям: «Инвестируй сейчас, пей потом, не трать никогда».

III. Самоконтроль: 1975–1988 гг.

11. Сила воли? Без проблем

Одним из первых исследователей в области того, что сейчас мы бы назвали поведенческим подходом к самоконтролю, был не кто иной, как Адам Смит. В работе «Теория нравственных чувств», опубликованной в 1759 году, он изложил тему борьбы или конфликта между нашими «страстями» и тем, что он называл «беспристрастным зрителем». Ключевая идея Смита о наших страстях заключалась в том, что они были миопическими, близорукими. Удовольствие, которое мы можем получить через десять лет, интересует нас так мало в сравнении с тем, чем мы можем насладиться уже сегодня.

Ирвинг Фишер был первым, кто предложил экономическую интерпретацию межвременного выбора. В 1930 году в своей ставшей классической книге «Теория процента» он использовал кривые безразличия, ставшие основным обучающим инструментом микроэкономики, – чтобы показать, как индивид будет выбирать между двумя моментами времени для потребления при условии наличия рыночной ставки процента.

Затем эту работу продолжил Пол Самуэльсон, который, еще будучи студентом, в 1937 году написал эссе на 7 страниц под скромным названием «Записка об измерении полезности». Самуэльсон сформулировал ставшую стандартной экономическую модель межвременного выбора – модель дисконтированной полезности. На последних двух страницах своего эссе он говорит о «серьезных ограничениях» этой модели: если люди дисконтируют будущее по ставке, которую меняют с течением времени, тогда они ведут себя непоследовательно; другими словами, они могут поменять свое решение по прошествии времени.

Допустим, есть шанс посмотреть теннисный матч в Уимблдоне. Если матч посмотреть сегодня вечером, то ценность этого выбора составит 100 «утилей», произвольные единицы, которые экономисты используют для описания уровня полезности или счастья. Возьмем Теда, который дисконтирует по фиксированной ставке 10% в год. Тот, кто дисконтирует таким образом, дисконтирует по экспоненциальной формуле. А теперь возьмем Мэтью, также оценивающего сегодняшний матч на 100 утилей, но матч в следующем году всего лишь на 70 утилей, затем на 63 утиля еще через год или в любой последующий год. Другими словами, Мэтью дисконтирует любое отложенное на год потребление по ставке 30% в год, на следующий за этим год по ставке 10%, и потом он совсем прекращает дисконтирование – ставка 0%.

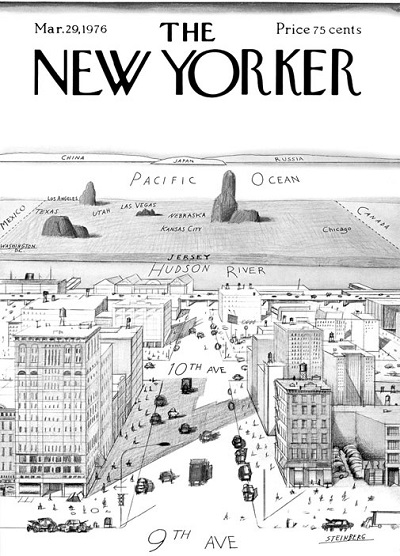

Мэтью видит будущее как на обложке журнала (рис. 3). На этой картинке, если смотреть на запад от 9-й авеню, расстояние до 11-й авеню (два длинных квартала) было примерно равно расстоянию от 11-й авеню до Чикаго, что соответствует примерно трети расстояния до Японии. В целом ожидание для Мэтью наиболее болезненно в самом начале, потому что воспринимается как более длительный период. Точный термин для такого общего вида дисконтирования, при котором начальная ставка устанавливается высоко, а затем снижается, – квазигиперболическое дисконтирование. Часто говорят: «предпочтения в пользу настоящего».

Рис. 3. Вид на мир с 9-й авеню

Чтобы понять, почему экспоненциальные дискаунтеры придерживаются своих планов, а гиперболические – нет, давайте обратимся к простой задачке. Допустим, Тед и Мэтью оба живут в Лондоне и оба являются заядлыми фанатами тенниса. Каждый из них выиграл в лотерее билет на матч в Уимблдоне с условием межвременного выбора. Есть три варианта. Вариант «А» – это билет на матч первого раунда в этом году; матч состоится уже завтра. Вариант «Б» – билет на матч четвертьфинала, который состоится в рамках турнира в следующем году. Вариант «В» – билет на финал турнира, который состоится через два года.

Вкусы Мэтью и Теда в теннисе совпадают. Если бы все упомянутые матчи проходили в этом году, тогда полезность каждого варианта определялась бы так: A – 100, Б – 150, В – 180. Если бы Тед делал выбор, он предпочел бы подождать два года и поехать на финал, ибо ценность этого равняется 146 (81% от 180), что гораздо выше, чем ценность варианта «А» (100) или варианта «Б» (135 или 90% от 150). Кроме того, когда по прошествии года мы спросим Теда, хочет ли он поменять свое решение и выбрать вариант «Б», матч четвертьфинала, он ответит «нет», ведь 90% ценности варианта «В» (162) все еще выше, чем ценность варианта «Б».

При первой попытке сделать выбор Мэтью выберет вариант «В», финал. Сейчас он оценивает вариант «А» на 100, вариант «Б» на 105 (70% от 150), а вариант «В» на 113 (63% от 180). Но, в отличие от Теда, когда пройдет год, Мэтью поменяет свое решение и выберет вариант «Б», матч четвертьфинала, потому что ожидание длительностью в один год дисконтировало ценность варианта «В» на 70% до 126, что означает, что этот вариант теперь менее ценен, чем вариант «Б» (150). Предпочтения Мэтью нестабильны по времени.

Межвременной выбор – не просто абстрактное понятие, используемое в теоретической экономике. Он играет ключевую роль в макроэкономике, являясь основанием так называемой функции потребления, объясняющей, как домохозяйство меняет стратегию расходов в зависимости от уровня доходов. Допустим, что в условиях глубокой экономической рецессии правительство страны решает ввести однократное сокращение налогового обложения населения в размере одной тысячи долларов на человека. Функция потребления показывает, сколько денег будет потрачено и сколько будет отложено в виде сбережений. В период между серединой 1930-х и серединой 1950-х экономическая интерпретация функции потребления сильно видоизменилась.

Джон Мейнард Кейнс, призывавший ввести сокращение налогообложения, в своей блестящей работе Общая теория занятости, процента и денег предложил простую модель функции потребления. Если домохозяйство получает некий добавочный доход, то будет тратить фиксированную часть этого сверхдохода. Кейнс назвал эту часть «предельная склонность к потреблению» (МРС). Кейнс писал, что склонность к расходованию средств будет наиболее высокой для бедных семей и будет снижаться с ростом уровня доходов.

В 1957 году Милтон Фридман высказал идею о том, что домохозяйство может запланировать нормирование своего потребления со временем. Например, семья, которая откладывает в виде сбережений 5% своего сверхдохода, не станет тратить 950 долларов сверх запланированного в том же году, в котором получила сверхдоход, а вместо этого распределит расходование этих средств на несколько лет.

Франко Модильяни построил свою модель, взяв за основу весь жизненный цикл индивида и получаемый им доход в течение всей жизни. Свою теорию он назвал «Теория жизненного цикла». Идея заключалась в том, что в молодости человек планирует, как распределить свое потребление в течение всей жизни, включая выход на пенсию и, возможно, даже составление завещания.

От Кейнса к Фридману и к Модильяни экономические агенты, чье поведение моделируют исследователи, будто все больше задумываются о будущем, что имплицитно подразумевает их способность проявить достаточно силы воли, чтобы отложить потребление на некоторый срок.

Однажды я изложил теорию жизненного цикла Модильяни на факультете психологии. Психологи пребывали в недоумении, удивляясь, как у их коллег с экономического факультета могло быть настолько безумное представление о человеческом поведении. Теория Модильяни не просто предполагает, что люди достаточно умны, чтобы произвести все необходимые вычисления, но также и то, что они обладают достаточным самоконтролем для выполнения того оптимального плана, который они для себя разработали.

Чтобы разобраться в потребительском поведении домохозяйств, нам совершенно очевидно требуется вернуться к изучению просто Людей, а не Рационалов. У простых Людей нет интеллектуальных способностей Эйнштейна, как нет у них и того самоконтроля, который свойственен аскетичному буддистскому монаху.

12. Стрекоза и муравей

Когда я всерьез задумался о проблеме самоконтроля, то смог найти лишь три работы на эту тему. Роберт Штроц, экономист из Северо-Западного университета, рассказал о двух важнейших инструментах, которые человек использует, чтобы решить проблему самоконтроля: (1) убрать раздражители, которые могут спровоцировать на опрометчивые поступки; (2) ограничить возможности собственного выбора.

Психолог Уолтер Мишел описал эксперимент, а котором просили детей выбрать между небольшим вознаграждением, которое можно получить сразу, и вознаграждением побольше, которое можно будет взять немного позднее. Примерно 10 лет спустя Мишел подумал, что было бы интересно узнать, что произошло с теми, кто участвовал в экспериментах. Время ожидания коррелировало с многими важными событиями в жизни испытуемых, начиная с результатов выпускных экзаменов в школе и заканчивая успешной профессиональной карьерой и употреблением наркотиков (подробнее см. Уолтер Мишел. Развитие силы воли, Теория межличностных отношений и когнитивные теории личности).

Размышляя над этими вопросами, я наткнулся на цитату, принадлежащую социологу Дональду Макинтошу: «Идея о самоконтроле парадоксальна до тех пор, пока не предположить, что психика располагает более чем одной энергетической системой, и все эти энергетические системы обладают некоторой степенью независимости друг от друга». Самоконтроль, по сути, представляет собой конфликт. И, как в танго, требуется по крайней мере двое, чтобы этот конфликт возник. Возможно, мне требовалась модель, включающая две отдельных идентичности одного индивида.

А ведь еще Адам Смит говорил о борьбе между нашими страстями и нашим сторонним наблюдателем. Недавно двухсистемный подход предложил Канеман в книге Думай медленно, решай быстро. Дэнни использовал аналитическую рамку быстрой автоматической системы и медленной, рефлексивной системы, чтобы по-новому взглянуть на свои более ранние открытия.

Я и Херш Шифрин создали модель, в основе которой лежит метафора. У индивида есть две идентичности. Одна из них – идентичность муравья – строит планы на будущее, с благими намерениями и рациональным целеполаганием; а другая – идентичность стрекозы – живет сегодняшним днем, беспечно плывя по течению. Один из способов представить их взаимодействие математически – использовать теорию игр (подробнее см., например, Авинаш Диксит, Барри Нейлбафф. Теория игр). Мы отбросили эту идею, потому что, на наш взгляд, «стрекозе» не свойственно стратегическое поведение. Стрекоза реагирует непосредственно в момент появления раздражителя и потребляет до тех пор, пока не насытится. Мы выбрали формулировку, основанную на теории организации, а именно модель «принципал–агент» (см. Законы Хаммурапи и проблема принципал – агент).

Принципал – босс, а агент – это кто-то, кому делегируются полномочия. В контексте исследований организации напряжение возникает от того, что агенту известны определенные факты, а принципалу – нет, и потому следить за каждым действием агента для принципала очень затратно. В нашей модели агентами являются многочисленные, но недолго живущие стрекозы. Стрекоза ведет себя эгоистично, не заботясь нисколько о том, как ее действия отразятся на следующем поколении стрекоз. Муравей, напротив, абсолютный альтруист. Все, что его волнует, – это полезность предпринимаемых действий для всех стрекоз. Но при этом он обладает ограниченными возможностями по контролированию действий стрекоз, особенно если стрекоза пребывает в возбужденном состоянии, вызванном едой, сексом или алкоголем.

У муравья есть два набора инструментов, с помощью которых он может повлиять на поведение стрекозы: (1) наказания или поощрения; (2) правила, ограничивающие возможности выбора для стрекозы.

IV. Как я работал с Дэнни: 1984–1985 гг.

В 1984/85 академическом году у меня был первый годовой творческий отпуск, который мне посчастливилось провести в Ванкувере с Дэнни и его соратником Джеком Кнетшем.

14. Что считается справедливым?

Мы проводили серию опросов по телефону. Например, был такой вопрос: «В магазине бытовых товаров продаются лопаты для снега по 15 долларов. Наутро, после сильного снегопада, магазин поднимает цену на эти лопаты до 20 долларов. Оцените это повышение». 18% респондентов считали это повышение приемлемым, 82% – несправедливым.

Но ведь повышение цены – это ровным счетом то, что, согласно экономической теории, должно случиться! Такой вопрос мог легко оказаться на экзамене по основам экономической теории в бизнес-школе. Действительно, когда я задал вопрос своим студентам, их ответы соответствовали стандартной экономической теории: приемлемо – 76%, несправедливо – 24%.

Во многих ситуациях субъективная справедливость какого-либо действия зависит от того, как сформулирована проблема. Например, образовался дефицит на популярную модель автомобиля, и покупателям теперь приходится ждать доставки два месяца. Дилер продавал эти автомобили по обычной цене. Теперь он поднял цену на эту модель на 200 долларов. Приемлемо – 29%, несправедливо – 71%.

Образовался дефицит на популярную модель автомобиля, и покупателям теперь приходится ждать доставки два месяца. Дилер продавал эти автомобили со скидкой 200 долларов от розничной цены. Теперь дилер продает эти модели по обычной цене. Приемлемо – 58%, несправедливо – 42%.

Убрать скидку – это далеко не то же самое, что повысить цену.

Восприятие справедливости связано с эффектом эндаумента. Это чувство собственности в отношении обычных, привычных условий продажи особенно ярко проявляется тогда, когда продавец начинает брать плату за то, что обычно было бесплатным или было включено в общую стоимость.

Восприятие справедливости также позволяет решить давнюю экономическую загадку: почему в период рецессии уровень зарплат не падает до уровня, при котором все сохраняют свои рабочие места? Частично причина заключается в том, что урезание заработной платы вызывает такое сильное возмущение рабочих, что компании предпочитают оставить зарплату на том же уровне и просто уволить лишних сотрудников.

V. Погружение в экономическую науку: 1986–1994 гг.

17. Дебаты разгораются

В 1985 г. состоялась конференция в Университете Чикаго, на который Рационалисты и бихевиористы должны были сойтись, чтобы выяснить, существуют ли веские основания для того, чтобы всерьез воспринимать психологию и поведенческую экономику. Команду бихевиористов возглавляли Херб Симон, Амос и Дэнни, веса ей добавлял Кеннет Эрроу. Молодым специалистам, таким как Боб Шиллер, Ричард Зекхаузер и я, дали роль дискуссантов.

У рационалистов набралась мощная команда, капитанами которой выступали два местных ученых: Роберт Лукас и Мертон Миллер. Модераторами были назначены Юджин Фама и научный руководитель моей диссертации Шервин Роузен.

Кеннет Эрроу заявил, что рациональность (в смысле оптимизации) не является чем-то необходимым или достаточным для того, чтобы сформулировать хорошую экономическую теорию (см. также Парадокс Кондорсе, теорема Эрроу, или Как мы принимаем решения). На самом деле может существовать множество полноценных формальных теорий, основанных на моделях поведения человека, которое экономисты не станут называть рациональным.

Эрроу также обратил внимание на свойственную экономическим теоретикам нелогичность их метода: месяцами биться над тем, чтобы вывести оптимальное решение некоей сложной экономической задачи, а затем, не моргнув глазом, уверять, что агенты в их моделях ведут себя так, будто они тоже способны решить ту же самую задачу. «Получается любопытная ситуация: в результате научного анализа мы приписываем научное поведение тем, кого изучаем». В конце своего выступления Эрроу заявил о своей экономической ориентации: «Безусловно, я согласен с утверждением Герберта Саймона об ограниченной рациональности» (подробнее о Саймоне см. Науки об искусственном).

Шиллер в своем выступлении отметил, что и Миллер и Клейтон ссылались на модель научной революции Томаса Куна, согласно которой парадигмы меняются только тогда, когда достаточное количество эмпирических аномалий признаются как действительные отклонения от общепризнанный истины (см. Томас Кун. Структура научных революций).

18. Аномалии

Давайте решим такую задачку. Перед вами на столе лежат четыре карты (рис. 4).

Рис. 4. Задачка про четыре карты

Ваша задача – перевернуть как можно меньше карт для того, чтобы проверить верность следующего утверждения: каждая карта, на одной стороне которой есть гласная буква, на другой стороне имеет четное число. Попробуйте это сделать перед тем, как читать дальше.

Сначала следует перевернуть карту А. Очевидно, что если у карты нет на оборотной стороне четного числа, то утверждение является ложным. Открывать карту 2 бесполезно (если на обороте гласная, мы лишь подтвердим гипотезу; если же на обороте согласная, никакой новой информации). Необходимо перевернуть карту 3 и В, поскольку на оборотной стороне может оказаться гласная буква (вопрос задачи состоял не в том, чтобы определить, что на одной стороне карты всегда находятся числа, а на другой – буквы, хотя именно такое исходное предположение обычно делают те, кто решает эту задачу).

Из полученных результатов можно сделать два вывода. Во-первых, людям свойственно искать прежде всего подтверждающее доказательство, нежели опровергающее – именно поэтому чаще всего испытуемые выбирали карту 2, а не карту 3. Это тенденция называется предвзятость подтверждения. Во-вторых, необоснованные допущения (с одной стороны буква, с другой – цифра) делают опровергающие доказательства менее вероятными – именно поэтому испытуемые редко выбирали карту В.

19. Формирование команды

Джордж Акерлоф предположил, что трудовые контракты можно рассматривать частично как обмен подарками. Гипотеза состоит в том, что если работодатель относится к своим сотрудникам хорошо в смысле заработной платы и условий труда, то подарок, который он получит взамен, это большее усердие работников и меньшая текучесть кадров. Таким образом, выплата заработной платы выше среднего уровня по рынку является экономически выгодной.

20. Узкий фрейминг в Верхнем Ист-Сайде

Когда экономические события или транзакции оцениваются в совокупности, а когда отдельно? Дэнни давно изучал этот вопрос. Идея состояла в том, что руководство компании принимает решения, в основе которых лежат два противодействующих, но не обязательно абсолютно взаимоисключающих отклонения: смелый прогноз и осторожный выбор. Смелый прогноз – это понятие, которое вывел Дэнни, чтобы обозначить различие между «взглядом изнутри» и «взглядом снаружи» (подробнее эту историю см. Даниэль Канеман. Думай медленно… решай быстро, глава 23. Взгляд извне).

Когда эксперт оценивает проблему с позиции члена команды, он ограничен «взглядом изнутри» и поэтому выбирает оптимистичный прогноз, который отражает прилагаемые усилия группы, даже не задумываясь над тем, что на языке психологов называется «базовый уровень», т.е. время, которое в среднем требуется для завершения подобных проектов. Когда же он принимает обличье эксперта, тем самым занимая позицию «взгляда снаружи», то он естественным образом учитывает другие известные ему проекты и в результате дает более точную оценку. Если «взгляд снаружи» сформулирован компетентно и основан на необходимых данных, то эта оценка будет гораздо более надежной чем та, которая было получена с позиции «взгляда изнутри».

Понятие «осторожный выбор» было частью истории Канемана и Ловалло, в основе которой лежала концепция избегания убытков. Каждый руководитель стремится избежать убытков в отношении любого результата, который будет приписан его действиям. В компании естественное стремление избежать убытков может усугубляться из-за действующей системы поощрений и наказаний. Во многих компаниях за создание условий для получения большой прибыли полагается скромное поощрение, в то время как создание условий для убытков в том же объеме приведет к увольнению. В таких условиях даже тот менеджер, который начинает работать, не прибегая к риску, стараясь использовать любую возможность, которая принесет средний доход, в конечном итоге становится чрезвычайно склонным к избеганию риска. Вместо того чтобы решить эту проблему, организация только усугубляет ситуацию.

В какой-то момент я преподавал курс по принятию решений группе руководителей компании. Я предложил обдумать следующую ситуацию с рискованными инвестициями. Есть 50%-ный шанс, что прибыль составит 2 000 000 $, и 50%-ный шанс, что вы потеряете 1 000 000 $. Обратите внимание, что ожидаемый возврат на инвестиции составляет 500 000 $:

Я попросил поднять руки тех, кто согласился бы на такой инвестиционный проект. Из двадцати трех руководителей только трое подняли руки. Затем я задал вопрос генеральному директору, который также был в аудитории. Его ответ был – все! Если все подразделения компании сделают вложения в эти проекты, то ожидаемая прибыль составит 11,5 миллиона долларов.

Узкий фрейминг мешает тому, чтобы глава компании получил все 23 проекта, как ему хотелось бы, вместо того чтобы получить только три. Если рассматривать 23 проекта в совокупности как портфельные инвестиции, то становится ясно, что для компании такой пакет инвестиций является чрезвычайно выгодным. Но при более узком рассмотрении ситуации, по одному проекту в отдельности, руководители подразделений не будут идти на риск. В конечном итоге компания берет на себя слишком мало риска. Одно из решений этой проблемы – агрегировать инвестиции в один пул, так чтобы они считались одним инвестиционным пакетом.

Этот пример иллюстрирует важную проблему, касающуюся отношений принципал – агент. В экономической литературе ошибочные решения обычно описываются таким образом, что вина падает на агента, который не смог максимизировать прибыль компании. На самом деле, реальным виновником является руководитель, а не сотрудник. Для того чтобы менеджеры были готовы идти на риск, необходимо создать условия, в которых поощрение предназначалось бы для самого решения, нацеленного на максимизацию прибыли, на основе информации, доступной на момент принятия решения, даже если в конечном итоге в результате принятого решения не удалось получить ожидаемую прибыль.

Внедрить в практику такой порядок поощрения не позволяет существующая склонность к запоздалым суждениям. В промежутке между моментом принятия решения и моментом, когда становятся известны результаты, руководитель может и забыть, что сам тоже вначале считал принятое решение правильным. Можно сказать, что во многих случаях, когда агент принимает неверное решение, настоящим виновником и тем, кто ведет себя неправильно, является принципал, а совсем не агент.

Мой собственный проект на эту тему я делал с аспирантом Шломо Бенарци. Вывод, который следует из нашего анализа, состоит в том, что премия по акциям – или требуемый уровень доходности по акциям – так высок, потому что инвесторы слишком часто проверяют свои портфели. Когда кто-либо просит у меня совета, касающегося инвестирования, я говорю, что следует выбирать диверсифицированный портфель, большая часть которого вложена в акции, особенно если инвестор является новичком, а затем ни в коем случае не читать ничего в газетах, кроме спортивного раздела. Дело в том, что краткосрочная доходность слишком волатильна (рис. 5), и это может влиять на сокращение доли акций в портфеле.

Рис. 5. Доходность ценных бумаг, два способа изображения

VI. Финансы: 1983–2003 гг.

21. Конкурс красоты

Термин «гипотеза эффективного рынка» придумал экономист Юджин Фама из Университета Чикаго. Гипотеза состоит из двух компонентов: один относится к рациональности цен; другой касается вопроса, возможно ли переиграть рынок. Объективная стоимость, по утверждению экономистов, не поддается наблюдению. Нет лучшего способа обосновать состоятельность теории, чем считать, что ее невозможно проверить. Фама не заостряет внимания на первом компоненте теории. Если цены «корректны», тогда никакие ценовые пузыри попросту невозможны, опровержение этого компонента теории стало бы сенсацией.

Большинство первых научных исследований, посвященных теории эффективного рынка, фокусируются на втором ее компоненте, который я назову принципом «бесплатных обедов не бывает», – идея состоит в том, что нет никакого способа победить рынок. Истинным пионером в области поведенческих финансов был Кейнс. Когда в середине 1930-х он писал «Общую теорию», он уже сделал вывод о том, что рынки немного сошли с ума. «Изо дня в день колебания доходности по существующим инвестициям, которые, со всей очевидностью, лишь эфемерный и малозначимый фактор, становятся все более частым явлением, и даже абсурдными в том, как они влияют на рынок».

Чтобы подкрепить это утверждение, Кейнс обращает внимание на тот факт, что акции производителей льда выше в цене в летние месяцы, когда продажи также на подъеме. Этот факт удивителен, потому что в условиях эффективного рынка рыночный курс отражает долгосрочную стоимость компании, которая не должна зависеть от погоды. Настолько предсказуемая сезонная модель рыночного курса строго запрещается в рамках гипотезы эффективного рынка.

Кейнс также скептически относился к тому, что профессиональные фондовые менеджеры могут выполнять роль «умных денег», на которые полагаются защитники гипотезы эффективного рынка в выравнивании ситуации на рынке. Кейнс, наоборот, считал, что профессионалы сами скорее склонны к иррациональному поведению, чем к его предотвращению. Одна из причин состояла в том, что «плыть против течения» всегда довольно рискованно. Он сравнил выбор лучших акций с обычной конкуренцией в финансовой среде Лондона 1930-х, в которой доминировали мужчины… Они выбирали самые хорошенькие лица из пачки фотографий.

Профессиональное инвестирование можно сравнить с конкурсами красоты. Каждый участник должен выбрать не те лица, которые он лично считает самыми красивыми, а те, которые, по его мнению, с наибольшей вероятностью привлекут внимание его соперников, и все участники рассматривают свою задачу с той же самой позиции (подробнее см. Профессиональное инвестирование, как конкурс красоты). Цель состоит не в выборе самых красивых лиц согласно собственному суждению и даже не в выборе красивых лиц по общему усредненному мнению. Здесь речь идет уже о третьем уровне сложности, где мы тратим свои умственные способности на выяснение того, каким в среднем будет среднее мнение. Я полагаю, существуют также те, кто практикует четвертый, пятый и более высокий уровень сложности игры на угадывание.

22. Рынок слишком остро реагирует?

В рациональном мире такого высокого объема торгов на рынке ценных бумаг быть не должно. Если бы все считали, что ценные бумаги оценены корректно и всегда будут оценены корректно, тогда не было бы никакого смысла в торговле, по крайней мере в такой торговле, цель которой состоит в извлечении прибыли путем обмана рынка. Рациональная модель допускает некоторый разброс мнений в отношении цены, но сложно объяснить, почему в мире Рационалов ежемесячно перепродаются 5% ценных бумаг. Однако если допустить, что некоторые инвесторы слишком самонадеянны, то высокий объем торгов возникает естественным образом.

Для своей диссертации мой ученик Бернард Вернер хотел взять теорию из области психологии и использовать ее, чтобы вывести гипотезу о ранее незамеченном феномене, имеющем место на фондовом рынке. Мы предположили, что «эффект Р/Е»[1] является результатом чрезмерно острой реакции: бумаги с высоким коэффициентом (известные как «бумаги роста», так как ожидается стремительный рост прибыли, для того чтобы оправдать высокую цену) слишком выросли, потому что инвесторы сделали чрезмерно оптимистический прогноз по их будущему росту, а бумаги с низким коэффициентом, или «стоимостные акции», упали до «слишком низкого» уровня ввиду чрезвычайно пессимистичного настроения по отношению к ним со стороны инвесторов.

Если это так, то последующая высокая доходность стоимостных акций и низкая доходность акций роста представляет собой простую регрессию к среднему значению (целый ряд любопытных примеров можно найти в работе Канеман, Словик, Тверски. Принятие решений в неопределенности: Правила и предубеждения; сделайте поиск по слову «регрессия»). Однако чередование лидеров и аутсайдеров на финансовом рынке противоречило гипотезе эффективного рынка.

Мы взяли все ценные бумаги, торгующиеся на нью-йоркской фондовой, и проранжировали их, исходя их доходности в течение трех лет. Те бумаги, которые торговались лучше остальных, мы назвали «победителями», а те, которые торговались хуже всего, – «неудачниками». После этого мы составить из них две группы – самых успешных «победителей» и самых неудачливых «неудачников» (по 35 компаний) и сравнили их финансовые результаты за последующие три года. «Неудачники» показывали доходность, на 30% превышающую средний показатель по рынку, в то время как акции компаний победителей демонстрировали доходность на 10% ниже среднерыночной. Что и требовалось доказать!

24. Цена не корректна

Для рационального инвестора стоимость акций должна быть равна дисконтированному денежному потоку от дивидендов плюс дисконтированной стоимости продажи акции в будущем (если держать акции достаточно продолжительное время, тогда эта составляющая практически никак не повлияет на результаты анализа). Стоимость акций является лишь прогнозной, отражая ожидания рынка в отношении текущей стоимости всех будущих выплат дивидендов. Но рациональный прогноз имеет важное свойство: он не может колебаться больше, чем объект прогноза.

Роберт Шиллер, ныне профессор Йельского университета, опубликовал в 1981 году поразительные результаты исследования. Он обнаружил, что текущая стоимость дивидендов была очень стабильна. Но вот цены на акции, которые мы должны интерпретировать как попытки спрогнозировать текущую стоимость дивидендов, колебались очень сильно (рис. 6).

Рис. 6. Фондовые рынки слишком волатильны? Насколько сильно колеблются котировки?

Если котировки настолько подвержены изменчивости, тогда они в какой-то мере являются «неправильными». Когда Шиллер написал свою статью, он не думал давать объяснения в терминах психологии. Он всего лишь сообщал факты, с трудом поддававшиеся рациональному объяснению. Неудивительно, что я прочитал его статью под углом бихевиоризма и увидел в Шиллере потенциального единомышленника.

Позже в статье, озаглавленной «Биржевые котировки и социальная динамика» Шиллер развивал еретическую мысль о том, что социальные феномены могут оказывать влияние на биржевые котировки точно так же, как они делают это в мире моды. Если длина юбок укорачивается и удлиняется без какой-либо видимой причины, почему биржевые котировки не могут быть подвержены подобному влиянию, которое выходит за рамки стандартной экономической теории? Спустя годы, в книге, написанной в соавторстве с Джорджем Акерлофом, Шиллер будет использовать термин Кейнса «животный дух», чтобы передать суть явления, заключающегося в сиюминутном изменении настроения потребителей и инвесторов (см. Джордж Акерлоф и Роберт Шиллер. Spiritus Animalis).

25. Битва инвестиционных фондов закрытого типа

Термин «шумовой трейдер» придумал Фишер Блэк. Он использовал это слово в качестве антонима к слову «новости». Единственное, что может заставить Рационала изменить свое мнение в отношении инвестиций, это настоящая новость, но просто Люди могут реагировать на что то, что не подпадает под категорию новости, например, это может быть смешной рекламный ролик компании, которую они выбрали в качестве инвестиции. Другими словами, предположительно малозначимые факторы представляют собой шум, а шумовые трейдеры принимают решения, исходя из предположительно малозначимых факторов, а не из реальных новостей (подробнее см. Нейт Сильвер. Сигнал и шум).

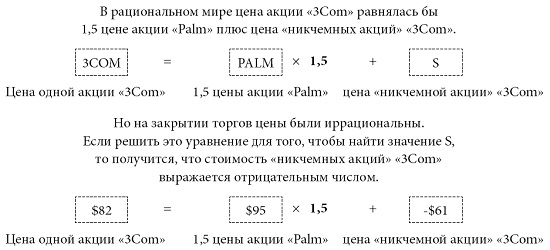

26. Плодовые мушки, айсберги и отрицательные котировки

Несколько лет спустя, после того как я начал работать в Университете Чикаго, я вернулся к вопросу закона единой цены вместе с коллегой по университету Оуэном Ламонтом. Оуэн обратил внимание на явное нарушение закона единой цены, которое было связано с деятельностью компании «3Com». Руководство компании решило продать 5%-ную долю в «Palm». Одна акция «3Com» включала 1,5 акции «Palm» плюс долю в остальной компании «3Com», или, как это называют финансисты, «никчемные акции». В рациональном мире цена за акцию «3Com» равнялась бы стоимости «никчемной акции» плюс 1,5 цены акции «Palm». На самом деле рынок не справился с этой ситуацией, и возникла возможность для арбитража (рис. 7).

Рис. 7. Занятная арифметика компаний «Palm» и «3Com»

История «Palm»/«3Сom» не уникальна. На протяжении многих лет в компании «Ройал Датч Шелл» было два вида акций, после того как компания прошла через слияние. Акции «Ройал Датч» торговались в Нью Йорке и Нидерландах, а акции «Шелл» торговались в Лондоне. Возможность для арбитража должна была закончиться в течение нескольких месяцев, но несоразмерные цены акций «Ройал Датч Шелл» могли держаться и держались десятилетиями. В этом и заключается риск.

Некоторые умные трейдеры, такие, как хедж фонд Long Term Capital Management (LTCM), действительно осуществили умную сделку, купив дорогие акции «Ройал Датч» без покрытия и продав дешевые акции «Шелл». Но у этой истории нет счастливого конца. В августе 1998 года из-за финансового кризиса в Азии и дефолта в России LTCM начал терять деньги и ему потребовалось сократить некоторые свои позиции, включая торги по «Ройал Датч Шелл». Но, время для арбитража еще не наступило и LTCM рухнул (любопытно, что Нассим Талеб предрекал такой исход, см. Малкольм Гладуэлл о Нассиме Николасе Талебе).

На мой взгляд, эти примеры являются финансовыми эквивалентами плодовых мушек, которых изучают генетики. Плодовые мушки, по большому счету, не такой уж важный вид насекомых, но их способность к быстрому воспроизводству позволяет ученым изучать то, что было бы сложно сделать на примере других видов. Так же обстоит дело и с финансовыми мушками. Ситуации, в которых мы можем что-либо сказать об истинной стоимости, очень редки. Никто не может сказать, какой должна быть цена «3Com» или «Palm», но мы можем сказать с большой долей уверенности, что после отчуждения компании цена акции «3Com» должна была быть, по крайней мере, равна 1,5 цены акции «Palm». Я предположил, что примеры вроде этого являются только верхушкой айсберга некорректного ценообразования на рынке.

Мой вывод такой: цена зачастую некорректна, а иногда совсем неправильная. Кроме того, когда цены отклоняются от истинной стоимости в столь большом диапазоне, нерациональное использование ресурсов может быть очень значительным. Это самый важный урок, который следует вынести из исследований, посвященных эффективности рынка. Если политики просто примут на веру, что цены всегда корректны, тогда они никогда не смогут распознать необходимость превентивных мер. Но, если мы допустим, что ценовые пузыри возможны и что частный сектор стимулирует это безумие, тогда политикам, возможно, стоит каким-то образом иногда идти против течения.

VII. Добро пожаловать в Чикаго: 1995 г. – по настоящее время

27. Постигая азы правоведения

Стандартные области права и экономики исходят из предположения о том, что люди обладают правильной точкой зрения и совершает свой выбор рационально. Но что, если предположить, что они так не делают? Как изменятся юриспруденция и экономика? Я привел пример реформы, которая была проведена Чикагским отделением полиции. Обычно штрафные квитанции за парковку полицейские клали на лобовое стекло автомобиля, под дворник. Согласно новым правилам, штрафные квитанции за парковку печатались на оранжевой бумаге и прикреплялись к боковому окошку автомобиля на липкой ленте, что делало их заметными для водителей, которые проезжали мимо. Такое изменение было разумно с точки зрения поведенческой перспективы, потому что в результате вырастала чувствительность других водителей к штрафу, снижая, тем самым уровень нарушений правил парковки при минимальных затратах полиции.

Больше всего споров вызвала так называемая теорема Коуза. Теорема названа по имени автора, Роналда Коуза, который многие годы работал в Школе юриспруденции Университета Чикаго. Теорема в двух словах звучит так: при отсутствии транзакционных издержек, когда участники рынка могут свободно торговать друг с другом, размещение ресурсов будет наиболее эффективным (подробнее см. Рональд Коуз. Фирма, рынок и право). Однако мы поставили эксперимент, и обнаружили, что объем торгов был гораздо ниже: ресурсы не были размещены так, как это предполагалось в теории. И причина заключалась в эффекте эндаумента – иррациональные агенты не хотели расставаться с случайно приобретенной собственностью.

* * *

Иногда, даже когда вы говорите со своим шефом, вам нужно предупредить его о надвигающейся опасности. Все-таки мы не можем ожидать от людей готовности рисковать, высказывая открыто свое мнение или каким-то другим образом, если эти действия могут стоить им работы. Хорошие руководители должны создать такую атмосферу, в которой сотрудники будут знать, что любое обоснованное решение будет вознаграждено, независимо от полученного результата. Идеальная рабочая атмосфера – это та, в которой сотрудников побуждают наблюдать, собирать данные и высказываться. Те руководители, которые создают подобную атмосферу, рискуют только одним: получить несколько синяков на своем эго. Это ничтожная цена за растущий поток новых идей и снижающийся риск катастрофы.

[1] P/E – коэффициента цена/прибыль, где цена за одну акцию делится на размер прибыли за год, приходящейся на каждую акцию; для некоторых акций коэффициент ниже среднерыночного значения, для других – выше.