Наше издательство очень долго искало книгу, способную качественно и продуктивно рассказать российской аудитории о фьючерсах. Наконец, такая книга найдена, и сейчас именно ее вы держите в своих руках. Несмотря на популярную форму издания она содержит максимально полную информацию о производных финансовых инструментах — фьючерсах и опционах, объясняя, что они собой представляют, как их использовать, какие выгоды или недостатки у того или иного торгового актива. (Третье издание книги вышло в 1997 г.)

Тодд Лофтон. Основы торговли фьючерсами. – М.: ИК Аналитика, 2001. – 296 с.

Скачать конспект (краткое содержание) в формате Word или pdf

Купить книгу в Ozon или Лабиринте

Глава 2. Основные термины и концепции

Фьючерсный контракт – это стандартизированный форвардный контракт, который может быть аннулирован любой из сторон путем выплаты денежной компенсации по сделке на фьючерсном рынке.

Покупка фьючерсного контракта называется приобретением длинной (лонг) или владением длинной позицией. Правила, регулирующие фьючерсную торговлю, позволяют вам продать фьючерсный контракт прежде, чем вы его купили. В этом случае говорят, что у вас короткий (шорт) фьючерс или короткая позиция. От вас будут ожидать поставки фактического товара, если вы продержите короткую фьючерсную позицию до срока поставки. Чтобы закрыть короткую фьючерсную позицию, вы покупаете на бирже идентичный фьючерсный контракт. Таким образом, вы выходите из рынка. На фьючерсном рынке для каждой длинной позиции есть своя короткая позиция.

Длинные и короткие позиции – это то, что больше всего отличает фьючерсные рынки от фондовых рынков. Большинство инвесторов фондового рынка покупают акции ради дивидендов, надеясь на их переоценку рынком. Прибыль на одной стороне фьючерсных рынков происходит из чьего-то кармана на другой стороне рынка. То, что выигрывает длинная сторона, теряет короткая и, наоборот. Это может служить отрезвляющим фактором: если вы делаете деньги на фьючерсных рынках, помните: они не появляются из воздуха — вы отбираете их у другого игрока.

Наличная или спот цена товара — это цена, по которой фактический товар покупается или продается на рынке в настоящее время. Фьючерсная цена — это цена, по которой из рук в руки переходят фьючерсные контракты. Наличные и фьючерсные цены на конкретный товар не слишком далеко отклоняются друг от друга. Расчетная палата делает возможным закрытие фьючерсной позиции просто за счет компенсационной транзакции на фьючерсном рынке.

Глава 3. Фьючерсные рынки сегодня

Фьючерсные цены для различных месяцев поставки одного и того же товара не всегда двигаются вместе. Хотя есть и другие основания, но главная причина расхождения сезонность. Фьючерсные цены считаются «нормально» выстроенными, когда цены каждого последующего месяца поставки выше, чем цены предшествующего месяца поставки (рис. 1).

Рис. 1. Нормально выстроенные цены фьючерсных контрактов на пшеницу

Декабрьская пшеница оценена выше, чем сентябрьская, март стоит дороже декабря и так далее, пока ожидание нового урожая не сталкивает пшеницу в июле ниже всех других месяцев поставки. Различие между ценой на сентябрьскую и декабрьскую пшеницу составляет 10 центов. Эта разница — стоимость хранения реальной пшеницы в течение 2месячного периода. Она включает стоимость складского пространства и затраты на страхование от потерь из-за сырости или грызунов.

Если ценовое различие между 2 месяцами поставки окажется намного больше, чем фактические затраты на хранение, арбитражеры, подвизающиеся на данном рынке, увидят возможность получить для себя верную прибыль. Они купят (недооцененные) приближающиеся фьючерсы и продадут (переоцененные) отдаленные фьючерсы. Когда наступит срок исполнения близлежащих фьючерсов, они примут поставку. Потом арбитражеры сохранят зерно и поставят его по более отдаленным фьючерсным контрактам, когда придет срок их исполнения. В результате фьючерсный рынок заплатит им за хранение пшеницы больше, чем они затратили фактически. Их действия окажут давление, которое обеспечит подъем цен на ближайшие фьючерсы и снижение цен на более отдаленные фьючерсы, возвращая тем самым эти две цены в привычные рамки.

Если фьючерсные цены последовательно понижаются во времени, рынок называют «перевернутым».

Глава 4. Спекулянт

Фьючерсный рынок без спекулянтов подобен аукциону без покупателей, и работал бы примерно так же. На большинстве рынков спекулянтов во много раз больше, чем любых других участников. Именно спекулянты создают ликвидный рынок. Когда спекулянт покупает или продает фьючерсный контракт, он добровольно подвергает себя риску колебания цен. Спекулянт принимает риск, потому что ожидает получить прибыль от изменения цены.

Простой спрэд состоит из двух позиций: одной длинной и одной короткой, которые создаются по идентичным или экономически связанным товарам. Поэтому цены этих двух фьючерсных контрактов стремятся двигаться вверх и вниз вместе, а прибыль на одной стороне спрэда компенсируется убытками на другой. Цель спрэдера получить прибыль от изменения разницы между ценами двух фьючерсных контрактов. Фактически его не волнует, вверх или вниз пойдет вся ценовая структура. Для него важно, пойдет ли купленный им фьючерсный контракт вверх больше (или вниз меньше), чем фьючерсный контракт, который он продал.

Поскольку убыток на одной стороне, как правило, возмещается прибылью на другой, рыночный риск в спрэде существенно меньше, чем риск в чистой короткой или длинной позиции. Насколько хорошо идут дела у спекулянтов? Считается, что примерно 95% частных индивидуальных спекулянтов проигрывают.

Глава 5. Хеджер

Хедж – это фьючерсная позиция, примерно равная и противостоящая позиции, имеющейся у хеджера на наличном рынке. Он также определяется как фьючерсная сделка, действующая как замещающая более позднюю наличную сделку. Хеджирование возможно благодаря тому, что наличные и фьючерсные цены на один и тот же товар стремятся двигаться вверх и вниз вместе. Поэтому убытки на одной стороне компенсируются прибылью на другой. Короткие хеджеры – это те, кто выращивает, хранит, обрабатывает или распределяет наличный товар, и те, кто понес бы убытки от снижения наличной цены. Длинным хеджером становится тот, кто пообещал поставить наличный товар в будущем и обеспокоен возможным повышением наличных цен.

Глава 6. Зелень

Цель фьючерсной маржи гарантировать исполнение контрактов и защитить финансовую честность рынка. Если фьючерсная позиция приводит к нереализованным убыткам в результате неблагоприятного движения цен, может быть запрошена дополнительная маржа. Баланс ценности фьючерсного контракта не заимствуется, поэтому ссудный процент держателем маржируемой фьючерсной позиции не выплачивается. Только средства, превышающие уровень первоначальной маржи, являются свободными и их можно изымать или использовать иначе.

Глава 7. Что происходит после того, как вы повесили трубку

Фьючерсный ордер состоит из следующих элементов: покупать или продавать; количество; месяц поставки; товар, включая биржу, если товаром торгуют больше, чем на одной бирже; любые специальные инструкции, например, временной или ценовой лимит.

Самый простой ордер, называемый рыночным ордером, выглядит следующим образом: «Купить одну июньскую говядину по рынку». Все остальные ордера фьючерсного рынка — ордера с условием, т.е. содержат некоторые условия, которые должны быть удовлетворены прежде, чем ордер может быть выполнен. Наиболее часто используемым является лимитный ордер: «Купить одну июньскую казначейскую облигацию по 103-20».

Ордера, помещенные на цены, отстоящие очень далеко от текущего рынка, часто называют «спящими ордерами». Имеется два вида спящих ордеров: стоп-ордера и условные рыночные ордера.

Многие трейдеры считают, что цены закрытия в конце торгового дня лучшее отражение состояния рынка. В конце концов, это цены, которые покупатели и продавцы готовы оставить на ночь. Существует специальный ордер фьючерсного рынка для получения цены закрытия. Вот как он выглядит: «Продать один мартовский евродоллар по МОС». МОС – сокращение от market on close (рынок при закрытии). Брокер торгового зала будет держать такой ордер, пока не останется одна-две минуты до звонка, извещающего о закрытии биржи, и тогда он обработает его как рыночный ордер.

Любой ордер, в котором не упоминается время, рассматривается как однодневный ордер. Это значит, что он теряет силу после окончания торговой сессии, в течение которой он был поставлен. GTC — аббревиатура для good ‘til canceled (действителен до отмены), которая может быть добавлена к любому спящему ордеру.

Глава 8. Арена

Существует три главных типа организаций, вовлеченных во фьючерсную торговлю: биржа, расчетная палата и комиссионный торговец фьючерсами (futures commission merchant, FCM). В Соединенных Штатах насчитывается примерно с дюжину основных фьючерсных бирж. В большинстве своем — это частные некоммерческие организации, принадлежащие своим членам. Самой старой фьючерсной биржей в Соединенных Штатах является Чикагская Товарная Биржа (Chicago Board of Trade), основанная в 1848 г. Самой молодой Нью-Йоркская Фьючерсная Биржа (New York Futures Exchange), открывшая двери в 1978 г.

Торговый зал, где происходит фактическая покупка и продажа, разделен на несколько больших круглых торговых колец, или ям. Каждая яма предназначена для торговли одним или более товаром, в зависимости от уровня активности. Только члены биржи могут покупать и продавать фьючерсные контракты в торговом зале. Люди в ямах делятся на две обширные категории: брокеры торгового зала и трейдеры торгового зала. Брокеры торгового зала — агенты; они проводят сделки для третьих лиц и получают небольшую комиссию. Трейдер торгового зала использует свое членство на бирже, чтобы покупать и продавать фьючерсные контракты за свой собственный счет.

В конце каждого торгового дня расчетная палата берет на себя другую сторону каждой оформляемой ею сделки. Это действие разрывает связь между первоначальным покупателем и продавцом. Расчетная палата выполняет и две другие жизненно важные функции: она гарантирует финансовую честность каждого оформляемого ей фьючерсного контракта и контролирует поставки, осуществляемые держателями коротких позиций по фьючерсным контрактам. Счета членов расчетной палаты корректируются в соответствии с состоянием рынка в конце каждого торгового дня, а все дефициты должны быть покрыты до определенного времени утром следующего рабочего дня.

FCM — наиболее заметные члены фьючерсного бизнеса — носят имена, Merrill Lynch, Smith Barney и Dean Witter. FCM связывают частного индивидуального трейдера с рынками опционов и фьючерсов. FCM ведут счета общественных клиентов; они принимают и хранят для клиента деньги, предназначенные для покрытия маржи; исполняют его сделки; сообщают об их результатах и ведут полные записи открытых позиций клиента, остатка средств, а также прибылей и убытков.

Когда вы открываете у FCM фьючерсный или опционный счет, вас просят заполнить и подписать несколько форм. Наиболее важная, с точки зрения вашего брокера, форма называется примерно так: «Соглашение о товарном счете». Оно определяет, предназначен счет для хеджирования или спекуляции.

Глава 9. Фундаментальный анализ

Если исключить кофейную гущу и гадалок, существует два подхода к прогнозированию фьючерсных цен. Первый подход заключается в оценке предложения и спроса на фактический товар и исходит из того, что недостаточное предложение или повышенный спрос заставят цены повышаться и, наоборот. Этот подход называется фундаментальным анализом.

Другой подход известен как технический анализ. Технический аналитик игнорирует любую информацию о предложении и спросе, существующих на реальный товар. Вместо этого он сосредоточивает свое внимание на самом фьючерсном рынке исходя из следующей предпосылки: независимо от того, что предвещают фундаментальные факторы, результаты проявятся в поведении цены, объеме торгов и открытых позициях.

Каждое существенное изменение цен товаров в истории фьючерсной торговли обусловлено фундаментальными факторами. Если действительно нет настоящего недостатка или излишка реального товара, необычно низкие или высокие цены не могут сохраняться долго.

Например, для сельскохозяйственной полевой культуры фундаментальный аналитик рассмотрит планы посевов, урожайность с акра, прогноз погоды в областях, где культивируется продукт, вероятность болезни урожая, цены конкурирующих товаров, уровни правительственных ссуд и имеющееся текущее предложение. Эти же самые данные будут рассмотрены и для зарубежных областей культивирования, чтобы оценить потенциал американского экспорта.

Глава 10. Техническим анализ

Фундаментальный анализ фьючерсных рынков характеризуется большим количеством субъективной информации — она используется для предсказания ценового движения в будущие несколько недель или месяцев. Технический аналитик имеет дело только с тремя видами данных: цена, объем торговли и число открытых позиций. Он оценивает их, чтобы сформировать мнение о вероятном направлении движения цен в последующие несколько дней.

Аналитик полного цикла изучает фундаментальные факторы, чтобы решить, имеются ли предпосылки для существенного движения цен, и одновременно использует технический анализ, чтобы определить наиболее благоприятное время для входа в рынок.

Тренд — это стремление цен (или любых других значений) двигаться в одном направлении больше, чем в другом. Можно выделить восходящий и нисходящий тренд. Когда цены не имеют явного направления, тренд называют боковым, или нейтральным.

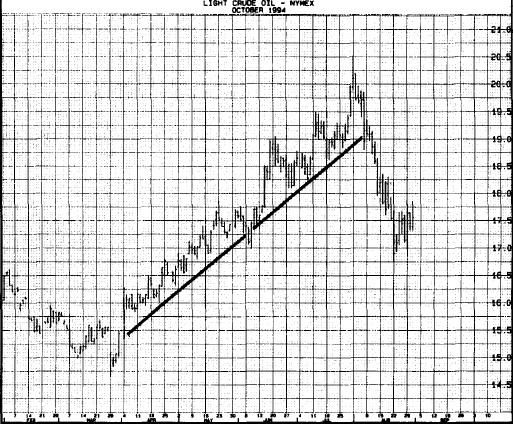

Технические аналитики часто чертят прямую линию через крайние минимумы на графике при установившемся восходящем тренде (рис. 2). Она называется линией тренда и используется для наглядности. Если цены прорываются через хорошо установившуюся линию тренда, это признак, что текущий тренд теряет свою силу.

Рис. 2. Линия восходящего тренда прочерчена через крайние минимумы

Линия тренда также может использоваться для вхождения на рынок. Если у вас есть убежденность, что установился хороший восходящий тренд и цены будут еще долго расти, то откаты к линии тренда дают возможность выявить логично обоснованные точки для взятия длинных позиций. Вы могли бы разместить свой стоп-ордер на продажу сразу за линией тренда, чтобы немедленно выйти из рынка, если цены продолжат падать, а линия тренда окажется пробитой.

Ценовой уровень, где можно ожидать прекращение движения вниз, называется уровнем поддержки цены. Ценовой уровень, где можно ожидать прекращения подъема, называется уровнем сопротивления цены.

Свечные графики пришли из Японии более ста лет назад. Они получили такое название из-за своего внешнего вида: изображение поведения цен за каждый день напоминает свечу с фитилем, торчащим из одного или с обоих концов. Цилиндр (свеча) создает два элемента информации. Его цвет показывает, где находилась цена закрытия данного дня относительно цены открытия. Если закрытие выше, чем цена открытия (бычье предзнаменование), свечу оставляют белой. Если закрытие было ниже, чем открытие (указание на медвежий тон), свеча окрашивается в черный цвет. Длина свечи — это расстояние между ценами открытия и закрытия (рис. 3).

Рис. 3. Две свечи, представляющие два варианта дневного поведения цен

Объем торговли – это количество фьючерсных контрактов, перешедших из рук в руки в течение определенного периода — обычно за день. Открытый интерес – это количество неисполненных фьючерсных контрактов или таких, которые еще не были закрыты путем проведения компенсирующей фьючерсной сделки или поставки фактического товара.

Один длинный фьючерсный контракт и один короткий фьючерсный контракт вместе образуют одну единицу открытого интереса. Открытый интерес увеличивается, когда новый встающий в лонг покупает у нового, занимающего шорт; открытый интерес уменьшается, когда старый лонг продает старому шорт; открытый интерес не изменяется, когда новый лонг покупает у старого лонг, или новый шорт продает старому шорт, поскольку новый игрок просто заменяет старого игрока.

Объем торгов должен следовать за трендом. Например, если восходящий тренд силен, объем торговли должен увеличиваться на подъемах и уменьшаться при временных откатах цен. Если эти условия не соблюдаются, в отношении силы текущего тренда возникает сомнение.

Открытый интерес более сложный, но и более ценный диагностический инструмент. Характер поведения показателя числа открытых позиций, а также его изменения относительно ценовых колебаний дают понимание, почему движется рынок.

Правило 1. Когда цена и открытый интерес растут вместе, рынок рассматривается как технически сильный. По этой же причине подозрительным является повышение цен, сопровождаемое неизменным или снижающимся числом открытых позиций. Подъем цен поддерживается владельцами коротких контрактов, покупающих, чтобы уйти с рынка.

Правило 2. Когда цены растут при снижающемся открытом интересе, рынок рассматривается как технически слабый.

Правило 3. Если цены падают, в то время как число открытых позиций увеличивается имеет место медвежий рынок. Происходит большое количество продаж. Рост открытого интереса говорит, что продающее давление исходит от агрессивно настроенных новых коротких контрактов, внезапно привлеченных на рынок. Поэтому вывод о нисходящем ценовом тренде имеет под собой относительно солидное техническое обоснование.

В целом, когда цена и открытый интерес повышаются или понижаются вместе, текущий ценовой тренд заслуживает доверия. Когда цены и открытый интерес расходятся, рынок может изменить курс.

Философия, известная под названием «противоположное мнение», основана на наблюдениях, что рынки выглядят наиболее оптимистичными около своих вершин и наиболее мрачными как раз перед тем, как они готовы снова развернуться вверх.

В определении уровней поддержки и сопротивления, трендов и ценовых целей искусства не меньше, чем науки. Технический аналитик должен время от времени напоминать себе, что он имеет дело с математическими вероятностями, а не с неопровержимыми фактами.

Глава 11. Еще раз о хеджировании

В идеале деньги, потерянные на наличной стороне, и сумма, заработанная на фьючерсной стороне, идентичны. В реальном мире есть несколько причин, чтобы прибыль и убытки при хеджировании не оказались равными друг другу. Наиболее важен тот факт, что фьючерсные и наличные цены не могут изменяться на одинаковую величину, потому что эти две цены подчинены различным влияниям. Наличные цены реагируют на спрос и предложение в отношении реального товара. На фьючерсные цены сильно влияют ожидания трейдеров. Базис — это разница между наличной и фьючерсной ценой товара. Изменение базиса во время реализации хеджа как раз и является обстоятельством, вызвавшим убыток.

Вторая причина, из-за которой хедж не обеспечивает 100%-ную защиту от колебаний наличных цен – неделимость фьючерсного контракта. Любая часть планируемого фьючерсного хеджа, не имеющая компенсирующей наличной позиции, является спекуляцией и несет в себе спекулятивный риск. Более консервативным деловым решением было бы недохеджирование наличной позиции. Иными словами, следует стремиться к максимально возможной защите без создания спекулятивного риска. Перехеджирование наличной позиции в таких обстоятельствах требует благоприятного ценового прогноза.

Третья причина несовершенного хеджа — различие между фьючерсным и наличным товаром. Для некоторых биржевых товаров, особенно сельскохозяйственных, наличный хеджируемый товар может быть неидентичным товару, лежащему в основе фьючерсного контракта. И наконец, срок поставки базового актива может не совпадать с датой закрытия фьючерсного контракта.

О нестандартных сделках хеджирования см. Онкольные сделки.

Глава 12. Финансовые фьючерсы

Финансовые фьючерсы делятся на три общие категории: фьючерсы на иностранные валюты; фьючерсы на фондовые индексы; фьючерсы на процентные ставки.

Благодаря появлению свободно плавающих курсов валют в 1973 году началась торговля фьючерсами на иностранные валюты на Международном валютном рынке в Чикаго. Компании в качестве хеджирующего инструмента использовались банковские форвардные контракты. Форвардный контракт может быть заключен на любое количество любой валюты, с поставкой в любое время. Не требуется явного внесения наличной маржи. С другой стороны, важное преимущество фьючерсного контракта — его гибкость. Фьючерсная позиция может быть уменьшена или полностью закрыта без дополнительных операционных затрат. Наконец, транзакции с фьючерсами могут сопровождаться значительно меньшими операционными затратами.

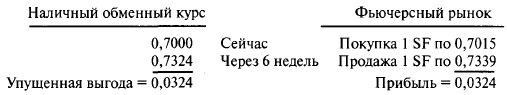

Расчеты по фьючерсному контракту могут производиться по компенсационной сделке на фьючерсном рынке либо через физическую поставку иностранной валюты. Например, фирма Barbara Bradford, Inc. импортирует из Швейцарии художественно оформленные пуговицы. Фирма только что заказала пуговиц на 125.000 швейцарских франков. Его обменный курс в это время равен 0,70, так что компания ожидает, что пуговицы будут стоить ей (125.000 франков х 0,70 =) $87.500. Она рассчитывает базовые цены перепродажи своим клиентам исходя из этой стоимости. Чтобы защитить себя от возможного повышения с течением времени курса швейцарского франка, она покупает один фьючерсный контракт на швейцарские франки (размер контракта = 125.000 швейцарских франков).

Через шесть недель пуговицы получены, и Bradford покупает 125.000 швейцарских франков на наличном рынке, чтобы оплатить их. В то же самое время она продает свою фьючерсную позицию, отмечая с удовлетворением, что хедж выполнил свою роль: хотя курс швейцарского франка повысился до 0,7324, его эффективный обменный курс остался по-прежнему 0,70, а эффективная стоимость пуговиц — $87.500.

Рис. 4. Длинное хеджирование фьючерсом на швейцарские франки

Фондовый индекс представляет широкий рынок. Изменения в индексе отражают движение цен многих входящих в индекс ценных бумаг. Индекс может скрывать движение цен отдельных акций, входящих в него. Иными словами, возможно, что снижение курса одной акции будет скомпенсировано повышением курса другой. В результате индекс вообще останется без движения. Фьючерсы на фондовые индексы имеют незначительную ценность при хеджировании небольшого портфеля, включающего лишь несколько ценных бумаг, потому что между движением индекса и движением цен от дельных акций может и не наблюдаться надежной корреляции. Однако фьючерсы на фондовые индексы могут оказываться эффективным хеджем, когда используются для защиты от изменений цен в большом и разнообразном портфеле.

Процентные ставки. Сегодняшние рынки фьючерсов на процентные ставки можно подразделить на контракты, торгуемые на краткосрочные и долгосрочные процентные ставки. Векселя (Treasury Bills) — самые краткосрочные ценные бумаги Казначейства США — продаются Федеральной резервной системой через аукцион в полдень каждого понедельника и имеют 90дневный и 180дневный срок погашения. Это единственная казначейская ценная бумага, не имеющая купона: казначейские векселя продаются со скидкой и выкупаются по номиналу. Различие в цене определяет эффективную доходность. Казначейские векселя широко распространены, высоколиквидны, и поэтому превосходные индикаторы состояния финансового рынка.

Если вы покупаете американскую казначейскую облигацию номиналом $1000 с 8-процентным купоном, она принесет вам $80 в год. Эта долларовая сумма фиксированная величина. Однако рыночная цена казначейской облигации не фиксируется. Она изменяется вместе с рыночными условиями. Если вы уплатили за облигацию только $900, ваша доходность составит 8,1% ($80:$900). Эта величина называется текущей доходностью облигации.

Есть еще такая вещь, которая называется «доходность к погашению». Этот показатель учитывает, что вы получите номинальную стоимость ($1000) за облигацию, когда придет срок ее погашения. Если вами куплена облигация по цене ниже номинала, ее доходность к погашению будет слегка выше, чем текущая доходность, отражая дополнительные наличные деньги, которые вы получите, когда наступит срок погашения облигации.

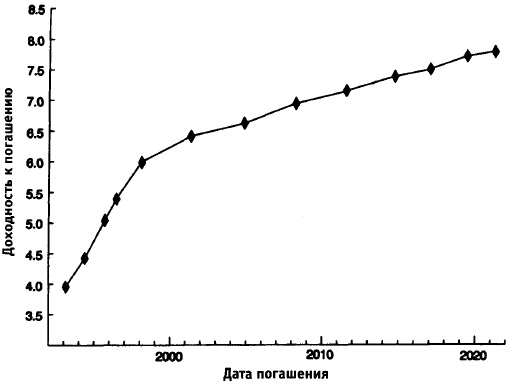

Кривая доходности показывает доходность во времени к дате погашения для однородных ценных бумаг (рис 5). Подобное поведение кривой доходности называется нормальным. Когда краткосрочная доходность выше долгосрочной доходности, кривая доходности считается перевернутой. Одна из возможных причин появления перевернутой кривой доходности — ожидания инвесторов, основанные на том, что долгосрочные ставки собираются резко упасть.

Рис. 5. Кривая доходности сравнивает ценные бумаги, отличающиеся только своим временем погашения

Стоимость ценных бумаг с фиксированной доходностью и процентных ставок связаны друг с другом в обратной пропорции. Когда процентные ставки повышаются, их цены понижаются; когда процентные ставки понижаются, стоимость ценных бумаг с фиксированной доходностью повышаются. Фьючерсные рынки на процентные ставки отражают эти обратные отношения. Фьючерсы по процентным ставкам выражают ценность основных инструментов, а не величину самих процентных ставок. Падение процентных ставок означает повышение цен фьючерсов на казначейские векселя. Спекулянт, ожидающий понижения процентных ставок, покупает фьючерсы на процентные ставки. Спекулянт, ожидающий повышения процентных ставок, продает фьючерсы на процентные ставки.

Глава 13. Управление капиталом для спекулянтов

Неудачная торговля фьючерсами почти всегда уходит корнями в плохое управление капиталом. Любой может допустить ошибку при оценке рынка. Но совсем другое дело — позволить ошибочной фьючерсной позиции съесть торговый капитал. Философия аккумулирована в пословице: сокращай свои убытки и позволяй прибыли расти.

Трудность с закрытием проигрышной позиции в том, что вы должны признаться самому себе (и своему брокеру), что были не правы в своей оценке рынка. Чем больше убыток, тем больше вы теряете лицо. Кроме того, бумажные убытки преобразуются в реализованные потери. Деньги, которые прежде находились только лишь в опасности, теперь безвозвратно ушли. Вы больше можете не лелеять надежду, что завтра рынок повернется, спасая вас.

Исследование действительных результатов торговли, проведенное Министерством сельского хозяйства США, показало, что слишком долгое удержание проигрышных позиций одна из главных причин, по которой спекулянты теряли свои деньги. Готовность быстро закрыть проигрышную позицию, главный секрет формулы успеха фьючерсного трейдера.

Простое принятие предварительного решения о размере убытка, который вы готовы понести в торговле, существенно увеличит ваши шансы на успех. Стоп-ордер располагается на некотором уровне выше или ниже текущей цены, чтобы закрыть угрожающую позицию без дополнительных действий или решений с вашей стороны. Стоп-ордер, обеспечивает не только сокращение убытков, но и позволяет расти прибыли. Прибыль не забирается, если ценовой уровень, заявленный в стоп-ордере, не достигнут. Пока рынок перемещается в благоприятном направлении, фьючерсная позиция остается открытой.

Преуспевающие фьючерсные спекулянты обычно твердо придерживаются и некоторых других принципов:

- Диверсификация. Если вы держите на фьючерсных рынках большие активы, разумнее не размещать все их в одном или двух биржевых товарах.

- Имейте план. Когда вы открываете фьючерсную позицию, продумайте, чего вы от нее хотите. Решите, сколько убытка вы готовы принять и какую прибыль ожидаете извлечь.

- Если вы провели анализ и приняли торговое решение, не позволяйте случайным замечаниям или слухам поколебать себя. Если условия действительно меняются, безусловно, вы должны изменяться вместе с ними.

- Психологи установили: большинство из нас склонны к тому, что называется эффектом жертвы. Это означает, что люди предпочитают сохранять статус-кво, даже когда имеют серьезные основания для перемен. В такой ситуации вы немногое можете сделать, разве что вспомнить об этом феномене, когда решаете, стоит ли “развестись” с проигрышной фьючерсной позицией.

- Торговый капитал должен превышать собственный капитал и выделяться не из средств, отложенных на колледж, лечение и старость.

- Никогда не добавляйте к проигрышной позиции.

Не успеете вы появиться на фьючерсных рынках, как начнете получать незапрашиваемую почту, предлагающую книги, услуги по анализу диаграмм, рыночные обзоры и т.п. Самые дорогие из предлагаемых пособий — методы торговли, которые могут иметь ценовые ярлыки в $2500 и более. Метод торговли обычно разрабатывается и тестируется частным лицом, которое затем предлагает его для продажи. Он неизменно основывается на техническом анализе. Существует большая разница между торговой прибылью в реальном мире и фиктивным историческим отчетом, рожденным на свет виртуальными сделками с использованием исторических данных.

Глава 14. Фьючерсные опционы

Опционы на фьючерсы торгуются на фьючерсных биржах, где их финансовая честность гарантируется биржей и опционной расчетной палатой. Активами, лежащими в основе этих опционов, являются фьючерсные контракты, торгуемые на этой же самой бирже. Исполнение опциона приводит к переводу фьючерсной позиции от продавца опциона к покупателю опциона по цене исполнения опциона.

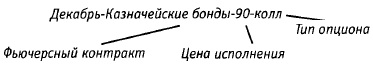

Опцион колл дает право на покупку актива в течение некоторого периода времени по согласованной цене. Есть также опционы, дающие вам право продавать что-то кому-то еще. Они известны как опционы продавца, или пут-опционы. Фьючерсный опцион носит то же имя, что и лежащий в его основе фьючерсный контракт (рис. 6).

Рис. 6. Фьючерсный опцион и лежащий в его основе фьючерсный контракт

Термины, имеющие отношение к опционам:

- Премия. Рыночная цена опциона, уплаченная покупателем опциона и полученная продавцом опциона;

- Дата истечения. День, в который опцион истекает. После этой даты опцион ничего не стоит и должен быть оставлен;

- Цена исполнения. Цена, по которой фьючерсный контракт переходит из рук в руки в случае, если опцион исполняется.

Поскольку колл-опцион дает право на приобретение длинной позиции, его цена увеличивается, когда растет цена основного фьючерсного контракта. Когда становится выгодным исполнить опцион колл, т.е. выгоднее исполнить колл-опцион и закрыть полученную за счет этого фьючерсную позицию, чем покупать фьючерс напрямую, то говорят, что опцион находится в-деньгах. Следовательно, колл находится в-деньгах всякий раз, когда цена базового фьючерса выше цены исполнения опциона.

Стоимость опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — это разница между ценой исполнения опциона и ценой базового фьючерса. Опцион в-деньгах имеет внутреннюю стоимость. Временная стоимость опциона, представляют ту сумму, которую участники рынка готовы уплатить за то время, которое осталось от срока действия опциона. Чем больше дней осталось до срока исполнения опциона, тем большей должна быть его временная стоимость.

Еще один фактор, влияющий на цены – волатильность (изменчивость) цены базового фьючерса. Покупатели опционов надеются, что цена базовых фьючерсов будет двигаться в благоприятном направлении, поэтому стоимость опциона возрастет. Если цена базовых фьючерсов не движется, а вместо этого спокойно торгуется в узком диапазоне, надежды покупателей идут прахом. Поэтому покупатели готовы платить больше за опционы, торгуемые на подвижные фьючерсы, а продавцы опционов аналогично настаивают на получении за них большей цены.

Риск покупателя опциона ограничен ценой, которую он уплатил за опцион. Независимо от того как далеко уйдут цены в неблагоприятном направлении, покупатель опциона никогда не получит запрос на дополнительное внесение маржи. Худшее, что может случиться – опцион истечет, не имея стоимости, а вся уплаченная за него премия будет потеряна.

Заранее известная величина ограниченного риска делает фьючерсный опцион более консервативным капиталовложением, чем простая длинная или короткая фьючерсная позиция. С другой стороны, фьючерсным ценам всего лишь не нужно меняться, чтобы вы потеряли всю свою премию по опциону без-денег. Опцион – типичная страховка. Если страховой случай не произошел, вы потеряли страховую сумму.

Продажа опционов по существу полностью отличается от их покупки. Если вы коротко продаете опцион и не имеете при этом базовой фьючерсной позиции, продажа рассматривается как непокрытая. Вы должны обеспечить для достижения этого опционную маржу. Кроме того, может потребоваться и довнесение маржевых средств, если цены пойдут против вас, а ваш рыночный риск практически ничем неограничен.

Если у вас есть базовая фьючерсная позиция, например, если вы коротко продаете серебряный колл-опцион и имеете длинную позицию на серебряные фьючерсы, продажа считается покрытой. Конечно, вам нужно обеспечивать маржей фьючерсную позицию, но вы не должны выставлять маржу для короткого колл-опциона, потому что у вас уже есть актив (длинная фьючерсная позиция) для поставки покупателю этого опциона, если дело дойдет до его исполнения. Это рассматривается как более консервативная опционная стратегия и, как правило, используется непрофессиональными трейдерами.

Можно также открывать и спрэдовые позиции, составленные из опционов. Бычий колл-спрэд открывается, когда ожидается, что цена базового фьючерса пойдет вверх. Покупается колл с более низкой ценой исполнения (торгуемый с более высокой премией) и продается колл с более высокой ценой исполнения (более низкой премией). В результате обе открытые сделки создают дебетную стратегию, на покрытие которой требуются некоторые наличные средства. Эти деньги и составляют максимальный рыночный риск спрэдера.

Бычий колл-спрэд приносит максимальную прибыль, если фьючерсы в момент срока истечения опциона оказываются где угодно выше наибольшей из цен исполнения. Он приносит максимальный убыток, если фьючерсные цены в момент срока истечения опциона оказываются где угодно ниже наименьшей цены исполнения.

Хеджирование опционами. Для обозначения различных аспектов поведения опциона используются греческие буквы. Дельта — десятичное число, выражающее реакцию опциона на изменение в цене фьючерса. Если опционная премия повышается на 1, когда фьючерсная цена вырастает на 1, то дельта равна 1,00. Отсюда следует, что опционы в-деньгах имеют высокие дельты, а опционы без-денег обладают низкой дельтой.

Фьючерсный хедж обещает стать более эффективным, если наличные цены остаются неизменными или двигаются в неблагоприятном направлении. Опционный хедж обещает быть более эффективным, если наличные цены резко двигаются в благоприятном направлении.

Глава 15. Правила и инструкции

Фьючерсные контракты, не исполненные до конца года, оцениваются исходя из состояния рынка. По ним уплачивается подоходный налог с чистой нереализованной прибыли за вычетом нереализованных убытков. Получается, как если бы каждый фьючерсный контракт был продан по справедливой рыночной цене в последний рабочий день года. Вся прибыль от капитала подлежит налогообложению как обычный доход. Хеджи освобождены от правила поправка по рынку. Хеджи, созданные для защиты имущества, долгов или других активов в нормальном бизнесе производят обычные прибыли или убытки.

Глава 16. Коротко о контрактах

Валюты. Фьючерсными контрактами торгуют на Международном валютном рынке (IMM – Международный Валютный Рынок (International Monetary Market) – отделение Чикагской Торговой Биржи). Факторы, воздействующие на цены иностранных валют на мировых рынках, определяются относительными темпами инфляции в разных странах, балансами внешней торговли, процентными ставками, вмешательством правительства и темпами экономического роста.

Высокие темпы инфляции создают недоверие к валюте. Страна, испытывающая серьезную ценовую инфляцию, неизбежно будет расплачиваться за это ослаблением своей валюты по отношению к валютам других стран. Если страна покупает больше, чем продает, она имеет “неблагоприятный” баланс внешней торговли. Капитал уплывает из страны. В результате спрос на ее валюту по сравнению с валютами ее контрагентов уменьшается, и это заставляет стоимость национальной валюты снижаться.

Цены на иностранную валюту отражают также сравнительные процентные ставки. Если в стране процентные ставки высоки, иностранцы будут вкладывать в нее свои деньги. Это создает спрос на валюту и заставляет повышаться ее курс относительно валют наций, где более низкие процентные ставки привлекают меньшее число иностранных инвесторов. Страна, переживающая здоровый экономический рост, точно так же привлекает иностранные инвестиции.

Большинство действий государства сегодня предпринимается во имя стабилизации отношений с иностранными валютами. Это не исключает возможности, что в один прекрасный день оно (государство) может осуществить свои немалые полномочия, чтобы ввести квоты, тарифы, эмбарго или предпринять другие действия, которые окажут существенный и немедленный эффект на курсы иностранных валют.

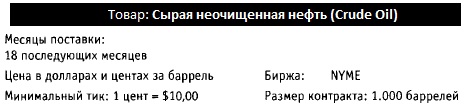

Энергоносители. С точки зрения общей стоимости продукта, нефть самый большой бизнес в мире. Сырая нефть — наиболее активно торгуемый фьючерсный контракт на физический товар.

Рынки нефтяных фьючерсов созданы в середине 1970х гг. в ответ на внезапное изменение цен, вызванное нефтяными эмбарго, объявленными Организацией стран-экспортеров нефти (ОПЕК) в 1973 и 1974 гг. Сырая нефть основа для производства всех нефтепродуктов. После извлечения на поверхность из нефти удаляются газ и вода; сырье сортируется в зависимости от содержания серы и плотности и транспортируется на нефтеперегонные заводы. Фьючерсы торгуются на сырую нефть, мазут № 2, неэтилированный бензин и природный газ (рис. 7).

Рис. 7. Контракты на сырую нефть

Бензиновые фьючерсы — часть «перегонного» спрэда, при котором переработчик покупает фьючерс на сырую нефть и продает фьючерс на бензин, заранее фиксируя таким образом маржу своей

Природный газ можно найти во всех частях света. Ведущими производителями в порядке их важности являются: Соединенные Штаты, страны СНГ Канада, Румыния, Мексика, Италия и Венесуэла. На Соединенные Штаты приходится четвертая часть мирового производства и потребления газа. Природный газ, поставляемый в ваш дом местной газовой компанией, очищен до 93%-ного метана, который бесцветен и не имеет запаха. В него добавляются соединения серы (меркаптаны) для придания специфического запаха, предупреждающего об утечках газа.

Металлы. Крупнейший производитель золота Южная Африка – на ее долю приходится примерно 65% ежегодного мирового производства. Бывший СССР идет следом, добывая приблизительно 15%. Спрос на золото имеет несколько аспектов. Одним из наиболее важных является спрос на драгоценности, отражающий уровень мировой дискреционной покупательной способности. Перспектива более низких процентных ставок может вызвать закупку золота в ожидании расширения деловой активности и общего повышения экономического благосостояния. Продажа золота центральными банками в целях приобретения иностранной валюты тоже влияет на цену золота. Увеличение производства этого металла имеет понижающий эффект. Изменения в инфляционном давлении, в соответствии с показаниями популярных индексов, могут заставить инвестиционный спрос на золото повышаться или падать.

Глава 17. Фьючерсы в Интернете

За 20 лет содержание этой главы совсем устарело))

Дополнения содержат более подробный обзор моделей технического анализа, методы построения диаграммы крестиков-ноликов, описание метода скользящей средней и стохастического анализа.