В работе над учебником принимали участие сотрудники кафедры финансового права, преподаватели и выпускники юридического факультета МГУ им. М.В. Ломоносова, ведущие практикующие юристы. На основе обобщения и анализа российского и зарубежного опыта налогообложения рассматриваются основные понятия, принципы, институты налогового права. Теоретические положения иллюстрированы примерами из судебно-арбитражной практики. Изучение курса облегчают приведенные в учебнике схемы, контрольные вопросы и тесты, списки рекомендованной литературы. Оживляют материал любопытные врезки из истории, анекдоты и т.п. элементы.

Сергей Пепеляев. Налоговое право. Учебник для вузов. – М.: Альпина Паблишер, 2015. – 800 с.

Скачать конспект (краткое содержание) в формате Word или pdf

Купить бумажную книгу в Ozon, Лабиринте или ЛитРес

РАЗДЕЛ I. ОСНОВНЫЕ ПОЛОЖЕНИЯ ТЕОРИИ НАЛОГОВОГО ПРАВА

Глава 1. Понятие и роль налогов

Глава 2. Виды налогов

Глава 3. Принципы налогообложения

Глава 4. Элементы юридического состава налога

РАЗДЕЛ II. НАЛОГОВЫЕ ПРАВООТНОШЕНИЯ

Глава 5. Понятие и общие характеристики налоговых правоотношений

Глава 6. Объекты налоговых правоотношений

Глава 7. Участники налоговых правоотношений

РАЗДЕЛ III. ИСТОЧНИКИ НАЛОГОВОГО ПРАВА

Глава 8. Налоговое законодательство

Глава 9. Дополнительные источники налогового права

РАЗДЕЛ IV. СИСТЕМА НАЛОГОВ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Глава 10. Определение и общие характеристики системы налогов

Глава 11. Основные налоги, взимаемые в российской федерации

РАЗДЕЛ V. НАЛОГОВЫЙ ФЕДЕРАЛИЗМ

Глава 12. Правовые основы налогового федерализма

Глава 13. Конституционные основы системы налогов в российской федерации

Глава 14. Конституционный принцип единства налоговой политики

РАЗДЕЛ VI. НАЛОГОВОПРАВОВЫЕ АСПЕКТЫ МЕЖДУНАРОДНОЙ ЭКОНОМИЧЕСКОЙ ИНТЕГРАЦИИ ГОСУДАРСТВ

Глава 15. Налоги в международной региональной интеграции государств

РАЗДЕЛ VII. ПРАВОВЫЕ ОСНОВЫ МЕЖДУНАРОДНЫХ НАЛОГОВЫХ ОТНОШЕНИЙ

Глава 16. Понятие «международное налоговое право»

Глава 17. Правовое регулирование налоговых отношений с иностранным элементом

Глава 18. Международное многократное налогообложение. Предотвращение уклонения от налогообложения

РАЗДЕЛ VIII. ОТВЕТСТВЕННОСТЬ ЗА НАРУШЕНИЯ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА

Глава 19. Основания, виды и принципы ответственности за нарушения налогового законодательства

Глава 20. Уголовная ответственность за налоговые преступления

РАЗДЕЛ IX. КОНТРОЛЬ И УПРАВЛЕНИЕ В НАЛОГОВОЙ СФЕРЕ

Глава 21. Налоговые органы

Глава 22. Полномочия Минфина России и других финансовых органов в налоговой сфере

Глава 23. Таможенные органы как участники налоговых правоотношений

Глава 24. Государственные внебюджетные фонды

Глава 25. Участие правоохранительных органов в налоговых отношениях

РАЗДЕЛ X. ЗАЩИТА ПРАВ НАЛОГОПЛАТЕЛЬЩИКОВ

Глава 26. Способы защиты прав налогоплательщиков

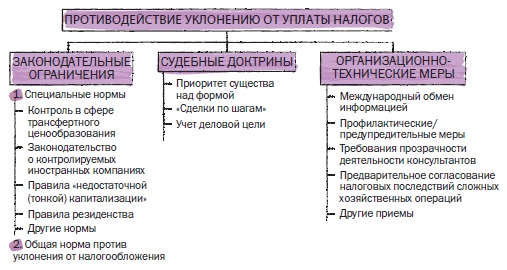

РАЗДЕЛ XI. НАЛОГОВОЕ ПЛАНИРОВАНИЕ. ПРОТИВОДЕЙСТВИЕ УКЛОНЕНИЯМ ОТ УПЛАТЫ НАЛОГОВ

Глава 27. Правовые основы налогового планирования

Глава 28. Налогово-правовые последствия злоупотребления правом и налогового мошенничества

Глава 1. Понятие и роль налогов

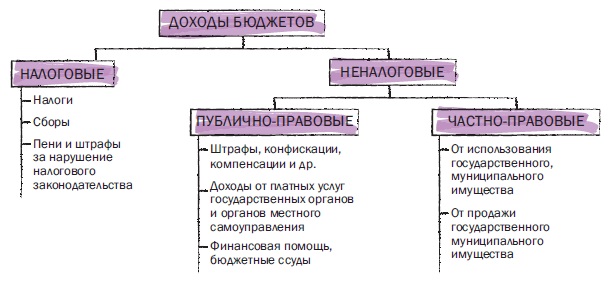

Бюджеты формируются из налоговых и неналоговых доходов, а также из безвозмездных перечислений (рис. 1).

Рис. 1. Виды доходов бюджетов

Налоги — основной источник доходов государственного бюджета. С помощью налогов формируется 95% федерального бюджета (рис. 2).

Рис. 2. Структура налоговых поступлений в консолидированный бюджет РФ, 2013 г.

В жизни несомненны две вещи: смерть и налоги

Бенджамин Франклин, 1706–1790, государственный деятель США, один из авторов декларации независимости США и конституции (подробнее см. Уолтер Айзексон. Бенджамин Франклин)

Юрист, исследуя общие проблемы налогообложения или конкретные вопросы налоговой техники, должен учитывать, что основная задача налогового права — защита права собственности от безграничных (в принципе) притязаний государства, поддержание баланса интересов налогоплательщика и общества (государства).

В сфере налогообложения исполнительная власть связана законом сильнее, чем в сфере управления.

Плательщиком налога признается собственник, а не гражданин. Равенство в налоговом праве реализуется не в виде подушной подати, уплачиваемой каждым в одинаковом размере. При обложении собственности оно мыслится как экономическое равенство плательщиков и выражается в том, что за основу принимается фактическая способность уплаты налога на основе сравнения экономических потенциалов. Это одно из основных правил налогообложения.

Налог не побуждает зарабатывать, он лишь претендует на долю заработанного. Регулирующие налоги нарушают этот принцип. Налоги поступают в пользу субъектов публичной власти — органов государственной власти или местного самоуправления. Этим они отличаются от платежей, взимаемых на тех же условиях, но установленных в экономических или социальных интересах в пользу юридических лиц публичного или частного права, не являющихся центральными или местными органами государственной власти, административными учреждениями. Это — особые сборы, называемые парафискалитетами.

Такие платежи взыскиваются, например, в пользу различных технических и профессиональных организаций, коммерческих и социальных предприятий также на основе принуждения, поэтому их установление, как и установление налогов, возможно только законодательным путем. [1]

Законодательное определение налога дано в ст. 8 Налогового кодекса Российской Федерации. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

При уплате пошлины мом сбора всегда присутствуют специальная цель и специальные интересы. Цель взыскания пошлины или сбора (пошлинный принцип) состоит лишь в покрытии без убытка, но и без чистого дохода издержек учреждения, в связи с деятельностью которого взимается пошлина. Следует особо подчеркнуть, что пошлина или сбор выплачиваются не за услугу, а в связи с услугой, причем с той, которую оказывает государственный орган, действуя в общих интересах, реализуя свои государственно-властные функции.

Характер пошлин и сборов предполагает использование иных принципов определения размера платежа, нежели те, которые применяются при налогообложении. Учет платежеспособности лица в этом случае не может быть определяющим, ибо приведет не к установлению равенства, а к его нарушению. Действительно, лица, получающие одну и ту же услугу, платили бы разные суммы пошлины. Поэтому размер пошлины или сбора определяют исходя из вида и размера услуги (принцип эквивалентности) и устанавливают, как правило, в конкретной сумме.

В российском законодательстве существует три вида пошлин: государственная, регистрационная и таможенная.

Взносы в Пенсионный фонд Российской Федерации не могут быть отнесены к категории пошлин или сборов. Это налоги.

Изначально и довольно долгое время основной и едва ли не единственной функцией налога считалась перераспределительная функция, имеющая фискальную направленность. Неслучайно эта функция признана наиважнейшей. Позже налогу стали придавать регулирующие и социальные черты. Некоторые исследователи подобную эволюцию функций налога связывают с развитием современной государственности и необходимостью применения более цивилизованных инструментов вмешательства государства в экономические и социальные процессы. Принципиальную основу регулирующей функции составляет то, что индивид не волен выбирать — платить или не платить налог, но на фоне всеобщей налоговой обязанности он волен выбирать вид деятельности, в зависимости от сопутствующих такой деятельности налогов.

Глава 2. Виды налогов

Любая классификация условна. Это тем более касается классификации налогов, в которых переплетены политические, юридические и экономические аспекты. Соответственно, критерии классификации верные с экономической точки зрения не всегда правильны с позиции политики или права.

Классификация налогов на прямые и косвенные довольно условна. Она обладает незначительной научной ценностью, но тем не менее была и остается основной классификацией. Изначально, при введении понятия «прямые» и «косвенные» налоги, подразумевались под «прямыми» неперелагаемые налоги, а под «косвенными» — «перелагаемые» (все иные налоги). Перелагаемость налогов в XVII–XIX вв. была единственным основанием деления налогов на прямые и косвенные.

Позднее косвенные налоги противопоставлялись прямым по способу определения платежеспособности. С платежеспособностью связан подоходно-расходный принцип деления налогов, в соответствии с которым прямые — это налоги подоходно-поимущественные, в состав которых входят и все налоги на обращение, а косвенные налоги — это налоги на потребление в широком смысле слова.

Переложение. За основу выделения прямых и косвенных налогов этот критерий принимает намерение законодателя допустить переложение налога в процессе обмена. К прямым налогам стали относить те, которые по замыслу нормотворца должны лечь на плательщика и не влиять на цену товара или услуги. Косвенные налоги должны перелагаться плательщиком на другое лицо. Переложение налогов — непредсказуемое экономическое явление, подчиняющееся только законам рынка. Оно не может жестко регулироваться законодательством.

В современном законодательстве специальный налоговый режим представляет собой особый порядок исчисления и уплаты налогов и сборов в течение определенного времени, применяемый в случаях и в порядке, установленных федеральными законами. По действующему законодательству к специальным налоговым режимам относятся:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- упрощенная система налогообложения;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения.

Глава 3. Принципы налогообложения

Классик экономической науки Адам Смит сформулировал и обосновал четыре принципа налогов в системе демократического государства: справедливость, определенность, удобство, эффективность.

Если сбор налогов требует использования труда большого числа чиновников, так что значительная часть собранных налогов расходуется на их оплату, то налоговая система будет неэффективной.

Что и как может гарантировать налогоплательщику соблюдение его прав? Ответ на этот вопрос постарались дать авторы французской декларации прав человека и гражданина 1789 г. Статья 12 декларирует общественный характер государственной власти, призванной обеспечить права человека и гражданина, действующей в «интересах всех, а не для личной пользы тех, кому она вверена». Статья 13 указывает на необходимость «общих взносов» на содержание такой власти, которые распределяются равномерно между всеми гражданами сообразно их возможностям. Содержание ст. 14 приведем полностью: «Все граждане имеют право подтверждать сами или через своих представителей необходимость государственного обложения, добровольно соглашаться на его взимание, следить за его расходованием и определять его долевой размер, основание, порядок и сроки взимания». Статья 15 устанавливает право гражданина требовать отчет у любого должностного лица по вверенной ему части управления.

Безопасность и собственность могут существовать лишь в таком государстве, где налоговая шкала не меняется каждый год

Наполеон I Бонапарт, 1769–1821, французский император

Современные исследователи выделяют ряд новых аспектов принципа эффективности. Так, предприятия для выполнения возложенных на них законом функций по удержанию подоходного налога из заработной платы рабочих и служащих вынуждены нести расходы по содержанию соответствующих работников бухгалтерии. Нечеткое, непонятное налоговое законодательство вынуждает налогоплательщиков нести расходы на оплату консультантов, а при возникновении споров с налоговыми органами — на оплату адвокатов. Изменения налогового законодательства, помимо указанных затрат, вынуждают плательщиков нести расходы по адаптированию их учетных систем к изменившимся условиям. В результате возникают новые специальности, складываются целые отрасли экономики для обслуживания налогоплательщиков: аудиторы, консультанты, налоговые адвокаты и др.

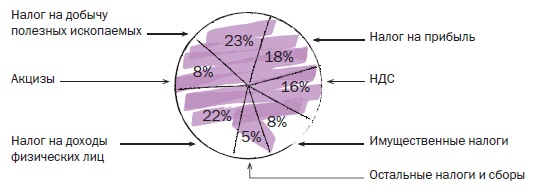

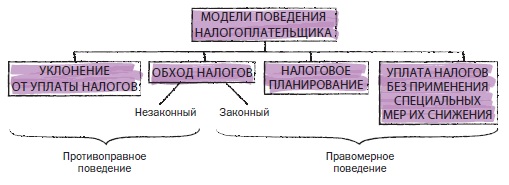

Неадекватный налоговый гнет побуждает налогоплательщиков активно искать различные способы избежания налогов, как законные, так и не вполне. Зависимость поступлений в бюджет от величины налоговых ставок получила название кривая Лэффера (рис. 3).

Рис. 3. Кривая Лэфера. Зависимость доходов бюджета от прогрессивности налогообложения: В — налоговая база; заинтересованность в легальном заработке; D — доходы бюджета; Т — прогрессивность налогообложения (ставка налога %).

Концепция, отраженная на графике, подразумевает, что до определенного предела (Т1) повышение ставки налога увеличивает, хотя и замедляющимися темпами, сумму доходов бюджета. Побудительные мотивы участников экономического процесса при этом серьезно не затрагиваются, поэтому заинтересованность в легальном заработке, общий объем производства (верхняя кривая) сокращаются медленнее, чем возрастает норма налогообложения.

За пределами Т1 налог начинает подавлять экономическую активность, налоговая база сужается. Следовательно, несмотря на рост ставок, доходы бюджета сокращаются. Принимая во внимание психологию людей — никто не будет работать только для того, чтобы платить налоги, — легко сделать вывод, что чем выше налоговые ставки, тем сильнее побудительные мотивы для уклонения от налогов, тем большую долю в валовом национальном продукте составляют доходы теневой экономики.

Направленность общих принципов налогообложения и сборов — ограничение свободы государства в области финансов. В зависимости от направленности действия и смысла решаемых задач основные принципы налогообложения и сборов можно разделить на три группы:

- принципы, обеспечивающие реализацию и соблюдение основ конституционного строя;

- принципы, обеспечивающие реализацию и соблюдение основных прав и свобод налогоплательщиков;

- принципы, обеспечивающие реализацию и соблюдение начал федерализма.

Равенство в налогообложении понимается как равномерность обложения. Говорят: один доллар – один голос. В отличие от политического равенства: один человек – один голос.

Глава 4. Элементы юридического состава налога

В любом законе о налоге должен содержаться исчерпывающий набор информации, который позволил бы конкретно утвердить:

- обязанное лицо, размер налогового обязательства и порядок его исполнения;

- границы требований государства в отношении имущества налогоплательщика.

Нечеткость, двусмысленность или неполнота закона о налоге могут привести:

- к возможности уклонения от уплаты налога на законных основаниях (налоговые лазейки);

- к злоупотреблениям налоговых органов, выражающимся в расширительном толковании положений закона.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога. Субъект налогообложения — это лицо, на котором лежит юридическая обязанность уплатить налог собственными средствами. Носитель налога — это лицо, которое несет тяжесть налогообложения в конечном итоге, т.е. по завершении процессов переложения налога. Законодательные акты устанавливают субъект налога, а не носителя налога.

Законодательство Российской Федерации запрещает использование налоговых оговорок в договорах, в соответствии с которыми обязанность уплаты налога перекладывается на другое лицо. Например, стоимость работ по договору 10 000 руб. Налог на доходы с этой суммы составляет: 10 000 руб. х 13% = 1300 руб. Налогоплательщик должен получить: 10 000 руб. 1300 руб. = 8700 руб. В том случае, если используется налоговая оговорка в отношении налога на доходы, налогоплательщик получает на руки 10 000 руб., а сумму налога 1300 руб. уплачивает работодатель. При обнаружении этого факта налоговый орган добавляет к доходу налогоплательщика сумму уплаченного работодателем налога и рассчитывает сумму налога, которая должна быть уплачена самим налогоплательщиком: 11 300 руб. х 13% = 1469 руб.

Не следует отождествлять с налогоплательщиками лиц, на которых в соответствии с законом возложена обязанность рассчитывать, удерживать и перечислять в бюджет налог с доходов, выплачиваемых этими лицами налогоплательщикам (например, предприятия, выплачивающие заработную плату работникам). Таких лиц называют налоговыми агентами.

Экономические отношения налогоплательщика и государства определяются принципом постоянного местопребывания (резидентства), согласно которому налогоплательщиков подразделяют на лиц:

- имеющих постоянное местопребывание в определенном государстве (резиденты);

- не имеющих в нем постоянного местопребывания (нерезиденты).

У резидентов налогообложению подлежат доходы, полученные как на территории данного государства, так и вне его (полная налоговая обязанность), у нерезидентов — только доходы, полученные из источников в данном государстве (ограниченная налоговая обязанность).

Объект налогообложения — это те юридические факты (действия, события, состояния), которые обусловливают обязанность субъекта заплатить налог (совершение оборота по реализации товара (работ, услуг); ввоз товара на территорию России; владение имуществом; совершение сделки купли-продажи ценных бумаг; вступление в наследство; получение дохода и т.д.).

Термин «предмет налогового обложения» обозначает фактические признаки (не юридические), которые обосновывают взимание соответствующего налога. Например, объектом налога на землю признается право собственности на земельный участок, а не земельный участок непосредственно (он — предмет налогообложения). Земельный участок — предмет материального мира — не порождает никаких налоговых последствий. Эти последствия порождает определенное состояние субъекта по отношению к предмету налогообложения, в данном случае — собственность.

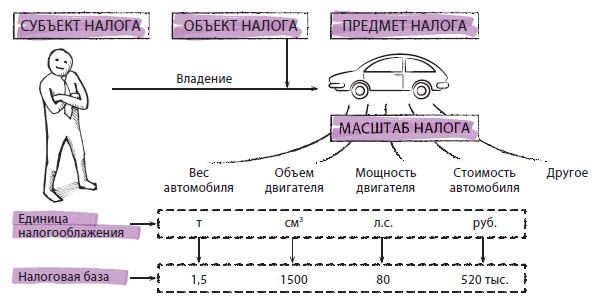

Налоговая база количественно выражает предмет налогообложения. Например, предмет налога на владельцев автотранспортных средств — транспортные средства. Но в разных странах выбраны разные параметры их налогообложения: в России, Франции и Италии — мощность двигателя, в Бельгии и Нидерландах — вес автомобиля, в ФРГ — объем рабочих цилиндров (рис. 4).

Рис. 4. Понятия: объект, предмет и масштаб налога, налоговая база

Объект налогообложения необходимо отличать от источника налога, т.е. от резерва, используемого для уплаты налога. В экономическом смысле существует только два источника, за счет которых может быть уплачен налог, — доход и капитал налогоплательщика.

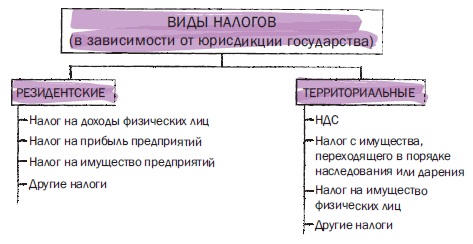

Элементы юридического состава налога — субъект налогообложения и объект налогообложения—находятся в тесной взаимосвязи. По этому признаку налоги можно разделить на две группы: налоги, построенные по принципу резидентства (резидентские налоги), и налоги, построенные по принципу территориальности (территориальные налоги). Суть различия состоит в том, что в резидентских налогах субъект определяет объект налога, а в территориальных — наоборот (рис. 5).

Рис. 5. Виды налогов в зависимости от юрисдикции государства

Налоговый период — срок, в течение которого завершается процесс формирования налоговой базы, окончательно определяется размер налогового обязательства.

Существует два основных метода бухгалтерского учета хозяйственных операций (схема I13). Один из них учитывает средства в момент получения и выплаты. В этом случае доходом объявляются все суммы, действительно полученные налогоплательщиком в конкретном периоде, а расходами — реально выплаченные суммы. Этот метод называется кассовым, или методом присвоения. Для другого метода важен момент возникновения имущественных прав и обязательств. Так, доходом признаются все суммы, право на получение которых возникло у налогоплательщика в конкретном налоговом периоде вне зависимости от того, получены ли они в действительности. Для определения произведенных затрат подсчитывается сумма имущественных обязательств, возникших в отчетном периоде, независимо от фактических выплат. Этот метод называется накопительным, или методом чистого дохода.

Ставка налога — размер налога на единицу налогообложения.

Метод налогообложения — это порядок изменения ставки налога в зависимости от роста налоговой базы. Выделяют четыре основных метода налогообложения: равное (не зависит от налоговой базы), пропорциональное, прогрессивное и регрессивное.

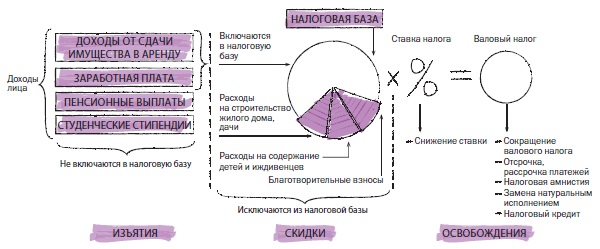

Льготы по налогам и сборам — это преимущества, предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов по сравнению с другими плательщиками, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере (ст. 56 НК РФ).

Налоговые льготы служат главнейшим инструментом выравнивания налогового бремени. В зависимости от того, на изменение какого элемента структуры налога — предмета (объекта) налогообложения, налоговой базы или окладной суммы направлены льготы, они могут быть разделены на три группы: изъятия, скидки, освобождения (рис. 6). Полное освобождение от уплаты налога на определенный период получило название налоговых каникул.

Рис. 6. Группы налоговых льгот

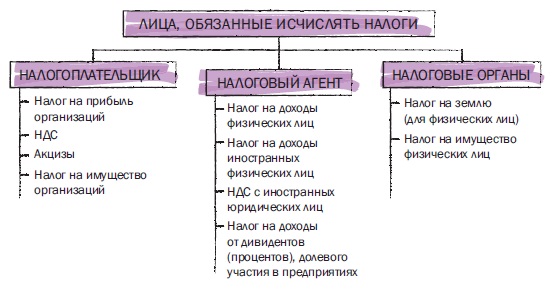

Обязанность исчислить сумму налога может быть возложена на налогоплательщика, налоговый орган или на третье лицо (налогового агента) (рис. 7).

Рис. 7. Лица, обязанные исчислять налоги

Существует три основных способа уплаты налога: по декларации (например, налог на прибыль организаций), у источника дохода (НДФЛ, уплачиваемый работодателем), кадастровый способ (налог на недвижимость физических лиц).

Глава 5. Понятие и общие характеристики налоговых правоотношений

Статья 2 НК РФ определяет, что законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов и сборов в РФ, а также отношения, возникающие в процессе налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения.

Налоги — это необходимое условие существования государства. Уплата налогов удовлетворяет интересы всех членов общества. Поэтому обязанность платить налоги имеет публично-правовой, а не частноправовой характер. Суть позиций участников налоговых отношений состоит не в подчинении налогоплательщиков налоговым органам (субординации), а в подчинении обеих сторон закону. Природой налоговых правоотношений обусловлен метод их регулирования — метод властных предписаний. Для метода властных предписаний характерно преобладание обязываний, а не дозволений (как, например, в гражданском праве) или запретов (как в уголовном праве).

Глава 6. Объекты налоговых правоотношений

Возникновение обязательства, в том числе налогового, связывается с определенными юридическими фактами (событиями, действиями, состояниями). Закон о налоге лишь указывает, с каким фактом связаны налоговые последствия, но не регулирует самих отношений, приводящих к налоговым последствиям. Конституционный Суд Российской Федерации в Постановлении от 4 апреля 1996 г. №9П отметил, что налогообложение всегда служит ограничением права собственности. Однако право собственности первично по отношению к праву государства требовать отторжения части собственности в виде налога (п. 5 постановления).

Таким выводом утверждается положение, что вопросы собственности и предпринимательства не относятся к объектам регулирования налоговым правом. Основы деятельности по извлечению дохода (прибыли) регулируются гражданским, а не налоговым правом. Понять суть этой деятельности и, следовательно, определить форму, метод извлечения дохода в ходе этой деятельности можно только на основе анализа гражданско-правовых, а не налоговых норм.

Налоговое право не регулирует предпринимательской деятельности, не заставляет зарабатывать, не определяет форм и методов хозяйствования. Оно лишь учитывает итоги деятельности и обязывает предпринимателя «делиться» с государством частью добытого. Но если нет ничего добытого, а хозяйственная деятельность не принесла результатов, налоговое право не наказывает за лень, за промахи, за неудачи.

Подходы к определению точных количественных показателей дохода и прибыли содержатся не в налоговом законодательстве, а в законодательстве о бухгалтерских отчетах и балансах. Подсчет экономического потенциала плательщика не может зависеть от целей налогообложения. Это должен быть объективный показатель.

Бухгалтерский учет — система измерения, обработки и представления информации о хозяйствующем субъекте (рис. 8).

Рис. 8. Портрет Луки Пачоли (1445–1517), итальянского математика, францисканского монаха, одного из основоположников современных принципов бухгалтерии, автора Трактата о счетах и записях

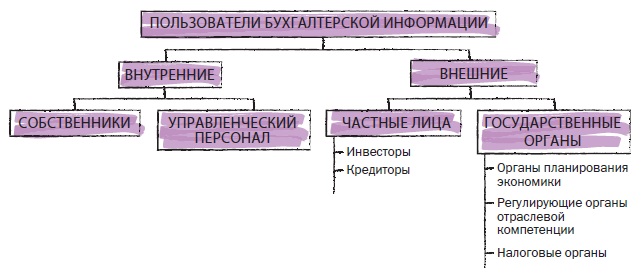

Налоговые органы — лишь одни из потребителей учетных данных. Поэтому налоговое право не может претендовать на регулирование бухгалтерского учета. Фискальные цели так или иначе, но исказили бы картину финансового состояния хозяйствующего субъекта. Интересы других пользователей учетной информации были бы нарушены (рис. 9). Излишне требовать и ведения хозяйствующим субъектом отдельного самостоятельного налогового учета по правилам, установленным налоговым законодательством. Налогообложение проводится на основании данных именно бухгалтерского учета. Когда говорят о налоговом учете (вернее — об учете в целях налогообложения), то подразумевают интерпретацию данных бухгалтерского учета применительно к задачам налогообложения. Налоговый учет имеет расчетное значение.

Рис. 9. Пользователи бухгалтерской информации

Вторжение налогового законодательства в сферу предпринимательства и бухгалтерского учета допустимо лишь постольку, поскольку плательщик, будучи заранее информированным об условиях налогообложения, имеет возможность искусственно исказить результат экономической деятельности с целью сократить налоговые платежи. Цель регулирования в таком случае — воссоздание объективной картины платежеспособности налогоплательщика, установление равнонапряженной налоговой обязанности для всех.

Для целей налогообложения хозяйственные операции должны учитываться в соответствии с их действительным экономическим смыслом. Некоторые налогоплательщики, добиваясь налоговой экономии, могут избрать форму операции, не соответствующую ее существу (например, банк, прикрывая выплату заработной платы своим менеджерам, начисляет им сверхвысокие проценты по специально открытым депозитам).

Применение искусственных юридических конструкций для хозяйственных операций, не содержащих признаков противоправности, но не имеющих объяснений неналоговыми причинами, рассматривается как злоупотребление правом. Выявление таких случаев влечет уплату соответствующей недоимки.

Типичным примером внесения корректировок в данные бухгалтерского учета может служить налоговым законодательством норм и нормативов включения затрат в себестоимость продукции (работ, услуг), учитываемую при расчете налогооблагаемой прибыли. Например, расходы на организацию представительских мероприятий (деловые встречи с партнерами) учитываются при исчислении балансовой прибыли в размере, одобренном руководителем или собственниками предприятия. Однако при исчислении налогооблагаемой прибыли эти расходы учитываются частично, в размере, не превышающем установленной нормы (ч. 2 ст. 264 НК РФ).

Многие авторы справедливо выделяют проблему незаконного ограничения гражданских прав в целях повышения собираемости налогов. В основе такой практики лежит порочная идея, что вполне совершенное налоговое законодательство не исполняется из-за недостатков, присущих законодательству гражданскому, так что последнее нуждается в корректировках.

Для налогообложения в первую очередь важен результат деятельности, а не способ достижения результата. Результат хозяйствования — объективное явление. Налогообложение ориентировано именно на реальный результат, независимо от законности его получения. Такой же подход применяется и к расходам налогоплательщика. Для налогообложения должно учитываться, во-первых, был ли расход фактически понесен и, во-вторых, понесен ли этот расход в связи с производственной деятельностью.

Например, сделка субаренды помещений признана недействительной на том основании, что арендатор не имел права сдавать помещение в субаренду. Налоговая инспекция посчитала, что субарендатор незаконно включил в состав себестоимости уплаченные суммы арендной платы по недействительной сделке. На соответствующую сумму была увеличена налогооблагаемая прибыль, взыскан штраф за занижение прибыли. Такое решение неправомерно. Признание сделки недействительной не означает оспаривания самого факта расходов, а также их производственного назначения.

Глава 7. Участники налоговых правоотношений

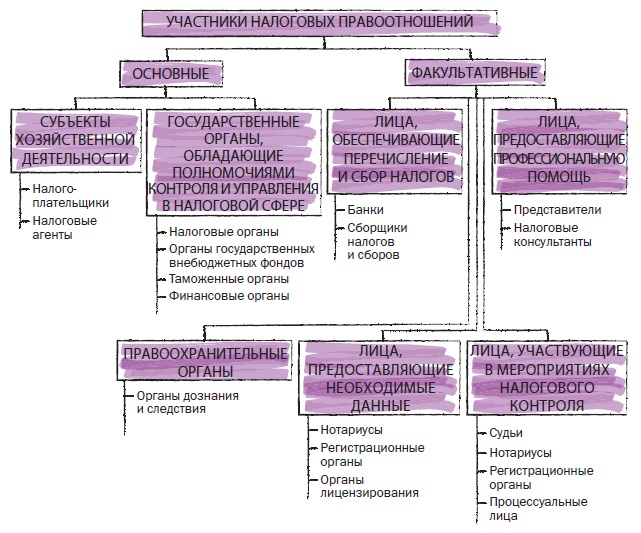

Основные участники налоговых правоотношений — субъекты хозяйственной деятельности и государственные органы (рис. 10).

Рис. 10. Участники налоговых правоотношений

Налогоплательщик (субъект налогообложения) — это физическое или юридическое лицо, на котором лежит обязанность уплатить налог собственными средствами.

В налоговом законодательстве может учитываться наличие организационных и родственных связей налогоплательщиков. Такие обстоятельства могут оказывать на фактические результаты хозяйственной деятельности искажающее влияние в целях налоговой минимизации. Поэтому сделки между взаимозависимыми лицами находятся под особым контролем у налоговых органов всех стран. Результаты сделок между взаимозависимыми лицами оцениваются с учетом особых сложных правил, установленных в главах 14.2–14.6 НК РФ. Объем этого правового регулирования настолько широк, специфичен и сложен, что составляет, по сути, автономную область налогово-правовых знаний (контроль в сфере трансфертного ценообразования) и требует особой специализации.

Можно выделить следующие основные права налогоплательщиков:

- Право на информацию

- Право на вежливое и уважительное отношение

- Право на беспристрастное применение закона

- Право на признание действий добросовестными

- Право на конфиденциальность и невмешательство

- Право на справедливое рассмотрение споров

- Право применять налоговое законодательство наиболее выгодным для налогоплательщика способом

Налоговый кодекс РФ в качестве одного из обстоятельств, исключающих вину лица в совершении налогового правонарушения, указывает выполнение налогоплательщиком письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных финансовым, налоговым органом, или другим уполномоченным государственным органом, или их должностными лицами в пределах их компетенции (ст. 111 НК РФ).

Из всех прав налогоплательщика наиболее важным является право платить наименьшую сумму налога, исчисленную в соответствии с законом. В концентрированном виде существо этого права выразил английский судья лорд Томлин в решении по делу «Служба внутренних доходов против герцога Вестминстерского» (1936 г.): «Каждый человек имеет право, если он хочет, организовать свою деятельность так, чтобы налог, рассчитанный на основе соответствующего закона, был бы меньше, чем при другой организации деятельности». Это право (или свобода) налогоплательщиков искать максимально выгодные налоговые последствия своей деятельности служит основой сферы приложения знаний о налогах — налогового планирования. Одна из задач налогового планирования — организация деятельности налогоплательщика, позволяющая ему максимально использовать льготы, предусмотренные законами.

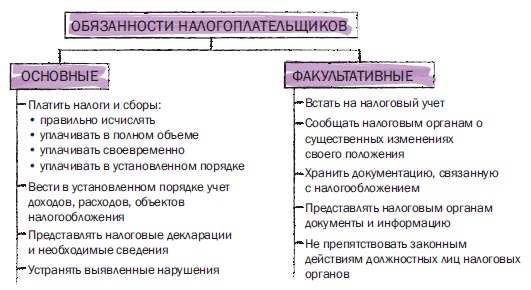

Обязанности налогоплательщиков можно условно разделить на две группы (рис. 11).

Рис. 11. Обязанности налогоплательщиков

Если налогоплательщик самостоятельно (т.е. до момента вручения ему акта налоговой проверки) обнаруживает неточности в декларации (неполноту отражения сведений, ошибки), он вправе и обязан внести необходимые изменения и дополнения в налоговую декларацию, заплатить недостающую сумму налога и пеней. В таком случае меры ответственности за нарушение правил составления налоговой декларации не применяются (ст. 81 НК РФ).

Документы, необходимые для исчисления и уплаты налогов, должны храниться налогоплательщиком в течение четырех лет.

Налоговыми агентами называют лиц, на которых законодательством возложена обязанность исчислять налог с сумм, выплачиваемых ими налогоплательщику, удерживать этот налог и перечислять его в бюджет или внебюджетные фонды. Обязанности налоговых агентов российское законодательство возлагает в нескольких случаях. Во-первых, организации и предприниматели, выплачивающие доходы гражданам, обязаны рассчитать, удержать и перечислить в бюджет сумму подоходного налога с физических лиц, а в социальные внебюджетные фонды — сумму взносов. Во-вторых, при выплате хозяйственным обществом процентов или дивидендов учредителю (акционеру) — физическому лицу налог на доход удерживается также у источника выплаты. В-третьих, организация, выплачивающая иностранному юридическому лицу сумму доходов от источников в РФ, обязана удержать и перечислить в бюджет налог на доходы иностранных юридических лиц. В-четвертых, налог на добавленную стоимость с иностранных юридических лиц, реализующих на территории РФ товары (работы, услуги), также удерживается российскими организациями, ведущими расчеты с этими лицами.

При невозможности удержания налога (например, в том случае, когда налоговый агент рассчитывается с налогоплательщиком не в денежной, а в натуральной форме) обязанности налогового агента ограничиваются необходимостью в течение одного месяца письменно сообщить в налоговый орган о невозможности удержать налог и о сумме задолженности налогоплательщика.

Глава 8. Налоговое законодательство

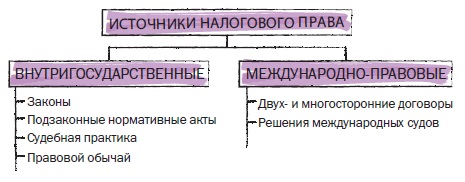

Под источниками права понимают формы выражения норм действующего права (рис. 12).

Рис. 12. Источниками налогового права

Статья 57 Конституции РФ определяет, что «каждый обязан платить законно установленные налоги и сборы». Конституционный Суд РФ отметил, что «установить налог или сбор можно только законом. Налоги, взимаемые не на основе закона, не могут считаться «законно установленными». Конституция РФ не допускает взимания налога или сбора на основе указа, постановления, распоряжения или другого акта органа исполнительной власти. Право устанавливать, изменять и отменять местные налоги и сборы — исключительная компетенция представительных органов местного самоуправления. Конституционный Суд Российской Федерации подчеркнул, что «конституционное требование об установлении налогов и сборов только и исключительно в законодательном порядке представляет собой один из принципов правового демократического государства и имеет своей целью гарантировать, в частности, права и законные интересы налогоплательщиков от произвола и несанкционированного вмешательства исполнительной власти».

В действительности, налоговые отношения регулируются не только законами, но и подзаконными актами. Однако необходимо учитывать, что только закон налагает на налогоплательщика соответствующие обязанности. НК РФ устанавливает, что ФНС России и ее территориальные органы не имеют права издавать нормативные правовые акты по вопросам налогов и сборов.

Конституция РФ не предусматривает никаких ограничений права депутатов, парламентских комиссий и парламента на внесение поправок в законопроекты о налогах и сборах. Это приводит к тому, что депутаты становятся незаинтересованными в наличии четких парламентских процедур, ограничивающих их собственную законодательную инициативу и соответственно лоббистские возможности. В результате на любой стадии прохождения налогового законопроекта депутаты вносят поправки, содержащие инородные положения, не имеющие отношения к теме и тексту первоначального варианта. На выходе из Государственной Думы закон становится буквально нашпигованным законоположениями, пролоббированными кем-то из состава парламента.

Статья 57 Конституции РФ предусматривает, что законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. Это правило означает, что условия уплаты налогов (размеры, сроки, порядок и др.) должны быть известны субъектам предпринимательской деятельности заранее, т.е. до того, как они своими действиями приобретут обязанность уплаты налога.

Со времени принятия Налогового кодекса РФ (31 июля 1998 г., действует с 1 января 1999 г.) на 1 января 2014 г., т.е. за 15 лет его действия, принято 332 федеральных закона, вносящих в него поправки, количество которых неисчислимо. Опыт российского налогового законотворчества показал, что его основные принципы, в том числе принцип стабильности, должны быть закреплены в акте высшей юридической силы — в Конституции РФ. Только это сможет гарантировать столь необходимую стабильность налогового законодательства федерального уровня.

В тех случаях, когда законодатель не установил и/или не определил хотя бы один из существенных элементов налогового обязательства, налогоплательщик имеет все законные основания уплачивать налог наиболее выгодным для себя способом.

Конституционный Суд РФ указал, что при обнаружении юридико-технических неточностей, затрудняющих уяснение действительного смысла правовой нормы, правоприменитель, толкуя норму, обязан придерживаться определенных правил. Любое толкование, не основанное на тексте закона, есть произвол, независимо от оправдания необходимости такого толкования.

Источник уплаты любых налогов — доход лица (реальный или предполагаемый). Установлена четкая последовательность уплаты различных налогов. Так, по общему правилу, из поступившей выручки от реализации товаров (работ, услуг) в первую очередь уплачиваются косвенные налоги (НДС, акцизы). Затем рассчитываются и уплачиваются поимущественные налоги. Оставшаяся за вычетом этих налогов сумма служит базой для расчета налогооблагаемой прибыли. Чистая прибыль, оставшаяся после уплаты налога на прибыль, — источник остальных налогов.

Глава 9. Дополнительные источники налогового права

Налоговые отношения регулируются не только законами, но и подзаконными актами. Значение этих актов было особенно велико на первом этапе становления российского налогового законодательства (1991–1998 гг.). Необходимость такого регулирования отчасти объяснялась низким качеством законов о налогах, их чрезмерной лаконичностью. Недостатки законодательства восполнялись инструкциями. Однако зачастую, и в большинстве случаев обоснованно, ведомственные акты вызывали к себе негативное отношение: на практике инструкциями нередко искажалось содержание законов, бюрократизировалась система отношений, ущемлялись права и законные интересы налогоплательщиков.

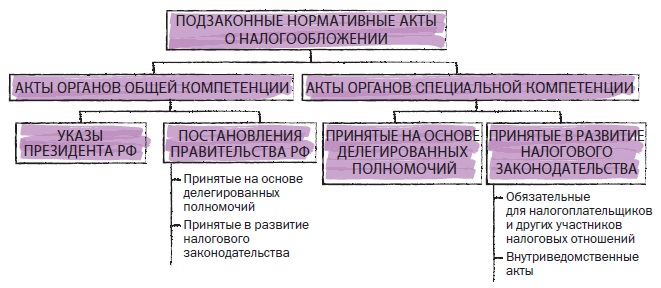

Совершенствование налогового законодательства пошло не по пути развития подзаконного нормотворчества, а по пути совершенствования самих законов о налогах, установления таких механизмов преодоления пробелов в законодательстве, которые позволяли бы, не прибегая к изданию инструкций, на основании самого закона определять правильный вариант действий. НК РФ не включает подзаконные нормативные акты в состав законодательства о налогах и сборах, отводит им исключительно подчиненную роль (рис. 13). Подзаконные акты издаются на основании и в соответствии с законодательством, не могут противоречить ему, изменять его или дополнять.

Рис. 13. Подзаконные нормативные акты о налогообложении

Правовая позиция Конституционного Суда РФ — это прецедент толкования конституционной нормы. Судебная практика как источнике права — вопрос дискуссионный. Однако нельзя не признать, что решения высших судебных органов имеют самое непосредственное влияние на применение нормативных актов о налогах и сборах.

Верховный Суд РФ рассматривает жалобы граждан и государственных органов о признании недействительными и не подлежащими применению нормативных актов, принятых с нарушением законов или актов большей юридической силы. Предметом проверки становятся постановления Правительства РФ, нормативные акты министерств и ведомств.

Влияние на судебно-арбитражную практику оказывают и решения по конкретным делам. Практика убеждает, что в Российской Федерации складывается механизм судебного прецедента. На опубликованные постановления по конкретным делам участники споров нередко ссылаются для подтверждения правильности их позиции в понимании и применении того или иного закона о налоге. Конечно, в Российской Федерации судебные решения (прецеденты) не служат источником права как в англосаксонских странах, но нельзя не признать влияния состоявшихся решений высших судебных органов на правоприменительную практику.

Таким образом, изучение судебной практики применения налогового законодательства — обязательное условие изучения налогового права.

Кроме внутреннего законодательства, огромное практическое значение имеют международные договоры по налоговым вопросам. Конституция РФ устанавливает приоритет международных соглашений перед внутренним законодательством. Россия имеет более 50 соглашений, касающихся прямых налогов, и интенсивно проводит переговоры о заключении соглашений об избежании двойного налогообложения с рядом стран.

Глава 10. Определение и общие характеристики системы налогов

Система налогов — это совокупность отдельных налогов, обладающая организационно-правовым и экономическим единством. Организационно-правовое единство системы налогов выражается в централизованном порядке установления видов налогов и основных элементов их юридического состава.

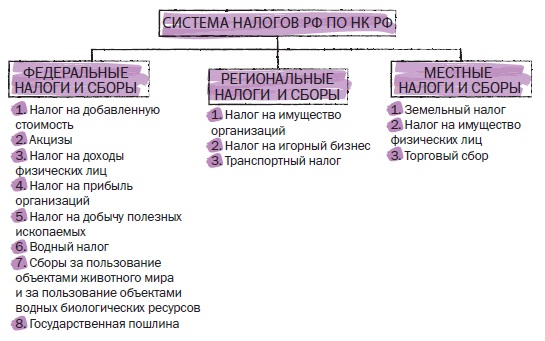

Система налогов включает большое число разных налогов. Идеи единого налога, заменяющего множество фискальных платежей, оказались несостоятельными. Лица получают доходы разными способами и в разных формах. Нет универсального приема, который позволил бы учесть при налогообложении все обстоятельства хозяйствования. Единый налог обернулся бы насилием над многообразием форм хозяйственной жизни, нарушил принцип равного налогового бремени, и поэтому его следует считать несправедливым. Система налогов, установленная в НК РФ по состоянию на 1 января 2015 г., приведена на рис. 14.

Рис. 14. Система налогов РФ

В мировой практике выделяют четыре базисных модели системы налогов в зависимости от ролей различных видов налогов. Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна. В США подоходный налог с населения формирует 44% доходов бюджета. Платежи населения превышают налоги с предприятий. Эта модель применяется также в Австралии, Великобритании, Канаде и других странах.

Евроконтинентальная модель отличается высокой долей отчислений на социальное страхование, а также значительной долей косвенных налогов: поступления от прямых налогов в несколько раз меньше поступлений от косвенных. К примеру, в Германии доля поступлений на социальное страхование составляет 45% доходов бюджета, от косвенных налогов — 22%, а от прямых налогов — всего 17%. Аналогичны показатели и других стран, ориентированных на эту модель, — Нидерландов, Франции, Австрии, Бельгии.

Латиноамериканская модель рассчитана на сбор налогов в условиях инфляционной экономики. Косвенные налоги наиболее чутко реагируют на изменение цен, лучше защищают бюджет от инфляции, поэтому они и составляют основу системы налогов. По механизму взимания и контроля косвенные налоги более просты, чем налоги прямые. Они не требуют развитого аппарата налоговых служб и изощренной системы расчетов. Поэтому, как правило, в менее развитых странах доля косвенных налогов выше. Кроме того, доходы населения в этих странах ниже, чем в преуспевающих странах, что также определяет незначительный уровень прямых налогов. Доли косвенных налогов в доходах бюджетов Чили, Боливии и Перу составляют соответственно 46, 42 и 49%.

Смешанная модель, сочетающая черты разных моделей, применяется во многих странах. Государства выбирают ее для того, чтобы диверсифицировать структуру доходов, избежать зависимости бюджета от отдельного вида или группы налогов.

В консолидированном бюджете Российской Федерации на 2013 г. доля прямых налогов составляет 76% (в том числе с физических лиц — 22%), косвенных налогов — 24% (в том числе НДС — 16%, акцизы — 8%). Очевидно, что в России используется смешанная модель системы налогов. Особенностью является существенный перевес доли прямых налогов с организаций над долей прямых налогов с физических лиц.

Наиболее обобщенным показателем, характеризующим влияние налогообложения на экономику страны в целом, служит налоговый гнет (налоговое бремя). Он определяется как отношение общей суммы налоговых сборов к совокупному национальному продукту. Иными словами, налоговое бремя показывает, какая часть произведенного обществом продукта перераспределяется через бюджетные механизмы. Налоговый гнет в странах с развитой экономикой колеблется от 54,2% в Швеции до 28,6% в Японии. Мировая практика показывает, что если у налогоплательщика изымается более 40–50% доходов, то эффективность системы налогов снижается из-за подрыва стимулов к предпринимательству, расширения практики уклонения от налогообложения, сужения налоговой базы (см. также Рейтинг налоговой нагрузки стран мира).

Глава 11. Основные налоги, взимаемые в Российской Федерации

С точки зрения налогоплательщика, входящие в систему налогов платежи целесообразно разделить на группы по субъектам платежа. Можно выделить налоги, уплачиваемые физическими лицами; налоги, уплачиваемые организациями; налоги, уплачиваемые всеми группами налогоплательщиков.

Налоги, уплачиваемые физическими лицами. К этой группе налогов относятся: налог на доходы физических лиц; налоги на имущество физических лиц; налог, уплачиваемый предпринимателями при применении патентной системы налогообложения, а также ряд других, менее значительных налогов. Налог на доходы физических лиц в настоящее время взимается на основании главы 23 НК РФ. Налоговая база учитывается в основном по кассовому методу. Налогообложению в России подлежат доходы, полученные:

- резидентами Российской Федерации где бы то ни было;

- от источников в Российской Федерации независимо от национального или юридического статуса их получателей.

Налоги, уплачиваемые организациями не так уж многочисленна: налог на прибыль, так называемые социальные налоги, налог на имущество. Не относятся к плательщикам налога на прибыль малые предприятия, применяющие упрощенную систему налогообложения, учета и отчетности, а также организации, ведущие предпринимательскую деятельность в сферах, для которых предусмотрена уплата единого налога на вмененный доход. Основная ставка налога на прибыль установлена в размере 20%, из них ставка налога на прибыль, зачисляемого в федеральный бюджет, составляет 2%, в региональные бюджеты —18%. Законодательные органы субъектов Федерации вправе изменять налоговые ставки по сумме налога, подлежащей зачислению в их бюджет только в сторону понижения, причем ставка не может быть ниже 13,5%.

К группе налогов, уплачиваемых и физическими и юридическими лицами, относится обширный перечень налогов, среди которых наиболее значительны НДС, акцизы, налог на добычу полезных ископаемых, транспортный налог, так называемые социальные налоги, налоги, уплачиваемые при применении специальных налоговых режимов малым и средним бизнесом, земельный налог и др.

НДС – косвенный многоступенчатый налог, взимаемый на всех стадиях производства и реализации товаров. [2] В США такой косвенный налог, как налог с продаж, составляет основу доходной части бюджетов штатов, НДС в США не взимается. Страны — участницы ЕЭС отказались от взимания налога с продаж, но распространили на всей территории ЕЭС унифицированные нормы взимания НДС. Особенность российской налоговой системы — наличие одновременно нескольких косвенных налогов: НДС, акцизов, таможенной пошлины. Взимание НДС построено на территориальном принципе: налогообложению подлежат как резиденты, так и нерезиденты, совершающие на территории Российской Федерации операции, признаваемые объектами налогообложения. Правовая основа исчисления и взимания НДС изложена в главе 23 НК РФ.

Система взимания НДС, используемая в России, не предусматривает непосредственного определения добавленной стоимости, т.е. суммы, добавленной производителем товара к стоимости сырья, материалов, некоторых других затрат, понесенных в связи с производством. Вместо этого ставка применяется к компонентам добавленной стоимости: к стоимости реализованного товара и к стоимости производственных затрат. Этот метод расчета НДС называется методом зачета по счетам или инвойсным методом.

Налогоплательщик выписывает покупателю товара (работы, услуги) специальный (по форме, установленной в соответствии с требованиями Налогового кодекса РФ Правительством РФ) счет-фактуру, увеличивая цену товара (работы, услуги) на сумму налога, которая указывается отдельно. Из полученного от покупателя налога налогоплательщик вычитает сумму налога, уплаченного им при приобретении необходимых для производственных нужд товаров (работ, услуг) и выделенного в счете-фактуре поставщика. Разница вносится в бюджет.

Таким образом, продавец товара теоретически не несет экономического бремени, связанного с уплатой НДС при покупке сырья и материалов, так как покупатель его товара компенсирует эти затраты. Процесс переложения налога завершается, когда товар приобретает конечный потребитель, поэтому НДС традиционно относят к косвенным налогам (налогам на потребление).

Добавленная стоимость не признается объектом налогообложения. Обязанность заплатить налог в бюджет связана с фактом реализации товаров (работ, услуг), передачей имущественных прав. Иными словами, передача права собственности на товары, результаты выполненных работ, оказание услуг одним лицом другому лицу на возмездной и безвозмездной основе служат обстоятельством, порождающим обязанность налогоплательщика заплатить налог, т.е. объектом налогообложения.

Объектом НДС признан импорт товаров. Налог взимается таможенными органами на основе таможенной стоимости товара.

С 1 января 2006 г. налогоплательщики лишились права выбора метода учета налоговой базы, которое им было предоставлено ранее действовавшим законодательством. Для большинства выполняемых ими операций моментом определения налоговой базы устанавливается наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

В отличие от многоступенчатого НДС акцизы уплачиваются в бюджет один раз производителем подакцизного товара и перекладываются на потребителя. Главой 22 НК РФ были введены две группы предметов налогообложения акцизами — подакцизные товары и подакцизное минеральное сырье. В дальнейшем законодатель исключил минеральное сырье из предметов налогообложения, распространив на него другой налог — на добычу полезных ископаемых. Сумма акциза, как и НДС, в счетах-фактурах выделяется отдельной строкой.

Глава 12. Правовые основы налогового федерализма

Независимость местных органов, а, следовательно, и уровень децентрализации, в значительно большей мере определяется их компетенцией в сфере финансов, чем компетенцией в решении других вопросов или юридическим статусом. Часть финансовых ресурсов органов местного самоуправления должна пополняться за счет местных сборов и налогов, ставки которых органы местного самоуправления вправе определять в пределах, установленных законом. Другую часть финансовых ресурсов составляют трансферты (в форме дотаций, субсидий, субвенций) из бюджетов других уровней. С одной стороны, чем большую долю составляют местные налоги, тем гибче реакция местных органов власти на изменение потребностей. Однако, регионы не равнозначны по экономическим условиям, и трансферты играют важную выравнивающую роль. Предоставление субсидий и субвенций регионам для пополнения их собственных ресурсов способствует проведению единой политики. Таким образом, главная трудность заключается в поиске разумного компромисса между стремлением органов местного самоуправления и органов власти и управления регионов добиться финансовой самостоятельности и предотвращением финансового сепаратизма, губительного для государства.

Существует три основные формы распределения налогов между бюджетами различных уровней, условно именуемые «разные налоги», «разные ставки», «разные доходы». Разные налоги. Суть этой формы состоит в том, что каждый уровень власти (например, Федерация, субъекты Федерации, местные органы власти) вводит свои налоги. Разные ставки. Суть этой формы состоит в том, что основные условия взимания того или иного конкретного налога устанавливает центральный орган власти, а местные органы власти определяют ставки, по которым исчисляется налог, вносимый в конкретный местный бюджет. Таким образом, налогоплательщики вносят один и тот же налог одновременно в разные бюджеты по разным ставкам. Разные доходы. При данной форме свобода местных органов власти совсем незначительна, ибо в этом случае между бюджетами разных уровней делятся суммы собранных налоговых поступлений. Порядок и условия этого деления устанавливаются центральной властью либо по потребностям конкретных регионов, либо по определенным нормативам (численность населения, объем налоговых поступлений и др.). Обычно используются комбинации всех трех форм.

Глава 13. Конституционные основы системы налогов в Российской Федерации

Базируясь на конституционных положениях, НК РФ определяет исчерпывающий перечень федеральных, региональных и местных налогов и сборов и закрепляет, что не могут устанавливаться региональные или местные налоги и сборы, не предусмотренные кодексом.

Глава 14. Конституционный принцип единства налоговой политики

Конституция РФ устанавливает определенные ограничения в виде финансовых гарантий положений, указанных в ст. 8: «На территории Российской Федерации не допускается установление таможенных границ, пошлин, сборов и каких-либо иных препятствий для свободного перемещения товаров, услуг и финансовых средств». Законы субъектов Федерации, нарушающие принцип единства налоговой политики, решениями судебных органов могут быть признаны недействительными (рис. 15).

Рис. 15. Нарушения принципа единства налоговой системы

Глава 15. Налоги в международной региональной интеграции государств

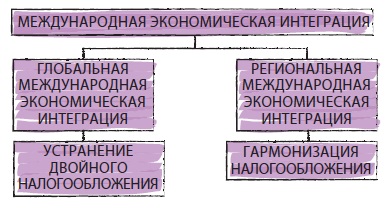

В современном мире выделяют международную глобальную интеграцию государств и международную региональную интеграцию государств. Ситуация, когда субъект сталкивается с налоговыми притязаниями двух или более государств, создает препятствия развитию международной торговли и инвестиций, поскольку есть опасность двойного или многократного налогообложения товаров, услуг, дохода и капитала (рис. 16). Обычно современная региональная экономическая интеграция государств проходит следующие стадии. Зона преференциальной торговли. Государства предоставляют хозяйствующим субъектам таможенные преференции для отдельных товаров в виде пониженных ставок или предоставления льгот. Следующая по степени интеграции — зона свободной торговли. Государства освобождают хозяйствующих субъектов от налогов, связанных с перемещением товаров внутри зоны свободной торговли, и отменяют количественные ограничения. Далее по уровню экономической интеграции следует таможенный союз. Предполагает проведение единой торговой политики государств-участников в отношениях с третьими странами и интеграцию всех сфер экономики.

Рис. 16. Международная экономическая интеграция

На основе таможенного союза создается единое экономическое пространство (общий рынок), в котором обеспечивается свобода передвижения не только товаров, но и услуг, капиталов и рабочей силы. С возможностью проведения единой финансово-валютной политики создается экономический союз введением единой валюты (таков Европейский союз). После экономического союза открывается возможность политического союза с единой внутренней и внешней политикой. Дальнейшая интеграция может привести к созданию единого конфедеративного или федеративного государства.

В рамках правового регулирования Европейского экономического сообщества, интеграционное налоговое законодательство было направлено на то, чтобы обеспечить реализацию четырех фундаментальных свобод общего рынка:

- свобода движения товаров;

- свобода движения услуг;

- свобода движения рабочей силы;

- свобода движения капитала.

Наиболее актуальна для России международная региональная экономическая интеграция в рамках Евразийского экономического союза (ЕАЭС). Договор о Евразийском экономическом союзе подписан в г. Астана 29 мая 2014 г. и предполагает создание общих рынков (единого рынка услуг, рынка лекарств и медтехники, энергорынка, рынка нефти) с проведением общей промышленной и финансово-экономической политики.

Важный источник интеграционного налогового и таможенного права — Таможенный кодекс Таможенного союза, имеющий прямое действие на территории единой таможенной территории ЕврАзЭС. Таким образом, в ЕврАзЭС, в отличие от Евросоюза, имеется кодифицированный акт прямого действия, что свидетельствует о более глубоких интеграционных процессах.

Глава 16. Понятие «международное налоговое право»

По мере развития и усложнения норм международного частного права государства совершенствуют свои национальные налоговые законодательства, устанавливают правила налогообложения результатов деятельности, которую ведут на их территориях субъекты иностранного права и которую субъекты их собственного (национального) права ведут на территории иностранных государств.

Принцип территориальности — один из основополагающих принципов международного налогового права. В соответствии с этим принципом государство вправе взимать налог с нерезидента только в тех случаях, когда у него возникает объект налогообложения на территории государства или за границей, но в связи с деятельностью на территории государства.

В налоговом праве экономическая связь лица с территорией конкретного государства определяется посредством принципа постоянного местопребывания (резидентства).

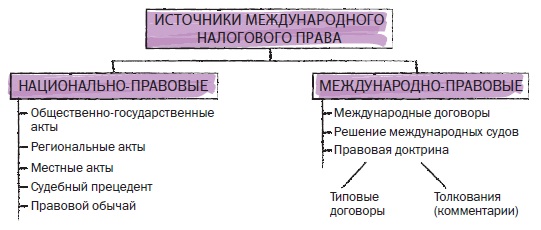

Основным источником международного налогового права служат международные налоговые соглашения, заключаемые с целью предотвращения двойного налогообложения для гармонизации экономических отношений, предотвращения уклонения от налогообложения и дискриминации в налогообложении, разделения налоговых доходов между государствами (рис. 17).

Рис. 17. Источники международного налогового права

В отношении конфликта между законом договаривающегося государства и заключенным им международным договором ст. 27 Венской конвенции устанавливает, что сторона не может ссылаться на положения своего внутреннего права для оправдания невыполнения положений международного договора. Таким образом, международное право признает, что договоры имеют большую юридическую силу, чем национальные законы, при любых обстоятельствах.

К субъектам иностранного права в налоговых отношениях применяются следующие основные режимы налогообложения:

- национальный режим;

- режим недискриминации;

- режим наибольшего благоприятствования;

- режим взаимности.

Национальный режим применяется наиболее широко, предполагая равенство субъектов иностранного и национального права в области налогообложения. Режим недискриминации предполагает, что каждое государство обладает правом на предоставление субъектам его национального права со стороны государства-партнера таких условий налогообложения, которые не хуже условий, предоставляемых этим государством субъектам национального права других стран. Например, многие соглашения запрещают дискриминацию национальных компаний (компаний-резидентов), в уставном капитале которых участвуют субъекты иностранного права. Режим наибольшего благоприятствования — международно-правовой режим, в соответствии с которым каждая из договаривающихся сторон обязуется предоставить другой стороне, ее физическим и юридическим лицам такие же условия экономических, торговых и иных отношений, какие она предоставляет или предоставит в будущем любому третьему государству, его физическим и юридическим лицам. Наиболее важной областью применения режима наибольшего благоприятствования признается таможенный режим. Режим взаимности предполагает предоставление субъектам иностранного права благоприятных условий налогообложения, если субъекты права предоставляющего государства пользуются аналогичными благоприятными условиями в данном иностранном государстве.

Глава 17. Правовое регулирование налоговых отношений с иностранным элементом

Налоговая юрисдикция государства распространяется не только на определенную территорию, но и на лиц, тем или иным образом связанных с этой территорией. Для определения такой связи в международном налоговом праве существует ряд особых институтов. К ним относятся:

- институт резидентства;

- институт налогового домицилия;

- институт постоянного представительства.

Так, физическое лицо признается налоговым резидентом России, если оно фактически находится в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Институт налогового домицилия – место постоянного пребывания (проживания) физического лица.

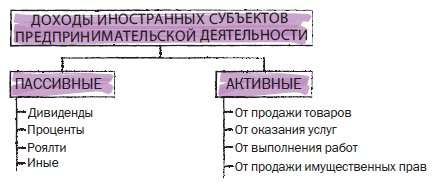

Все доходы иностранного юридического лица на территории другого государства могут быть разделены на так называемые активные и пассивные (рис. 18). К пассивным относятся доходы, не связанные с ведением иностранным юридическим лицом какой-либо деятельности в России. Пассивные доходы иностранной организации подлежат налогообложению у источника выплаты дохода. К активным относятся доходы, которые связаны с выделением иностранным юридическим лицом предпринимательской деятельности, не приводящей к образованию постоянного представительства на территории другого государства. Активные доходы иностранной организации, полученные ею в другом государстве, обложению налогом у источника выплаты не подлежат.

Рис. 18. Доходы иностранных субъектов предпринимательской деятельности

Общее правило налогообложения доходов от предпринимательской деятельности состоит в том, что доходы, получаемые в одном государстве резидентом другого государства, подлежат налогообложению в первом государстве только в том случае, если они получены из источников в этом государстве или через расположенное в нем постоянное представительство.

У иностранных организаций, ведущих деятельность на территории Российской Федерации через постоянное представительство, объектом обложения налогом на прибыль служит доход, полученный в результате ведения деятельности в РФ через постоянное представительство, за минусом расходов этого постоянного представительства. У иностранных организаций, имеющих доход от источников в Российской Федерации (т.е. не ведущих деятельности через постоянное представительство), по общему правилу объектом налогообложения служит полученный ими в России доход без учета расходов.

Институт постоянного представительства используется исключительно для определения налогового статуса иностранного юридического лица и не имеет организационно-правового значения. Наличие или отсутствие аккредитации иностранного юридического лица для целей налогообложения значения не имеет.

Глава 18. Международное многократное налогообложение. Предотвращение уклонения от налогообложения

Между национальными правовыми системами в области налогообложения зачастую возникают конфликтные ситуации, связанные с многократным налогообложением. Такие ситуации обусловлены тем, что каждое государство по-своему решает вопрос о конструкции взаимосвязи таких элементов налогового обязательства, как субъект налогообложения и объект налогообложения.

Меры устранения многократного налогообложения устанавливаются как в национальном законодательстве государств (одностороннее устранение многократного налогообложения), так и в заключаемых ими международных соглашениях (многостороннее устранение многократного налогообложения).

По разным оценкам, количество низконалоговъх (офшорных) стран и территорий в мире составляет от 69 до 100. В Российской Федерации список офшорных юрисдикций утвержден официально, в него входит 42 юрисдикции. Наличие и деятельность офшорных юрисдикций вызывают большую озабоченность международных организаций и национальных правительств, в первую очередь ввиду недобросовестной налоговой конкуренции и вывода капиталов из стран их происхождения. Офшорную юрисдикцию можно определить, как государство или часть территории государства, в котором установлен нулевой или крайне низкий уровень налогообложения юридических и иных лиц, ведущих деятельность за пределами государства или его территории.

Еще одна форма уклонения от налогообложения, обычно применяемая транснациональными компаниями, — это трансфертное ценообразование методом управления ценами на внутригрупповые сделки для снижения налогового бремени компании в целом. Трансфертные цены — это цены, по которым лицо продает товары, имущественные права, оказывает услуги (выполняет работы) взаимозависимым лицам.

Глава 19. Основания, виды и принципы ответственности за нарушения налогового законодательства

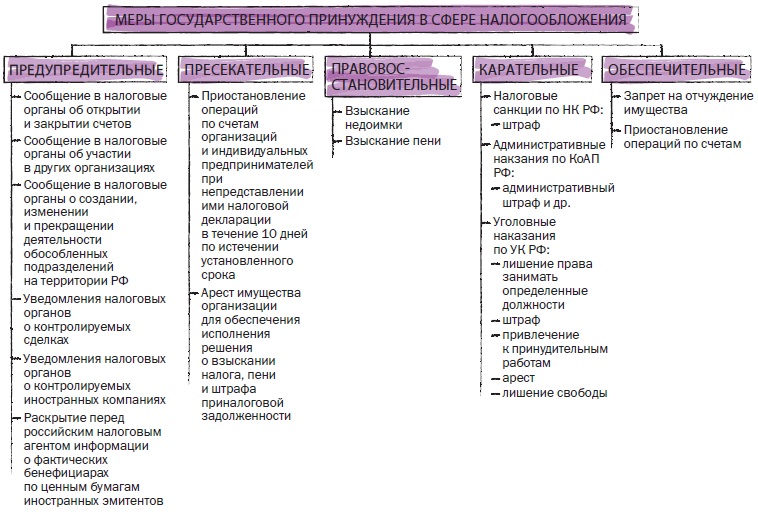

Выполнение конституционной обязанности платить законно установленные налоги и сборы обеспечивается мерами государственного принуждения (рис. 19).

Рис. 19. Меры государственного принуждения в сфере налогообложения

Виды юридической ответственности: имущественная (гражданско-правовая), дисциплинарная, материальная, административная и уголовная.

Административную ответственность за нарушения законодательства о налогах и сборах несут должностные лица — руководители и главные бухгалтеры. Если главный бухгалтер или лицо, на которое возложено ведение бухгалтерского учета, в штате организации отсутствует либо незаконная операция совершена по письменному распоряжению руководителя, то к административной ответственности за нарушения законодательства о налогах и сборах привлекается руководитель организации.

Уголовное законодательство, устанавливая ответственность за налоговые преступления, не связывает понятие должностного лица с формальным занятием должности. Таковым признается лицо, фактически ведущее деятельность по реализации властных полномочий в процессе руководства порученным участком или подчиненными работниками. Пленум ВС РФ в Постановлении от 28 декабря 2006 г. №64 указал, что к ответственности за уклонение от уплаты налога с организации могут быть привлечены руководитель организации-налогоплательщика и главный бухгалтер либо лица, фактически выполняющие обязанности руководителя и главного бухгалтера.

Субъективная сторона — это психическое отношение лица к совершаемому им правонарушению. Оно характеризуется прежде всего конкретной формой вины. «Без вины нет ответственности» — основополагающий принцип юридической ответственности. Конституционный Суд РФ в Постановлении от 17 декабря 1996 г. №20П (п. 5) указал, что налоговое правонарушение есть «предусмотренное законом противоправное виновное деяние, совершенное умышленно либо по неосторожности. При производстве по делу о налоговом правонарушении подлежит доказыванию как сам факт совершения такого правонарушения, так и степень вины налогоплательщика».

Лицо не признается виновным в совершении налогового правонарушения, если его действия (бездействие) есть следствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств. Другое обстоятельство, исключающее вину: выполнение налогоплательщиком или налоговым агентом письменных разъяснений о порядке исчисления, уплаты налога (сбора) или иным вопросам применения законодательства о налогах и сборах, данных финансовым, налоговым или другим уполномоченным государственным органом, или должностными лицами в пределах их компетенции.

Вполне возможна ситуация, когда налогоплательщик, обратившийся с запросом о содержании закона о налоге в налоговый или финансовый орган, не получает ответа. В этой ситуации он может обратиться к консультантам, юристам, аудиторам. Как быть, если налогоплательщик, действуя в соответствии с разъяснениями этих специалистов, все же окажется нарушившим закон о налоге? Представляется, что вина исключается в любом случае нарушения закона вследствие юридической ошибки. Ключевым моментом при этом должно быть обращение с запросом в налоговый или финансовый орган и неполучение ответа.

Вина характеризуется двумя аспектами: интеллектуальным и волевым. Их сочетания образуют конкретные формы вины. Налоговое правонарушение может быть совершено умышленно или по неосторожности. Традиционно выделяют две формы умысла: прямой и косвенный. Они характеризуются одинаковым интеллектуальным аспектом и различным волевым. При умышленной вине интеллектуальный аспект означает, что лицо, совершившее поступок, осознавало его противоправную направленность. Например, бухгалтер, сознательно допуская отступления от правил ведения учета, считает, что это приведет к более точному, правильному отражению хозяйственной операции и определению ее результата. В такой ситуации он не желает и не допускает наступления вредных последствий. Если эти последствия все же наступят, то говорить об умышленной форме вины нет оснований.

Умысел учитывается и при решении вопроса о привлечении к уголовной ответственности за налоговые преступления. Уголовный кодекс Российской Федерации предусматривает, что лицо может быть осуждено за уклонение от уплаты налогов только в том случае, если доказан умысел: налогоплательщик осознавал противоправный характер своих действий и непосредственно желал наступления вредных последствий в виде неполучения бюджетом сумм налогов.

Для неосторожной вины традиционно выделяют две ее формы: небрежность и самонадеянность (легкомыслие). Однако НК РФ предусматривает неосторожную вину только в форме небрежности. В этом случае лицо, совершившее правонарушение, не осознавало противоправного характера своих действий (бездействия), хотя должно было и могло осознавать. Например, бухгалтер, включая в состав затрат на производство товаров (работ, услуг) сумму процентов по кредиту, израсходованному на приобретение основных производственных фондов, действует противоправно. Если его действия объясняются тем, что он недостаточно внимательно изучил Положение о составе затрат, то налицо небрежность. Бухгалтер обязан знать содержание необходимых нормативных актов.

Презумпции виновности налогоплательщика не существует. Это означает, что налогоплательщик не обязан доказывать свою невиновность. Обязанность доказывать вину налогоплательщика лежит на налоговых органах. Все неустранимые сомнения виновности налогоплательщика в совершении налогового правонарушения толкуются в пользу налогоплательщика.

Нарушитель налогового законодательства освобождается от административной и уголовной ответственности, если истек срок давности. Когда дату нарушения можно лишь соотнести с тем или иным налоговым периодом, то срок давности исчисляется со дня, следующего за днем окончания соответствующего налогового периода. В части 1 ст. 4.5 КоАП РФ срок давности вынесения постановления по делу об административном правонарушении в области налогов и сборов установлен в один год, таможенного законодательства — в два года.

Правонарушения против системы налогов направлены на незаконное установление, ввод в действие и взимание налогов. Законно установленные и введенные в действие налоги признаются правомерным изъятием из права собственности. Соответственно незаконные налоги представляют собой покушение на собственность юридических и физических лиц, и взимание таких налогов должно пресекаться, в том числе и применением мер ответственности к лицам, принимающим незаконные решения об установлении и введении в действие незаконных налогов, и лицам, исполняющим эти решения. Ни НК РФ, ни КоАП РФ не предусмотрели ни одного состава правонарушения против системы налогов. В этом проявляется дань традициям, когда отношения гражданина и государства в налоговой сфере не рассматривались как отношения равных субъектов. Подчиненное положение гражданина исключало саму мысль об ответственности государства за неправовые действия в сфере налогообложения.

Отсутствие какой-либо реальной ответственности должностных лиц, устанавливающих и взыскивающих незаконные налоги и сборы, служит причиной частого превышения органами исполнительной власти компетенции в налоговой сфере. Установление такой ответственности послужило бы реальной гарантией прав налогоплательщиков.

Собирать налогов больше, чем абсолютно необходимо, — значит заниматься узаконенным грабежом.

Калвин Кулидж, 1872–1933, 30-й президент США (1923–1929)

Уклонения от уплаты налогов — наиболее часто встречающаяся и наиболее опасная группа налоговых правонарушений и преступлений. Суть этих правонарушений и преступлений состоит в неисполнении или ненадлежащем исполнении налогоплательщиком обязательств перед бюджетом. Общественная вредность административно наказуемого и общественная опасность уголовно наказуемого уклонения от налогообложения, однако, не сводится только к недополучению бюджетом средств и росту его дефицита. Уклонение от налогообложения подрывает основы рыночной конкуренции, ставит недоимщика в более выгодное положение по сравнению с добросовестным налогоплательщиком.

Глава 20. Уголовная ответственность за налоговые преступления

Некоторые исследователи считают, что далеко не последнее значение в крахе Рима имело уклонение от налогов. В условиях натиска варваров требовалась мощная боеспособная армия, которая могла содержаться только на государственные средства.

Нормы уголовного права, устанавливающие ответственность за налоговые преступления, отражают отношение государства к налогам и налогоплательщикам, а также принципы работы налоговых органов:

- если налог устанавливается раскладочным методом, опасность представляет только прямой отказ платить налог и меры ответственности направлены на то, чтоб не допустить сопротивление налоговому «администрированию»;

- если налог рассматривается как одна из повинностей граждан перед государством, то ответственность устанавливается за любую форму невыполнения такой повинности как за действия, направленные на подрыв системы государственного управления;

- когда налог рассматривается как взнос субъекта для государственных нужд, причем установленный в зависимости от объективных характеристик его деятельности, налоговые преступления начинают рассматриваться как мошенничество, направленное на налоговые органы с целью введения их в заблуждение и уменьшения своих обязательств перед страной.

В соответствии с российским уголовным законодательством по общему правилу преступление может быть только умышленным. Неосторожная форма вины возможна в случаях, специально установленных законодательством. Различают прямой и косвенный умысел. Виновное лицо может осознавать противоправность своих действий, предвидеть наступление противоправных последствий и сознательно желать их наступления. Это прямой умысел. Лицо может понимать противоправность своих действий и осознавать, к каким последствиям они могут привести, не желает, но сознательно допускает возможность их наступления (или относится к ним безразлично). Это косвенный умысел.

Субъективная сторона налоговых преступлений не требует доказывания дополнительных обстоятельств, таких как мотивация, побуждения и пр. Умысел может быть косвенным, когда отчетность фальсифицируется для других целей, но занижение налоговых платежей является ее неизбежным следствием.

Размер недоплаченного налога определяется, либо твердой суммой (для налогов с физических лиц это, по состоянию на 2014 г., 1 800 000 руб., а для компаний — 6 000 000 руб.), либо может применяться соотношение суммы уплаченных и неуплаченных налогов (для физических лиц и организаций сумма неуплаченных налогов за три финансовых года должна составлять более 10% общих налоговых платежей).

Существует пять видов действий, направленных на уклонение от уплаты налогов.

- Сокрытие объекта обложения.

- Искажение природы объекта. В реальности объект есть, но в отчетности он отражен таким образом, что выводится из обложения.

- Завышение налоговых вычетов. Пример – заключение фиктивных договоров на приобретение по высокой цене производственных ресурсов (чаще всего услуг консультационных, управленческих, маркетинговых). Хотя услуги фактически не оказываются, перечисление денег происходит, и понесенные расходы относятся на уменьшение облагаемой прибыли. Следует различать уклонение от уплаты налогов завышением вычетов и махинации с экспортным НДС. Умысел направлен на то, чтобы обманом получить деньги из бюджета. Такого рода деяния квалифицируются как мошенничество.

- Необоснованное использование налоговых льгот, не связанных с объектом налогообложения. Например, может занижаться фактическое количество работников, что позволяет воспользоваться льготами для субъектов малого бизнеса.

- Сокрытие имущества

К действиям, сопряженным с сокрытием, могут относиться:

- перевод активов на подставных лиц (заключение фиктивных договоров купли-продажи, выдача долгосрочных займов, резкий всплеск «благотворительной» деятельности);

- имитация гибели имущества (фиктивное списание вполне работоспособных объектов, инсценировка краж, поджог производственных зданий с предварительным вывозом всех активов, которые потом объявляются сгоревшими, и др.);

- фальсификация отчетности, при которой в учете не отражаются реально существующие активы, в связи с чем выявить их и обратить на них взыскание бывает сложно.

Глава 21. Налоговые органы

В России система налоговых органов строится на принципах централизации и организационного единства. С 1991 г. она состоит из федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов (ФНС России), его территориальных органов и органов специальной компетенции (например, отраслевых инспекций по крупнейшим налогоплательщикам). Создание налоговых органов, не входящих в систему ФНС России, не допускается. Все управления и инспекции ФНС России признаны юридическими лицами, имеют самостоятельные сметы расходов, текущие счета в учреждениях банков и гербовые печати.

Если налоговый орган реализует свои полномочия формально законно, но вне рамок закона, преследуя иные цели, можно говорить о злоупотреблении налоговым органом своими полномочиями. Для правильного понимания прав налоговых органов необходимо учитывать, что к налоговым органам и их должностным лицам неприменим принцип диспозитивности — «разрешено все, что не запрещено законом». Наоборот, они должны руководствоваться императивным принципом, присущим административным отношениям: каждое должностное лицо выполняет только то, что прямо разрешено ему законом, т.е. действует в рамках установленной ему компетенции.

Организации и индивидуальные предприниматели обязаны встать на учет в качестве налогоплательщиков независимо от того, подлежит ли их деятельность налогообложению или нет. Каждому плательщику присваивается идентификационный номер налогоплательщика (ИНН). Присвоенный ИНН не может быть изменен или повторно присвоен другому лицу, не меняется при изменении места нахождения организации, места жительства физического лица.