С 1 января 2019 г. в России увеличили НДС с 18% до 20%. Я работаю в оптовой торговой компании, и накануне этой даты наблюдал ажиотажный спрос. Наши покупатели – не физические лица, а компании, порой крупные. Такое поведение еще раз показало, что действие налога на добавленную стоимость часть бизнес-сообщества понимает неверно… В отличие от бухгалтеров, менеджеры по закупкам считают НДС затратой. Такой же, например, как и доставка. Поэтому и возникло стремление «сэкономить».

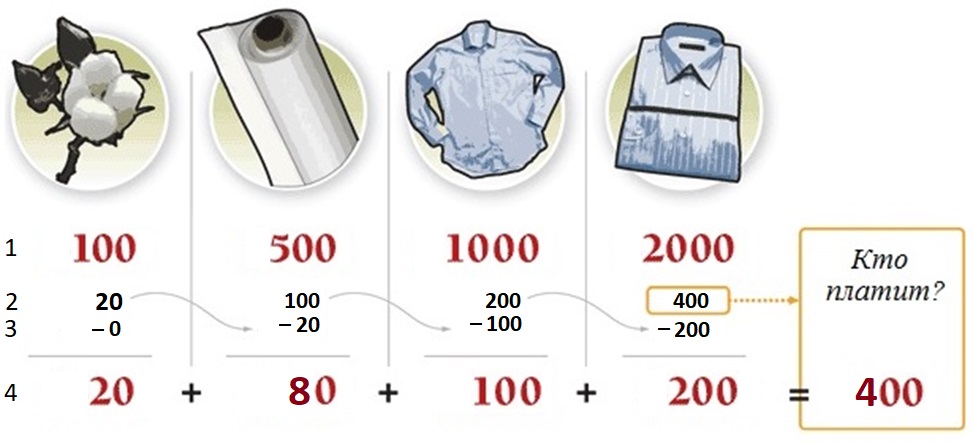

Рис. 1. Кто платит НДС?

Предыдущая глава Оглавление Следующая глава

Скачать заметку в формате Word или pdf

НДС оплачивает потребитель

Однако суть любого косвенного налога, каковым и является НДС, в том, что его оплачивает потребитель! Поэтому он и называется косвенным. Все участники цепочки могут смело отбрасывать НДС и не учитывать его в расчетах прибыли. Так, собственно, и сделано в бухучете. Здесь, и НДС, предъявленный нам поставщиком товаров / услуг, и НДС, который предъявили мы покупателю, сразу отбрасывается, и учитывается на отдельных счетах.

Косвенные налоги удобны для государства с политической точки зрения, поскольку они скрыты в цене и население не замечает налоговое бремя. Государство собирает НДС не с потребителей, а с агентов – участников цепочки создания ценности. На рис. 1 в строке 1 указана цена без НДС, в строке 2 – НДС, предъявленный покупателю, 3 – НДС, уплаченный поставщику и принятый к вычету, 4 – НДС, уплаченный в бюджет по итогам налогового периода.

Видный русский финансист Николай Тургенев в книге Опыт теории налогов, вышедшей в начале XIX в., пишет, что под косвенными налогами «разумеют те налоги, кои налагаются не прямо на того, кто оные платит, но на товары, в цене коих заключается вместе и налог, так что тот, кто покупает товар, платит вместе с ценою и подать. Сии налоги называются также налогами с потребления».

НДС зависит только от суммы реализации

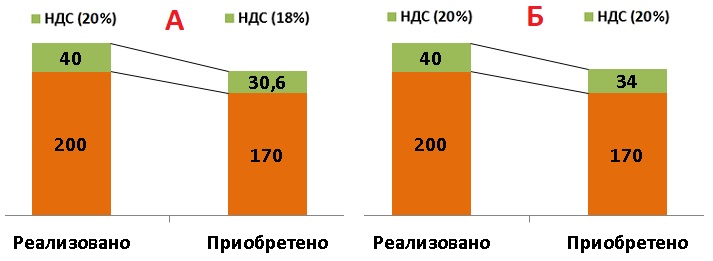

Посмотрим, к чему привели закупки в декабре 2018 г. и продажи в 2019 г. (рис. 2а). Прибыль от продаж = 30. НДС был уплачен дважды: 30,6 поставщику и 9,4 – государству. Итого НДС = 40. Если бы закупку провели в 2019 г. (рис. 2б), то НДС был бы уплачен в том же размере = 40: поставщику – 34, в бюджет – 6.

Рис. 2. Выигрыша от более ранних закупок нет

Обратите внимание, размер НДС оба раза определяется суммой реализации. А вот выплачивается он частями: что-то поставщикам товаров / услуг, что-то – в бюджет.

За налоговый период НДС начисляется на все реализации, а берется к вычету НДС, предъявленный поставщиками в этом же периоде. НДС учитывается по датам счетов-фактур, а не датам платежей.

Если бизнес растет, или стартап приобретает основные средства, то НДС, принятый к вычету, может превышать НДС, предъявленный покупателям. Компания вправе потребовать от государства возмещения излишне уплаченного НДС. Правда, государство этого не любит, и прежде, чем вернуть НДС, устроит камеральную проверку.

Выбирая из двух поставщиков услуг, один из которых работает на упрощенной системе налогообложения, и не является плательщиком НДС, сравнивайте предложения без НДС. Например, первый поставщик предлагает тариф 110, НДС не облагается, а второй = 100 + НДС = 120. Предпочесть следует второго.

Налог на прибыль организаций (НПО)

НПО – прямой налог. В отличие от НДС база по налогу на прибыль формируется на основе продаж. Не важно сколько и чего вы закупили на склад, сколько произвели готовой продукции или незавершенного производства. Начните с реализации, и сформируйте расходы:

- относящиеся к реализации: сырье, товары, услуги доставки,

- связанные с налоговым периодом: зарплата, аренда офиса и склада, коммунальные платежи, амортизация.

Налоговая база – есть разность между выручкой и расходами (всё без НДС).

Рис. 3. База начисления НДС и НПО

Литература

Елена Ёлгина. Налоги за 2 часа — М.: Альпина Паблишер, 2013. – 192 с. Конспект: https://baguzin.ru/wp/?p=4570

Кудряшова Е.В. Правовые аспекты косвенного налогообложения: теория и практика – М.: Волтерс Клувер, 2006. – 304 с. Конспект: https://baguzin.ru/wp/?p=15286

Ведь 18% от 30 — это 5,4. Таким образом НДС на рис. 2а получится 36, а не 40. Или я что-то не так понимаю?

Илья, НДС на рис. 2а рассчитывается по ставке 20% от суммы реализации: 200*20% = 40

Вопрос, компания оо работает с НДС.

За квартал, заработали 100руб.

как считать налоги, сначала -20% НДС, и потом от суммы -20% прибыль?

или и НДС и прибыль отнимаются от 100р?