Эта заметка написана по материалам доклада Роджера Гаррисона на конференции «Воот, Bust, and the Future: A Private Retreat with Austrian Economists», состоявшейся 18-19 января 2002 года в Институте Людвига фон Мизеса (Оберн, шт. Алабама). Доклад на русском языке опубликован в книге Экономический цикл: Анализ австрийской школы. – Челябинск: Социум, 2005. – 220 с.

Для представителей австрийской школы, начиная с Бём-Баверка, предложение кредитных ресурсов — это желание людей делать сбережения, а спрос на кредитные ресурсы – это желание фирм либо заимствовать эти сбережения и инвестировать их, либо получать их путем выпуска акций. То есть термин спрос и предложение кредитных ресурсов обозначает все формы сбережений, которые способствуют приросту структуры капитала. Бём-Баверк и даже Кейнс говорили, что лучше использовать термин спрос и предложение инвестиционных ресурсов. Другими словами, значительная часть текущего объема производства потребляется, а часть, которая не потребляется, позволяет увеличивать запас капитала, наращивать структуру капитала. Рассмотрим рис. 1.

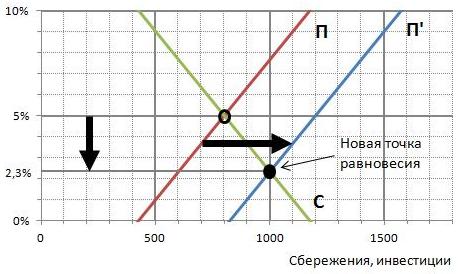

Рис. 1. Спрос (С) и предложение (П) кредитных [инвестиционных] ресурсов

Скачать заметку в формате Word, примеры в формате Excel

По оси абсцисс показаны сбережения (люди соглашаются финансировать инвестиции через сбережения или покупку акций) и инвестиции (желание бизнесменов использовать эти сбережения, реализуя инвестиционные проекты). Сбережения равны инвестициям только при определенной ставке процента (ставка 5% взята только для примера). Для нормальной работы рынка, необходимо, чтобы процентная ставка отражала истинное положение дел на рынке кредитных ресурсов. Если она верно отражает положение дел, а особенно изменения, тогда этот рынок будет работать хорошо. Имеющийся в распоряжении объем сбережений будут инвестироваться. Однако если процентная ставка будет отражать деятельность не в меру активного центрального банка, все пойдет наперекосяк.

Предложение отражает желание людей сберегать, и очень важно, чтобы, когда желание людей делать сбережения меняется, эти изменения точно отражались на рынке. Люди могут решить сберегать больше, чем раньше. Люди могут менять свои предпочтения. Кейнсианцы, правда, утверждают обратное. Кейнс утверждал, что предельная склонность к сбережению фиксирована и зависит от дохода, а не от каких-то изменений в предпочтениях. Конечно, это неверно. Люди могут менять свои решения о том, сколько сберегать. Они могут решить сберегать больше, чтобы накопить себе на пенсию. Если система социального обеспечения снижает настоятельность этого направления сбережений, они могут сберегать больше для своих детей, на образование и еще по множеству причин. И если они осуществляют сбережения, это меняет процентные ставки и оказывает прямое влияние на структуру капитала.

Давайте посмотрим, как это происходит. Увеличение сбережений сдвинет вправо кривую предложения кредитных ресурсов, и это будет отражать желание людей сберегать больше. Это приведет к снижению процентной ставки (рис 2).

Рис. 2. Изменение процентных ставок вследствие увеличения склонности к сбережениям

Вследствие этого изменится спрос на кредитные ресурсы: при более низкой ставке процента инвесторы могут расширить инвестиционную деятельность, и что более важно увеличение сбережений не только делает возможным рост инвестиций, но более низкая ставка процента стимулирует этот рост инвестиций, а также управляет временно́й структурой инвестиций; инвестиции становятся более долгосрочными. Долгосрочные инвестиции более чувствительны к изменению ставки процента, чем краткосрочные. Это изменение временной структуры инвестиций полностью согласуется с вызвавшим его гипотетическим изменением предпочтений. Люди осуществили сбережение, но это сбережение преследовало какую-то цель: они ограничили текущее потребление, для того чтобы увеличить объем потребления в будущем. И снижение процентной ставки как раз и проделывает этот фокус, повышая производственную активность, нацеленную в будущее. Именно это отрицал Кейнс. В его версии любое увеличение сбережений ведет не к увеличению инвестиций, а к сокращению дохода. Больше сберегая, вы зарабатываете меньше, и экономика скатывается в рецессию. Это называется «парадоксом бережливости». Кейнс встроил это положение в свою теорию.

Описанный механизм показывает, как рынок может работать правильно.

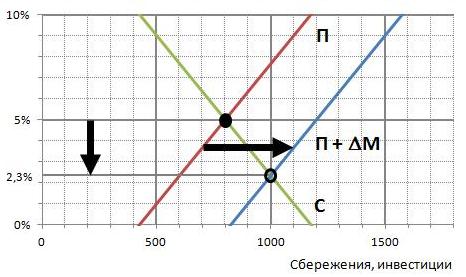

Мы можем столкнуться с ситуацией, когда не происходит роста сбережений (рис. 3). Спрос и предложение остаются на своих местах, ставка процента остается равной 5%. Сбережения и инвестиции равны, например, 800 млрд. Что произойдет, если предложение кредитных ресурсов сместится вправо не потому, что люди решат больше сберегать, а в результате решения центрального банка. Характер этого процесса совершенно иной. Он лишь с виду похож на процесс, описанный выше. Сигналы рынка для инвесторов выглядят так, как будто люди решили больше сберегать, но в действительности эти сигналы отражают активную политику центрального банка. Природа этого процесса совершенно иная. Речь уже идет не о рыночной экономике, работающей для вас и для меня, а об одном-единственном учреждении, а в действительности, об одном-единственном человеке, принимающем решение и оказывающем влияние на процентную ставку. [1] Это решение приводит к увеличению предложения кредитных ресурсов и к росту инвестиционной активности. Причина и следствие как бы поменялись местами.

Рис. 3. Не большая склонность к сбережениям «толкает» кривую предложения вправо, а решение ФРС о снижение процентной ставки

Посмотрите, насколько похож этот график на предыдущий, отражающий увеличение сбережений. Этот же основан не на увеличении сбережение, а наоборот… Накачка денег на кредитный рынок лишь в первый момент оказывает эффект, выглядящий как увеличение сбережений. Когда процентная ставка снижается, увеличение инвестиций происходит при снижении величины сбережений. Потому что функции сбережения [индивидов] не изменились, а при снижении процентной ставки люди сберегают меньше, потому что на свои деньги они получают меньший процент. А когда они сберегают меньше, они потребляют больше. Внутри экономики начинается война. На одной стороне находятся инвесторы, которые инвестируют больше и на более длительные сроки, а на другой стороне находятся потребители, которые не только не делают это возможным, увеличивая сбережения, но наоборот, увеличивают текущее потребление. Это осушает ресурсный фонд. В то же время инвесторы принимают решения, рассчитанные на больший ресурсный фонд. Это настраивает экономику против самой себя. В недрах роста скрывается противоположный процесс, вырывающийся на поверхность, когда оказывается, что начатые инвестиционные проекты не могут быть завершены. Происходит кризис, начинается спад. Такова история экономического цикла.

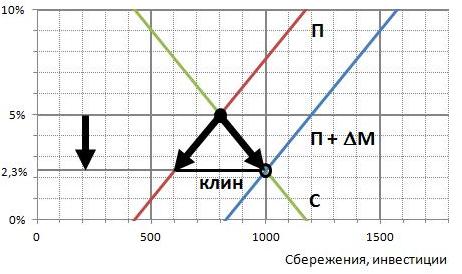

Посмотрите на треугольник (рис. 4), в основании которого расположился клин. Двигаясь вправо вниз по кривой спроса, увеличивают инвестиции, двигаясь по кривой предложения, уменьшают сбережения, а основание треугольника — это, разумеется, количество денег, созданное ФРС и закачанное в кредитный рынок. Они заполняют клин, вбитый между сбережениями и инвестициями. Это механизм экономического цикла, открытый австрийской школой. Людвиг фон Мизес ввел терминологию, описывающую данный процесс. Он писал, что искусственный бум характеризуется (неоднократно используя эти термины в своей книге «Человеческая деятельность») ошибочными инвестициями и избыточным потреблением. Ошибочные инвестиции означают инвестиции, нацеленные в слишком отдаленное будущее, избыточное потребление означает увеличение потребления за счет снижения нормы сбережений, вызванного искусственно низкой процентной ставкой.

Рис. 4. Клин между сбережениями и инвестициями – деньги, закачанные в кредитный рынок Федеральной резервной системой США

Возможно, вас также заинтересует:

Фридрих Хайек. Цены и производство

Кэллахан Джин. Экономика для обычных людей

Джон Мейнард Кейнс. Общая теория занятости, процента и денег

[1] Речь идет о Федеральной резервной системе (ФРС) США и ее главе в период 1987–2006 Алане Гринспене