Наряду с книгой Кирана Уолша Ключевые показатели менеджмента я могу рекомендовать труд Энтони Райса для знакомства с миром финансов и бухгалтерского учета. Написано очень легким языком, с большим числом примеров, это то, что нужно для введения в тему. Энтони Райс — не бухгалтер. Искусство бухгалтерского учета он постигал непросто — вел бухгалтерию своей компании. И лишь спустя пятые выходные, проведенные в борьбе с бухучетом, вдруг осознал, насколько он прост. С этого дня бухгалтерский учет утратил свою таинственность. К тому же в течение двух следующих лет Райс обнаружил, что, сосредоточившись на балансе и используя схемы и диаграммы, он может облегчить страдания других людей, блуждающих в дебрях учета. Впоследствии, потратив много времени на анализ деятельности разных компаний (сначала в качестве консультанта по стратегии, а затем занимаясь поиском компаний, которые можно было бы купить), он сделал несколько ценных открытий в области финансового анализа.

Энтони Райс. Разоблачение тайн бухгалтерского учета. Как разобраться в бухгалтерской отчетности и в финансовом анализе. М.: Олимп—Бизнес, 2006. — 352 с.

Скачать краткое содержание в формате Word или pdf (конспект составляет около 9% от объема книги)

Введение

Книга построены на анализе компании Wingate Foods. Её годовой отчет включает шесть документов:

- Отчет директоров

- Аудиторское заключение

- Отчет о прибылях и убытках (ОПУ)

- Баланс

- Отчет о движении денежных средств (ОДДС)

- Примечания к отчетам

Отчет директоров и аудиторское заключение содержат не слишком много информации. Однако их всегда необходимо читать. Особенно аудиторское заключение. ОПУ, баланс и ОДДС — суть ежегодного отчета. Примечания — нечто большее, чем просто подстрочные примечания. В них содержится много крайне ценных подробностей, подтверждающих информацию, которая включена в три основных отчета. Без этих примечаний какой-либо осмысленный анализ деятельности компании невозможен.

ЧАСТЬ I. Основы бухгалтерского учета

Глава 1. Баланс и его основополагающий принцип

Активы — это одно из двух:

- либо что-то принадлежащее вам — деньги, земля, здания, товары, торговые марки, акции других компаний;

- либо что-то, что вам должны другие, — в техническом смысле ваше, но временно находящееся во владении кого-либо еще.

Пассивы — это обязательства, т. е. все, что вы должны другим и обязаны возвратить в определенный срок. К пассивам относят также собственный (акционерный) капитал.[1] Баланс — это таблица, в которой перечислены все активы и пассивы того или иного лица с указанием стоимости каждого из них на определенную дату.

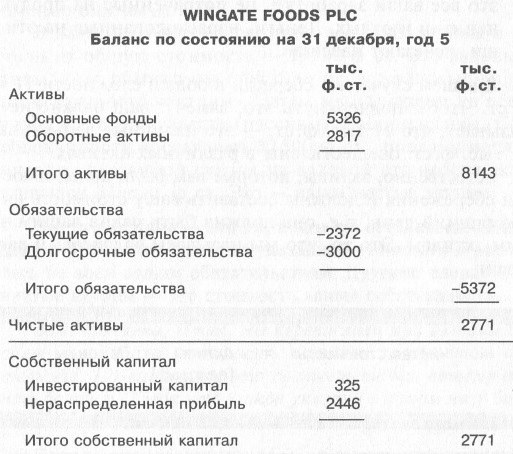

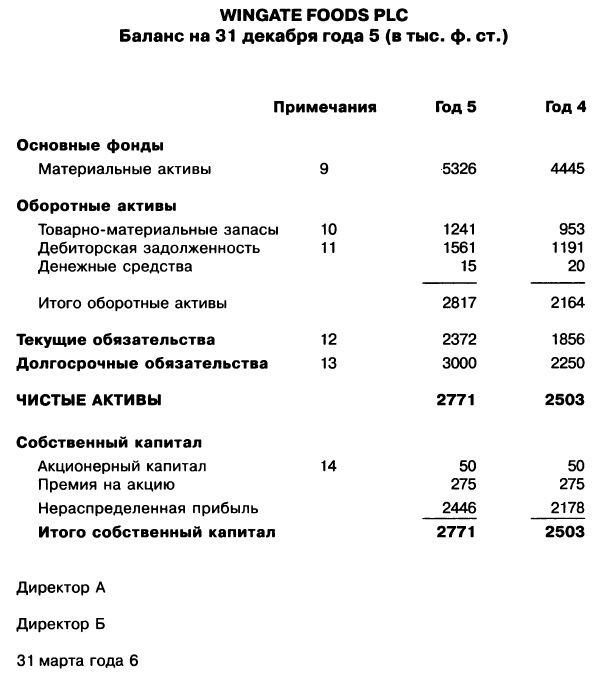

Рис. 1. Баланс компании Wingate

Балансовое равенство:

Собственный капитал = Активы – Обязательства

8143 тыс. ф.ст. – 5372 тыс. ф.ст. = 2771 тыс. ф.ст.

Основные фонды — это любые активы, которые компания использует на постоянной долгосрочной основе (например, здания, оборудование, транспортные средства, компьютеры), в отличие от активов, приобретаемых для продажи покупателям. Оборотные активы — это активы, которые вы надеетесь продать или обратить в деньги в течение одного года (например, товары или суммы, которые должны вам покупатели). Текущие (краткосрочные) обязательства — это обязательства, которые вы должны погасить в течение следующего года (например, суммы, которые вы задолжали поставщикам). Долгосрочные обязательства — это обязательства, которые вы предполагаете погасить, но не в течение следующего года (например, банковские ссуды).

Инвестированный капитал — это сумма денег, вложенных в компанию ее акционерами (владельцами). Это деньги, которые компании не пришлось зарабатывать. Нераспределенная прибыль — это то, что зарабатывают или «сберегают» компании в процессе своей обычной деятельности.

Компания — всего лишь юридическая структура, созданная для организации инвестиций группой инвесторов (акционеров). В конечном счете вещами владеют люди, а не компании. Этот взгляд на баланс компании приводит нас к необходимости записать балансовое равенство несколько иным образом:

Активы = Собственный капитал + Обязательства

Можем еще больше упростить балансовое равенство. Поскольку все активы компании фактически принадлежат кому-то — работникам, поставщикам, банкам или акционерам, на каждый актив кто-нибудь имеет права или притязания. Таким образом, можно сказать, что активы должны равняться притязаниям на эти активы:

Активы = Притязания

Это равенство — фундаментальный принцип бухгалтерского учета.

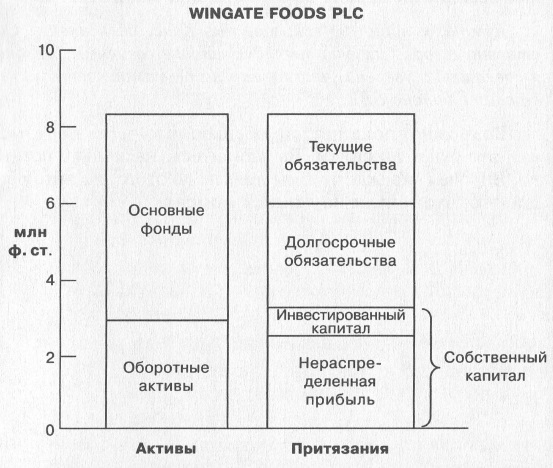

Рис. 2. Диаграмма баланса компании Wingate

Когда компания работает (т.е. торгует), всевозможные статьи, составляющие ее баланс, постоянно меняются. На нашей диаграмме баланса это означает, что и высота столбцов, и высота отдельных прямоугольников будет меняться. При этом, что бы ни случилось, высота столбца Активы всегда будет равна высоте столбца Притязания.

Глава 2. Составление баланса

Мы составляем баланс по состоянию на определенную дату, включая в него все сделки, совершенные компанией до этой даты, и затем внося различные корректировки. Сделкой (или операцией) называют любые действия компании, которые отражаются на ее финансовом положении. Эти действия включают мобилизацию средств, получаемых от акционеров и у банков, оплату материалов, зарплату персонала, продажу продукции и т.д.

Всегда помните: баланс — всего лишь моментальный снимок, сделанный в определенный момент. Несколько мгновений спустя он будет иным, даже если изменения окажутся незначительными.

В этом году компания SBL провела свыше сотни удачных сделок. Я покажу, как некоторые из них влияют на баланс.

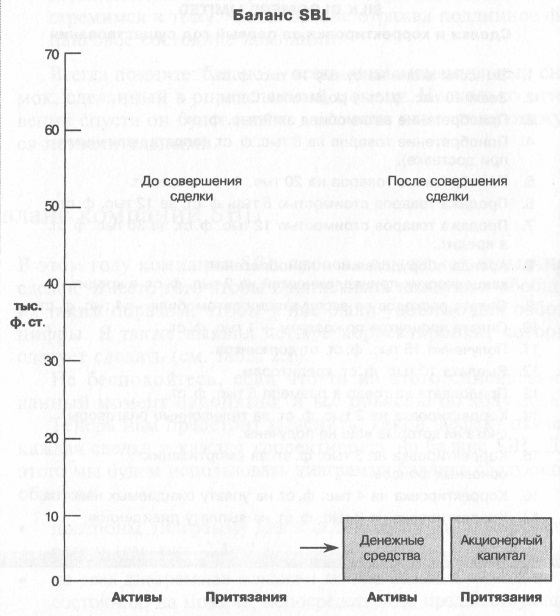

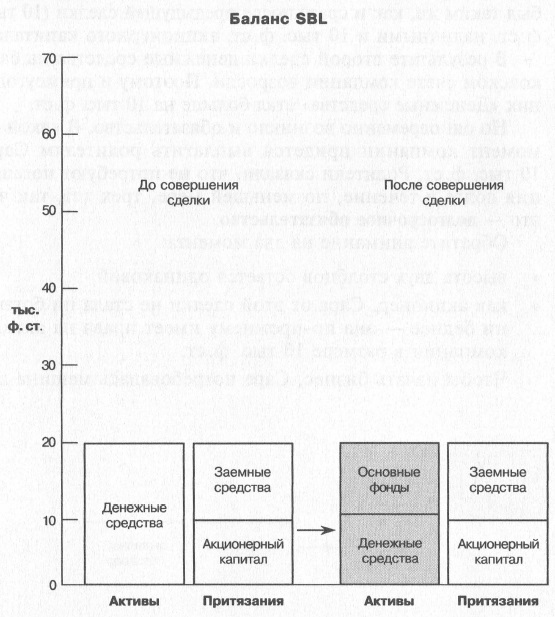

Рис. 3. Эмиссия акций на сумму 10 тыс. ф.ст.

Рис. 4. Приобретение автомобиля за 9 тыс. ф. ст.

Поскольку Сара расплатилась за машину наличными, прямоугольник, обозначающий денежные средства, должен понизиться на 9 тыс. ф. ст. В то же время SBL приобрела основные фонды на 9 тыс. ф. ст. Поэтому общая стоимость активов компании не изменилась и столбец Активы остался на прежней высоте. В результате этой сделки никаких новых притязаний на активы компании не появилось и ничего не изменилось, так что столбец Притязания также остался на прежней высоте.

Возможно, вы слышали выражение ведение бухгалтерии методом двойной записи. Это именно то, что мы делаем, когда изменяем два прямоугольника при регистрации сделки. Двойная запись сделки в балансе — это способ применения основополагающего принципа: активы всегда равны притязаниям.

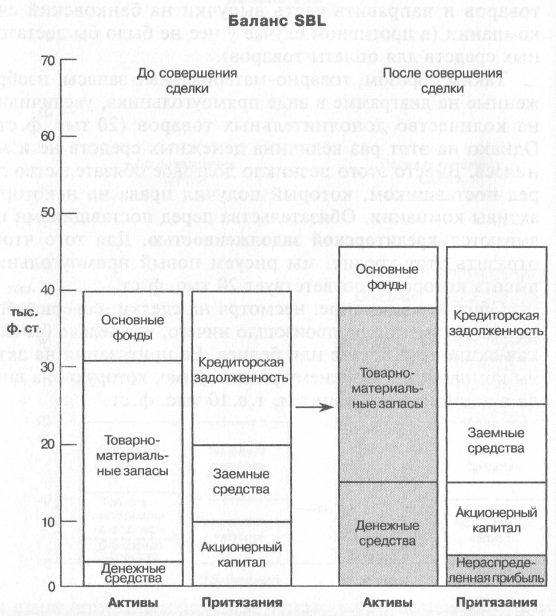

Рис. 5. Продажа товаров стоимостью 6 тыс. ф.ст. за 12 тыс. ф.ст. (оплата при поставке)

SBL продала товар, который обошелся ей только в 6 тыс. ф.ст., за 12 тыс. ф.ст., уплаченных наличными при доставке. Прибыль в размере 6 тыс. ф. ст. не принадлежит никому, кроме акционеров. Следовательно, эта сделка повлияла на финансовое положение акционеров. Прямоугольник, обозначающий денежные средства, «подрастает» на 12 тыс. ф.ст. (столько денежных средств получила SBL), а прямоугольник, обозначающий товарно-материальные запасы, уменьшается на 6 тыс. ф. ст. (поскольку такова стоимость проданного товара). Соответственно, столбец Активы возрастает на 6 тыс. ф.ст.

Мы рисуем новый прямоугольник в столбце Притязания, называем его Нераспределенная прибыль и придаем ему высоту, соответствующую 6 тыс. ф.ст. Это означает, что столбец Притязания возрастает на те же 6 тыс., и баланс сохраняет равенство.

Вам следует помнить, что притязания акционеров (собственный капитал) распространяются на инвестированный (уставный) капитал и нераспределенную прибыль. Таким образом, в данном случае собственный капитал — это 10 тыс. ф.ст., вложенных Сарой, плюс 6 тыс. ф.ст. нераспределенной прибыли, полученной в результате сделки. SBL совершила именно то, ради чего и существуют компании, — сделала своих акционеров богаче.

Когда мы графически отображаем расчеты, наряду с основополагающим принципом мы применяем еще две исходные концепции. Одна известна как концепция начисления. Это означает, что любые продажи и приобретения компании считаются состоявшимися (т. е. отраженными в отчетности) в момент, когда происходит физическая передача товара (или услуги), а не тогда, когда производятся платежи. Таким образом, как только SBL поставила товар, мы говорим, что сделка состоялась, и отражаем ее в балансе, несмотря на то что покупатель еще не произвел оплату.

Мы включили продажи в наш баланс, несмотря на то что они не были оплачены в момент поставки. Это как раз то, что я называю концепцией начисления в бухгалтерском учете. Другим аспектом указанной концепции является требование обязательного включения в баланс всех издержек, с которыми сопряжены эти продажи. Подобная операция известна под названием соответствие. Например, расходы на телефонные разговоры, понесенные для совершения сделок, которые уже отражены в бухгалтерской отчетности. Таким образом, согласно принципу соответствия мы должны отразить эти расходы, несмотря на то что счета не получены.

Начисления — это любые расходы или издержки, счетакоторых еще не получены, но которые, как известно, придется оплатить и, согласно принципу соответствия, следует отразить в отчетности.

Когда Сара приобрела автомобиль, мы внесли его в баланс по цене, по которой он был куплен. Поскольку Сара в течение года пользовалась автомобилем для поездок к клиентам, его стоимость снизилась, т. е. произошла амортизация. В сущности, это означает, что акционеры стали беднее, потому что, если бы пришлось продавать все активы, денежных средств у акционеров оказалось бы меньше. Другими словами, то, что Сара пользуется автомобилем, сопряжено с издержками для акционеров. Согласно принципу соответствия, мы должны включить эти издержки в отчетность.

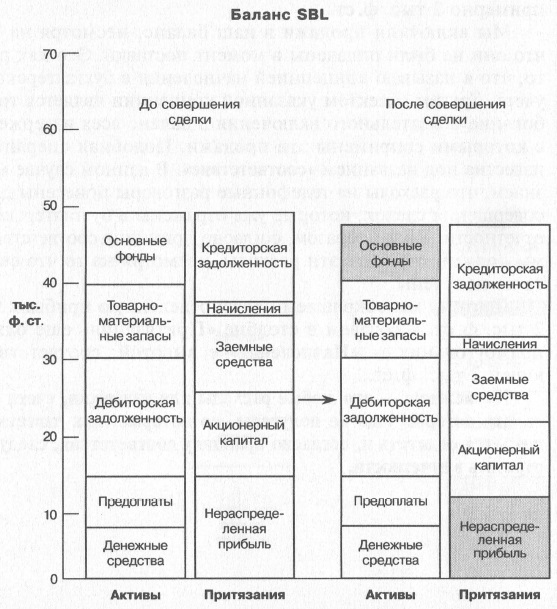

Рис. 6. Учет амортизации основных фондов в размере 3 тыс. ф. ст.

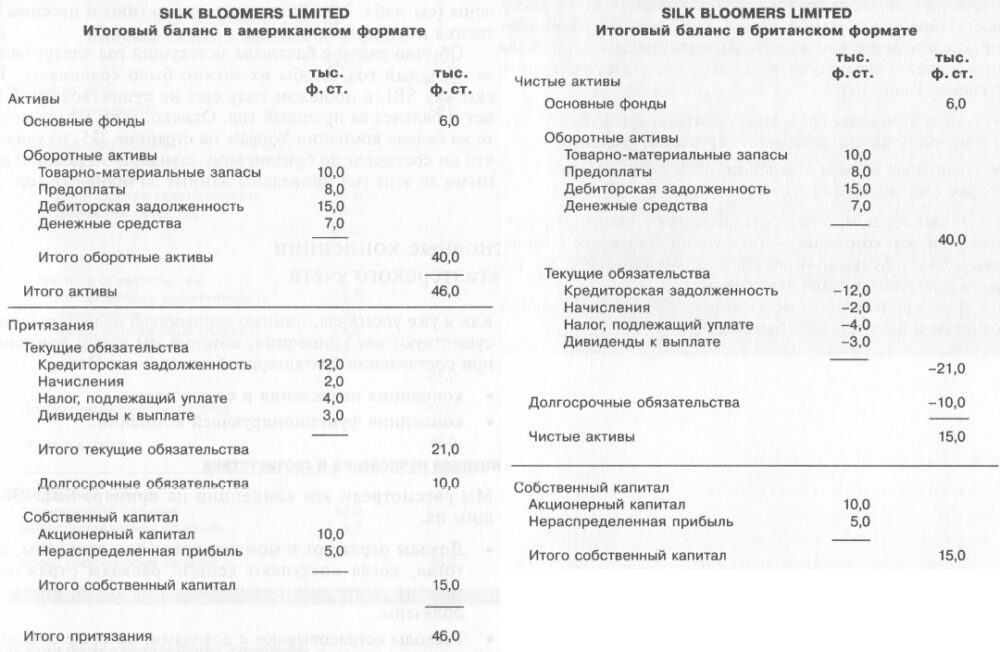

Существуют две стандартные формы баланса, которые в сущности одинаковы.

Американский баланс построена на основе балансового равенства: Активы = Притязания. Британский баланс: Чистые активы = Активы – Обязательства.

Рис. 7. Баланс компании SBL: (а) американский формат, (б) британский формат

Отчетность составляют, исходя из предположения, что компания — это функционирующее предприятие и будет функционировать в дальнейшем, т.е. не намерена прекращать свою деятельность.

Глава 3. Отчет о прибылях и убытках и отчет о движении денежных средств

Рис. 8. Баланс компании WINGATE FOODS

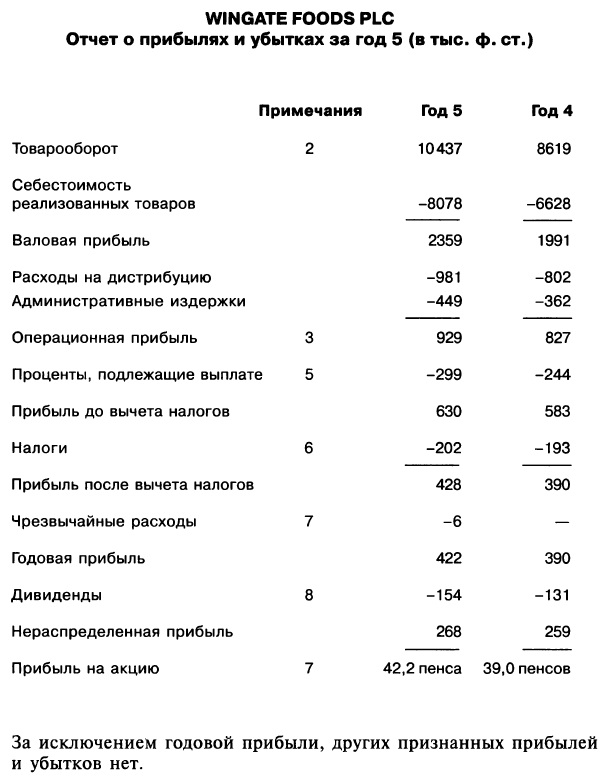

Если вы посмотрите на предпоследнюю строку баланса компании Wingate (рис. 8), то увидите, что нераспределенная прибыль компании (ее «сбережения») за год возросла на 268 тыс. — с 2178 тыс. до 2446 тыс. ф.ст. Если изучите отчет компании Wingate о прибылях и убытках (рис. 9), в предпоследней строке увидите нераспределенную прибыль за пятый год существования компании, равную 268 тыс. ф.ст. Это не случайное совпадение. Отчет о прибылях и убытках просто дает вам больше информации о том, как и почему изменилась за прошлый год строка «Нераспределенная прибыль». Собственно говоря, весь отчет — об этом.

Рис. 9. Отчет о прибылях и убытках компании WINGATE FOODS

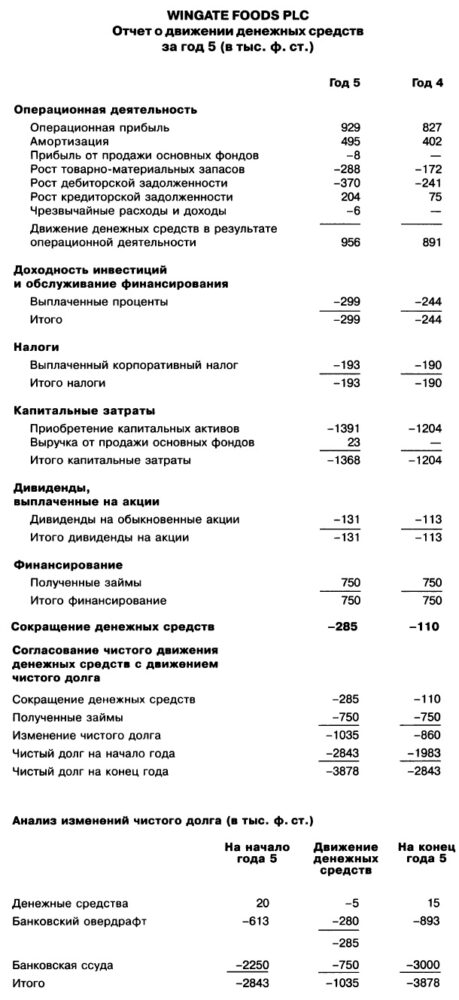

Но… компания может быть богата и богатеть и при этом испытывать кратковременную нехватку денежных средств. Это можно увидеть в отчете о движении денежных средств. Из-за нехватки наличности из бизнеса вылетает гораздо больше малых предприятий, чем по причине бесприбыльности их деятельности.

Если посмотреть на баланс любой компании, то можно увидеть, как изменялось сальдо денежных средств за период между датами составления балансов. Отчет о движении денежных средств попросту объясняет, как и почему величина наличности менялась так, как она менялась.

Рис. 10. Отчет о движении денежных средств компании WINGATE FOODS

В конце четвертого года своего существования Wingate имела на банковских счетах 20 тыс. ф. ст. наличными и овердрафт на сумму 613 тыс., что составляло общий овердрафт на сумму 593 тыс. ф. ст. В конце пятого года Wingate имела 15 тыс. ф.ст. наличными и овердрафт в размере 893 тыс., что составляло чистый овердрафт в размере 878 тыс. ф.ст. Разность между этими двумя чистыми величинами овердрафта равна 285 тыс. ф.ст., т. е. именно на такую сумму, как и показывает отчет о движении денежных средств, сократилась наличность.

Давайте обобщим то, что нам известно о трех ключевых документах в комплекте отчетности:

- Баланс показывает нам, каковы активы и пассивы компании на дату составления отчетности.

- Отчет о прибылях и убытках показывает, как и почему в течение прошлого года изменялась нераспределенная прибыль компании.

- Отчет о движении денежных средств показывает, как и почему в течение прошлого года изменялись денежные средства/овердрафт компании.

Таким образом, баланс — это аналитический отчет о финансовом положении компании. Баланс исчерпывающим образом рассказывает о том, каково положение компании в любой конкретный момент. ОПУ и ОДДС дают крайне важную информацию, но тем не менее эти отчеты всего лишь описательные — они описывают то, как в течение года изменялись определенные статьи (или строки) баланса.

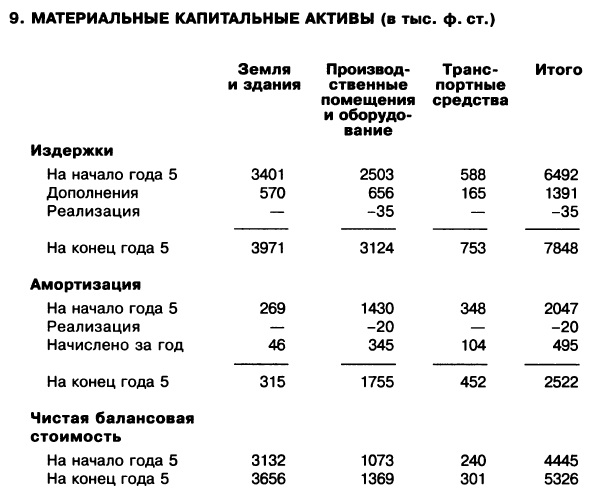

Если бы вы захотели, то могли бы легко составить отчеты, показывающие, как изменялись другие статьи баланса. Собственно говоря, это сделано в примечаниях к отчетности Wingate. Посмотрите, например, на баланс (рис. 8). Он показывает, что стоимость основных фондов возросла с 4445 тыс. ф. ст. в конце четвертого года до 5326 тыс. в конце пятого года. Если мы посмотрим на примечание 9 (рис. 11), то увидим в крайнем правом углу эти две цифры. Данная таблица — всего лишь описательный отчет о том, как и почему изменилась стоимость основных фондов за прошлый год.

Рис. 11. Материальные капитальные активы

Единственная причина, по которой ОПУ и ОДДС придают такое значение в годовой отчетности, состоит в том, что они описывают важнейшие аспекты деятельности компании.

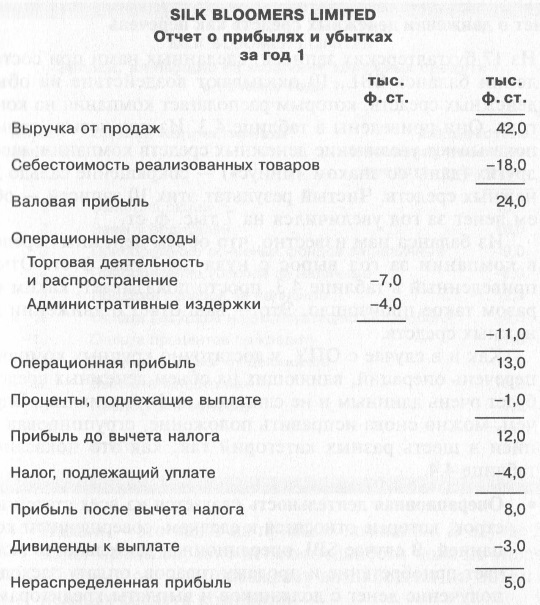

Глава 4. Создание отчета о прибылях и убытках и отчета о движении денежных средств

В ОПУ (рис. 12) мы показываем общую выручку от продаж за год, а также общие расходы на проданные товары. Разность между этими двумя величинами мы называем валовой прибылью. Валовая прибыль — это величина, на которую продажи отразились на нераспределенной прибыли.

Затем мы берем все операционные расходы и группируем их по категориям. Под операционными расходами мы понимаем любые расходы, которые сопряжены с деятельностью компании, но еще не включены в себестоимость реализованных товаров. Мы исключаем все, что имеет отношение к финансированию компании: проценты, налог и дивиденды. Эти величины зависят от способа финансирования компании и являются неоперационными статьями.

Рис. 12. ОПУ компании SBL за первый год деятельности

В случае SBL к операционным расходам относятся статьи «Торговая деятельность и распространение» (в эту категорию входят затраты на эксплуатацию автомобиля и амортизационные расходы) и «Административные издержки» (состоящие из платы за аренду оборудования, расходов на канцелярские принадлежности и платы за телефонные разговоры).

Прибыль после вычета операционных расходов мы называем операционной прибылью. Затем родители Сары получают свой процент, в результате чего остается прибыль до вычета налога (или доналоговая прибыль). Прибыль до вычета налога — это, в сущности, вся прибыль, остающаяся в распоряжении акционеров после уплаты процентов кредиторам. Однако, как это происходит и с личными доходами, Налоговое управление ожидает своей доли от прибылей компании до того, как акционеры получат что-либо. Таким образом, мы вычитаем налог. В итоге остается прибыль после вычета налога, которая принадлежит акционерам. Часть этой суммы выплачивается акционерам в виде дивидендов. Остаток составляет нераспределенную прибыль.

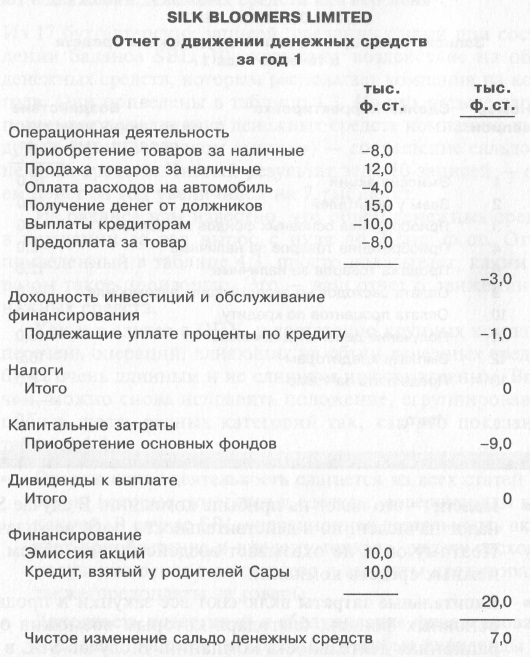

Отчет о движении денежных средств (рис. 13). Операционная деятельность слагается из всех статей или строк, которые относятся к сделкам, совершенным компанией. В случае SBL операционная деятельность включает приобретение и продажу товаров, оплату расходов, получение денег с должников и выплаты кредиторам, а также предоплаты за товары. Доходность инвестиций и обслуживание финансирования означает проценты по кредитам и любые дивиденды или проценты на инвестиции или деньги, помещенные компанией на депозиты. В случае SBL надо выплатить всего 1 тыс. ф. ст. по кредиту, взятому у родителей Сары.

Налоги — это налог на прибыль компании. В случае SBL налог начислен, но в действительности пока не уплачен. Поэтому он и не оказывает воздействия на объем денежных средств компании. Капитальные затраты включают все закупки и продажи основных фондов, благодаря которым возможна операционная деятельность компании. В случае SBL в эту статью попадает только приобретение автомобиля. Дивиденды к выплате — это дивиденды, начисленные владельцам акций. Как и в случае с налогом, дивиденды, которые Сара решила выплатить себе как акционеру, хотя и «начислены» (т. е. признаны) на дату составления баланса, но фактически не выплачены. Следовательно, из компании деньги не ушли.

Финансирование слагается из всех операций, имеющих отношение к мобилизации финансовых средств, которые необходимы для ведения основной деятельности. В случае SBL это означает эмиссию определенного количества акций, которые Сара получает за наличные, и заимствование дополнительных денежных средств у родителей Сары.

Рис. 13. Отчет о движении денежных средств SBL за первый год деятельности

Предположим, вы решили продавать цветы (на этот раз — настоящие) с прилавка на улице. Вам придется ни свет ни заря отправляться на рынок и там покупать цветы у разных продавцов, расплачиваясь с ними наличными. Затем вы будете устанавливать свой лоток на тротуаре и продавать цветы проходящим мимо людям за наличные. Если в какой-то день вы купите цветов на 100 ф. ст. и продадите их за 150 ф.ст., то получите 50 ф.ст. прибыли. Движение ваших денежных средств в этот день также составит 50 ф.ст., поскольку в конце дня у вас окажется на 50 ф. ст. больше, чем в начале дня.

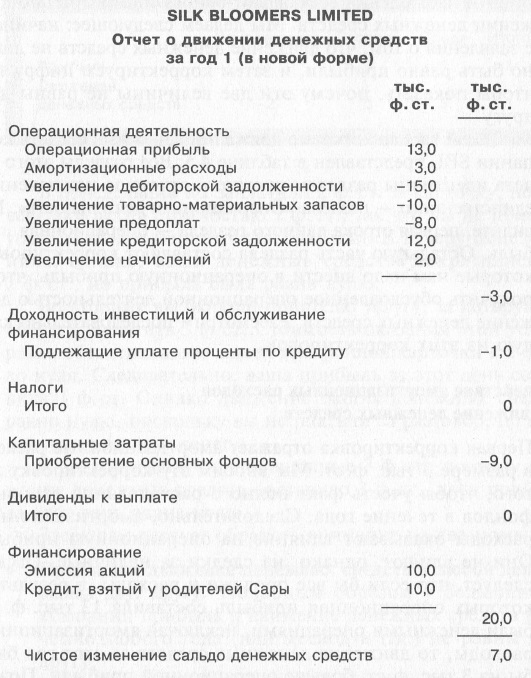

Прибыль и движение денежных средств в любой момент не равны друг другу. Но в долгосрочной перспективе общая сумма прибыли и общее движение денежных средств будут равны. Разница этих величин — всего лишь временное явление. Эти наблюдения составляют основу иного отчета о движении денежных средств. Мы начинаем с заявления о том, что движение денежных средств равны прибыли, а затем корректируем цифру так, чтобы показать, почему эти две величины не равны друг другу.

Первая строка отчета — операционная прибыль. Остальную часть первого раздела составляют корректировки, которые нам надо внести в операционную прибыль, чтобы получить обусловленное операционной деятельностью движение денежных средств.

Рис. 14. Отчет о движении денежных средств SBL в новой форме

Глава 5. Бухгалтерский жаргон

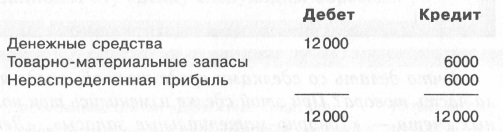

Счета активов имеют дебетовые сальдо. Когда мы увеличиваем один из этих счетов, мы дебетуем его. Когда мы уменьшаем один из этих счетов, мы кредитуем его. Счета пассивов имеют кредитовые сальдо. Когда мы увеличиваем один из этих счетов, мы кредитуем его. Когда мы уменьшаем один из этих счетов, мы дебетуем его.

Если вы увеличиваете какой-то счет в столбце активов, вы дебетуете этот счет. Для того чтобы сохранить балансовое равенство, вам надо сделать одно из двух: либо уменьшить другой счет активов, что равносильно кредитованию этого счета, либо увеличить один из счетов пассивов, что равносильно его кредитованию. Таким образом, у вас всегда одна кредитовая операция и одна дебетовая операция.

В шестой сделке мы продали товары стоимостью 6 тыс. ф. ст. за 12 тыс. ф.ст. наличными. Следовательно, статья «Денежные средства» возросла на 12 тыс. ф.ст., статья «Товарно-материальные запасы» сократилась на 6 тыс., а статья «Нераспределенная прибыль» увеличилась на 6 тыс. ф.ст. У бухгалтеров есть обычай ставить дебеты в один столбец, а кредиты — в другой. Дебеты всегда записывают в левом столбце.

Рис. 15. Дебет и кредит

Часть II. Интерпретация бухгалтерской отчетности

Глава 6. Годовой отчет компании Wingate

Товарно-материальные запасы в компании SBL учитывались просто. Когда Сара покупала что-либо, мы просто увеличивали прямоугольник, обозначавший товарно-материальные запасы, на цену приобретенного товара. Когда Сара продавала что-либо, мы уменьшали этот прямоугольник на цену реализованного товара.

Такая система учета отлично действует во многих компаниях, но не в производственных вроде Wingate. Производитель закупает сырье, изготавливает из него продукты, а затем готовую продукцию отправляет на склад, где она ожидает покупателей. Таким образом, производственные компании имеют три вида запасов:

- запасы сырья;

- запасы незавершенной продукции (товары, которые в балансе на дату его составления значатся как произведенные не полностью);

- запасы готовой продукции (т. е. запасы, готовые к продаже).

Согласно концепции соответствия, следует учитывать только те издержки производства, которые имеют отношение к продажам, совершенным в отчетном году. Поэтому мы делаем следующее: берем цену сырья и издержки, связанные с переработкой сырья в товары, которые остались непроданными, и называем это стоимостью товарно-материальных запасов.

Примечание 1г касается товарно-материальных запасов. Стоимость произведенных товаров включает издержки производства. Стоимость товарно-материальных запасов и незавершенного производства определена по наименьшей величине издержек и наименьшей чистой реализационной стоимости. Закупленные товары оценены по цене приобретения по принципу «первый в приход, первый в расход» (FIFO).

В учете дебиторской задолженности следует задуматься над безнадежными долгами. Если:

- вам известно, что один из ваших клиентов разорился, имея перед вами долг, который он не в состоянии возвратить, или

- вы думаете, что один из ваших клиентов, скорее всего, разорится и не сможет заплатить вам долг, или

- у вас множество клиентов, и вы знаете, что в среднем определенный процент их задолженности перед вами никогда не будет погашен,

то вам следует внести поправку на эти неплатежи. Если вы практически уверены в том, что вам не заплатят, вы списываете эту задолженность. Если вы всего лишь подозреваете, что вам не заплатят, то против суммы долга вы делаете оговорку.

Независимо от того, списываете вы долг или просто делаете оговорку, бухгалтерская отчетность будет одинаковой: статья «Дебиторская задолженность» должна быть сокращена, «Нераспределенная прибыль» также должна быть сокращена.

НДС

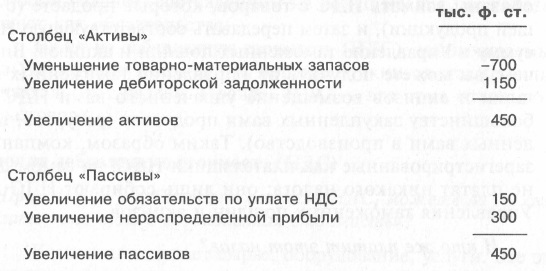

Будем считать ставку НДС равной 15%. Если Wingate продает партию товара за 1 тыс. ф.ст., она должна добавить к этой сумме НДС по ставке 15%, в результате чего общая цена партии товара составит 1150 ф.ст. Если цена товаров, проданных Wingate, — 700 тыс. ф.ст., то бухгалтерские записи будут такими:

Рис. 16. Влияние НДС на бухгалтерскую запись

Как видите, НДС не оказывает воздействия на нераспределенную прибыль. НДС взимают с покупателя, но мы сразу увеличиваем наши обязательства перед Управлением таможенных пошлин и акцизов на ту же самую сумму. Каждые три месяца компании либо выплачивают сальдо по статье «Обязательства по НДС» Управлению таможенных пошлин и акцизов, либо получают возмещение от него, в зависимости от того, положительное сальдо или отрицательное. У компаний, получающих прибыль, цена готовой продукции обычно выше стоимости ресурсов, использованных на производство этой продукции. Таким образом, эти компании имеют обязательства перед Управлением таможенных пошлин и акцизов.

Хотя выручка от продаж, указанная в ОПУ компании, не включает НДС, данный налог присутствует в балансе в статье Дебиторская задолженность.

Когда компания получает деньги в предоплату, она не может отразить эти денежные поступления как доход до тех пор, пока не поставит клиенту оплаченные товары или услуги. До этого момента компания несет обязательство перед клиентом.

Глава 7. Другие особенности отчетности компаний

Рассмотрено, как учитывать и отражать в бухгалтерской отчетности:

- Инвестиции

- Бухгалтерский учет ассоциированных компаний

- Бухгалтерский учет дочерних компаний

- Финансирование: из собственного капитала, долговые обязательства

- Долги: обеспеченный и необеспеченный кредит, вексель, облигация

- Собственный (акционерный) капитал: обыкновенные и привилегированные акции, опционы

- Резерв на переоценку – рост стоимости земли и зданий

- Отчет о признанных прибылях и убытках

- Записка о прошлой цене прибылей и убытков

- Нематериальные активы

- Лизинг

- Корпоративный налог

- Прибыли и убытки, обусловленные изменением валютных курсов

Лизинг — это соглашение между собственником актива (например, здания, автомобиля, множительной машины) и лицом, желающим использовать этот актив в течение какого-то периода. Собственника актива называют арендодателем, пользователя — арендатором. Для целей бухгалтерского учета лизинги делят на два вида: операционный и финансовый.

Операционный лизинг — это аренда, по условиям которой арендатор платит арендодателю арендную плату за использование актива в течение срока, который обычно намного меньше срока эксплуатации данного актива. Арендодатель несет большую часть рисков и получает большую часть вознаграждений, обусловленных владением активом. Типичным примером такого лизинга является аренда мини-АТС сроком на шесть месяцев. В учете вы отражаете арендные платежи по мере их поступления. Таким образом, при каждом арендном платеже следует уменьшать нераспределенную прибыль и денежные средства. Как правило, примечания к отчетности показывают, насколько долго действуют операционные лизинги и каковы будут совокупные платежи по таким лизингам в течение следующих 12 месяцев.

Финансовый лизинг — это аренда, по условиям которой арендатор использует актив на протяжении почти всего срока его эксплуатации. При таких обстоятельствах арендатор несет большую часть рисков и получает большую часть вознаграждений, обусловленных правом собственности на данный актив. Типичный пример финансового лизинга — аренда автомобиля. Учет финансовых лизингов аналогичен ведению кредита на приобретение основного средства. Например, при лизинге автомобиля в отчете появляются статьи:

- «Лизинговое обязательство» в балансе — это заем 10 тыс. ф.ст., который предстоит погасить;

- «Процентная составляющая финансовых лизингов» в ОПУ и отчете о движении денежных средств — это часть годовых лизинговых платежей, относящаяся к процентам, которые начисляются на эти 10 тыс. ф.ст.;

- «Капитальная составляющая финансовых лизингов» в отчете о движении денежных средств — это часть годовых лизинговых платежей, относящаяся к погашению основной суммы долга в размере 10 тыс. ф.ст.

Часть III. Анализ бухгалтерской отчетности компаний

Невозможно игнорировать тот факт, что акционеры вложили деньги в надежде на получение приличной прибыли по сравнению с рисками, на которые они пошли. Эта исходная посылка должна быть нашим руководящим принципом при анализе деятельности компании.

Глава 8. Финансовый анализ: введение

Насколько высокой должна быть доходность инвестиций, зависит от риска, с которым сопряжено инвестирование.

Ликвидность – способность оплачивать краткосрочные обязательства. Всегда можно получить более высокую прибыль, если вы готовы сократить вашу ликвидность. Но если вы зайдете слишком далеко, то не сможете вовремя оплачивать долги и разоритесь.

Итак, конечная цель компаний — максимизация прибыли, которую они могут получить на вложенные деньги, и это достигается разумными компромиссами между кратко- и долгосрочными целями при обеспечении сохранения ликвидности предприятий.

Простое представление о компании. Она мобилизует средства, полученные у акционеров и заимствованные у банков. Использует эти средства для ведения коммерческой деятельности. Если деятельность компании успешна, то она делает выплаты людям и организациям, профинансировавшим ее. Прежде всего необходимо выплатить банку проценты по заимствованиям компании, далее налоги государству. Остающаяся прибыль принадлежит акционерам.

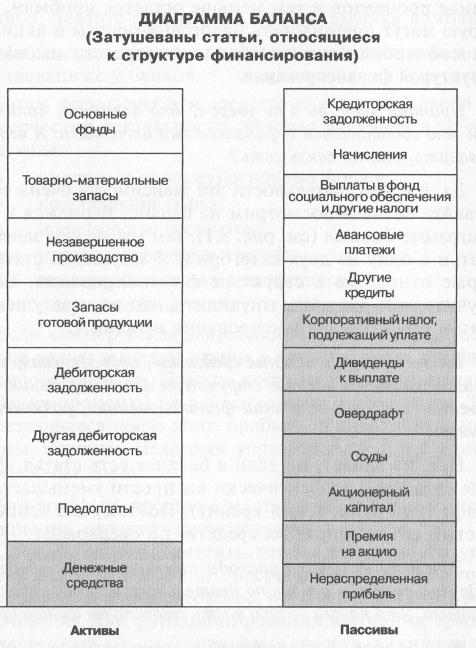

Способ мобилизации необходимых средств мы называем структурой финансирования. Она влияет на баланс. Все статьи можно отнести к одной из двух категорий. Я затушевал статьи, которые относятся к структуре финансирования. На незатушеванные статьи структура финансирования не влияет.

Рис. 17. Диаграмма баланса, где структура финансирования отделена от основной деятельности

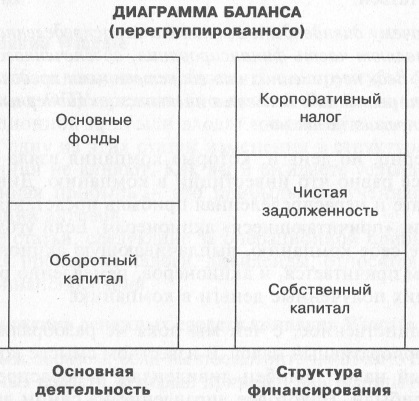

Мы можем перегруппировать или трансформировать баланс, чтобы провести различие между основной (коммерческой) деятельностью и структурой финансирования. В качестве примера возьмем «Кредиторскую задолженность» — на диаграмме баланса находится вверху столбца «Пассивы». Можно убрать ее из столбца «Пассивы» и вычесть такую же величину, скажем, из «Дебиторской задолженности» в столбце «Активы», и изменить название статьи на «Дебиторская задолженность минус кредиторская задолженность».

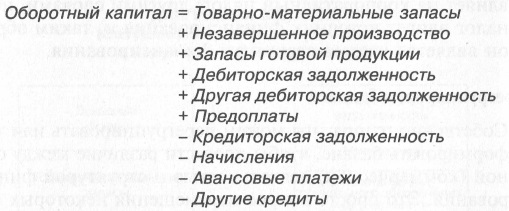

Выполним следующие корректировки:

- Оставим «Основные фонды» без изменений, но возьмем все прочие статьи, имеющие отношение к коммерческой деятельности, и совместим их в одну, которую назовем «Оборотный капитал».

Рис. 18. Оборотный капитал

Оборотный капитал — это средства, необходимые вам для ведения операционной деятельности. Представьте, что это деньги, которые вы поместили бы на банковский счет, если бы вам не нужно было закупать сырье, предоставлять кредиты покупателям, делать предоплаты и т.д. Тот факт, что вы должны все это делать, означает, что вам необходимо «инвестировать» деньги в оборотный капитал.

- Денежные средства в действительности означают, что у вас уменьшается овердрафт или задолженность по банковскому кредиту, поскольку за счет появившегося избытка средств вы можете просто выплатить и то и другое. Таким образом, при перегруппировке баланса мы создаем новую статью – «Чистая задолженность». Это сумма всех долгов компании за вычетом денежных средств.

- Мы включим в собственный капитал компании дивиденды, начисленные, но пока не выплаченные.

Рис. 19. Диаграмма перегруппированного баланса

Посмотрев на перегруппированный баланс, вы увидите, что совершенно ясно показаны:

- источники финансирования основной деятельности (справа);

- использование этого финансирования (слева).

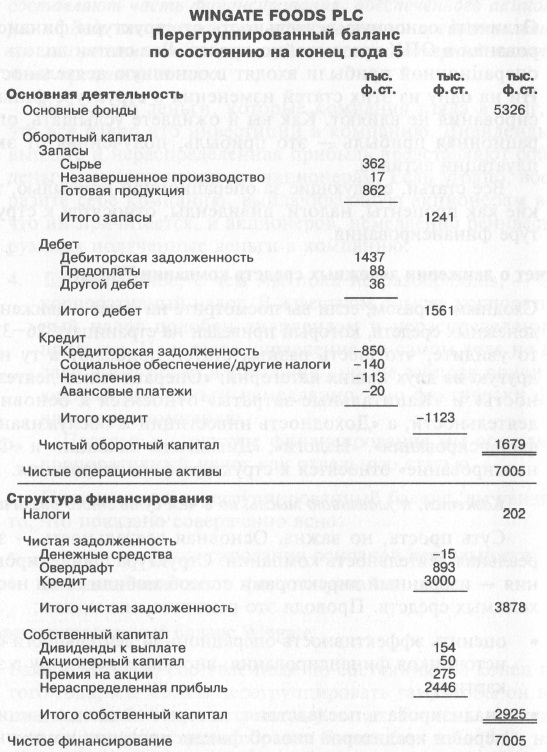

Баланс Wingate, составленный по состоянию на конец пятого года, мы можем перегруппировать так, чтобы он выглядел подобно рассмотренному выше.

Рис. 20. Перегруппированный баланс Wingate по состоянию на конец года 5

Аналогично можно отличить основную деятельность от структуры финансирования и в ОПУ. Все статьи вплоть до операционной прибыли входят в основную деятельность. Ни на одну из этих статей изменения в структуре финансирования не влияют. Операционная прибыль — это прибыль, полученная от эксплуатации активов. Все статьи, следующие за операционной прибылью, такие как проценты, налоги, дивиденды, относятся к структуре финансирования.

Основная деятельность — это реальная деятельность компании. Структура финансирования — избранный директорами способ мобилизации необходимых средств. Проводя это различие, мы можем:

- оценить эффективность операционной деятельности без источников финансирования, вносящих путаницу в эту картину;

- анализировать последствия, которые имеет для акционеров и кредиторов способ финансирования компании.

Общий подход к финансовому анализу

В любом финансовом анализе есть три основных этапа: выбор интересующего вас параметра, изучение этого параметра (и, при необходимости, его вычисление), интерпретация параметра и обретение глубокого понимания положения, в котором находится компания. Некоторые параметры можно взять непосредственно из отчетности. Самый очевидный пример — выручка от продаж. В целом, однако, наиболее полезны относительные параметры — отношение величины одной статьи отчета к величине другой статьи.

Есть два способа интерпретации параметров: анализ тренда и бенчмаркинг.

Глава 9. Анализ основной деятельности

Один из наиболее важных параметров – рентабельность используемого капитала (ROSE), равное отношению операционной прибыли к чистым операционным активам на конец года (это консервативная оценка; некоторые предпочитают брать среднее значение капитала на начало и конец года):

929 тыс.: 7005 тыс. х 100% = 13,3%.

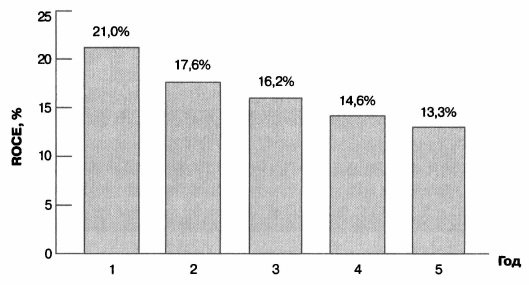

График изменения ROCE Wingate за последние пять лет:

Рис. 21. Рентабельность используемого капитала компании Wingate (годы 1–5)

Мы видим, что ROCE снижается пугающе быстрыми темпами. Почему это происходит?

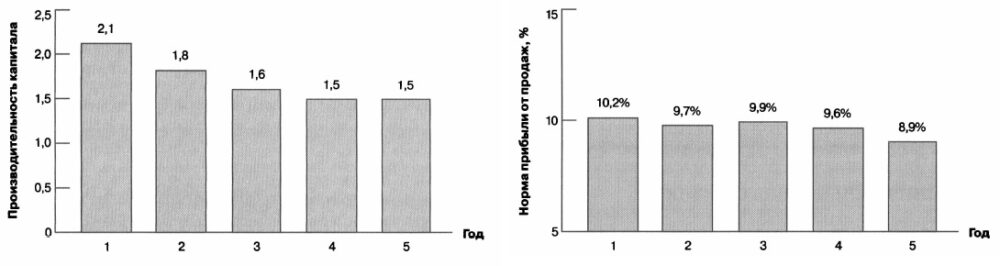

Используя капитал, мы генерируем продажи. Продажи, в свою очередь, приносят прибыли. Из этого вытекают два показателя:

- Производительность капитала – какую выручку от продаж я получаю на каждый фунт стерлингов используемого капитала? Продажи за год составили 10 437 тыс. ф.ст., а используемый капитал — 7005 тыс. ф. ст. Производительность капитала = 10 437/7005 = 1,5.

- Норма прибыли – какую прибыль я получаю на каждый фунт стерлингов продаж? Операционная прибыль составила 929 тыс. Норма прибыли = 929/10 437 *100% = 8,9%.

Рис. 22. Производительность капитала и норма прибыли в компании Wingate (годы 1–5)

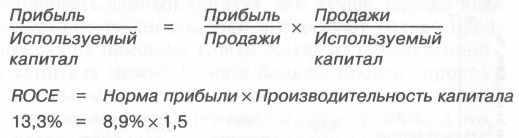

Взаимосвязь ROSE, нормы прибыли и производительности капитала:

Рис. 23. Формула рентабельности используемого капитала ROSE

Направления дальнейшего анализа. Точно так же, как мы определяли выручку от продаж, приходящуюся на каждый фунт стерлингов активов, и величину прибыли, приходящуюся на каждый фунт стерлингов продаж, мы будем анализировать все расходы по отношению к продажам.

Коэффициенты расходов. В ОПУ перечислены три вида расходов: связанные с продажей товаров, затраты на дистрибуцию и административные.

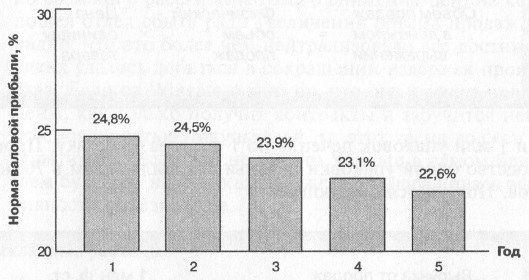

Норма валовой прибыли = Валовая прибыль / Продажи

Валовая прибыль = Продажи – Себестоимость проданных товаров = 10 437 – 8078.

Норма валовой прибыли = 2359 тыс. : 10437 тыс. х 100% = 22,6%.

Рис. 24. Норма валовой прибыли компании Wingate (годы 1-5)

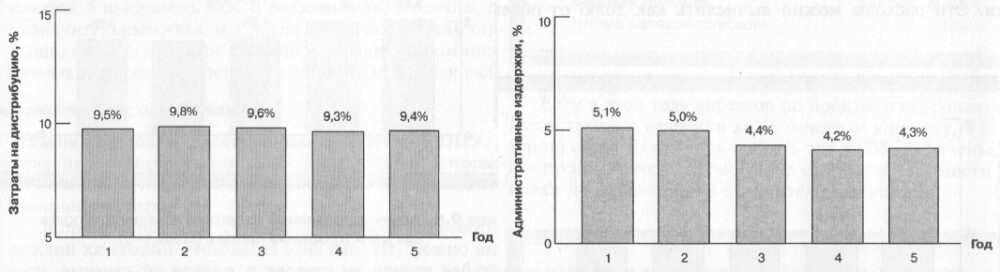

Две другие статьи расходов, приведенные в ОПУ Wingate, — это затраты на распределение и административные издержки. Эти расходы можно вычислить как долю от объема продаж компании:

Рис. 25. Затраты на распределение и административные издержки

С учетом снижения цен неизменность доли затрат на распределение указывает на то, что эффективность распределения возросла, и это хорошая новость. Сокращение административных издержек объясняет, почему норма прибыли от продаж не снизилась так же сильно, как норма валовой прибыли: удалось сэкономить на административных расходах. Очевидно, что у снижения административных издержек есть предел, так что перспективы прибылей от продаж и, таким образом, рентабельности капитала, возможно, даже хуже, чем предполагает тренд прошлых лет.

Что касается административных издержек, то самым интересным является их резкое падение в третьем году. Весь административный персонал перебрался в новое здание. Прежнее здание арендовали, а новое принадлежит компании. С точки зрения бухгалтерского учета сократились операционные расходы, поскольку Wingate больше не надо платить арендную плату, однако величина используемого капитала в результате строительства нового офиса возросла. В результате улучшилась норма прибыли, но снизилась производительность капитала.

Коэффициенты использования капитала

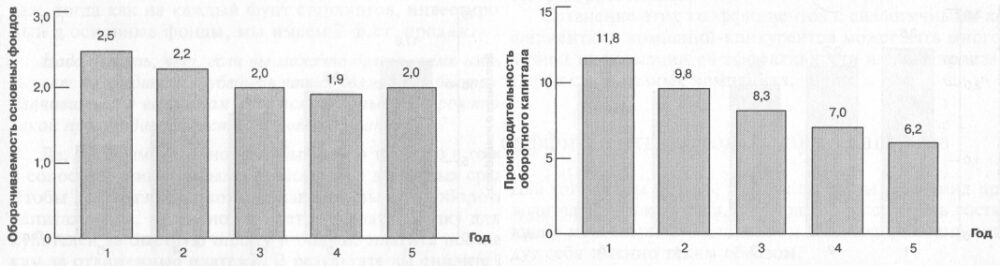

Чтобы понять, каковы причины снижения производительности капитала, необходимо рассмотреть составляющие используемого капитала и выяснить, почему они ведут себя именно таким образом. Совокупный используемый капитал слагается из основных фондов и оборотного капитала. Оборачиваемость основных фондов = выручка от продаж / стоимость основных фондов на конец года: = 10437 тыс. : 5326 тыс. = 2,0. Производительность оборотного капитала = выручка от продаж / оборотный капитал.

Рис. 26. Оборачиваемость основных фондов и оборотного капитала компании Wingate (годы 1-5)

Снижение производительности оборотного капитала весьма тревожно. Чтобы понять, что происходило, рассмотрим производительность составляющих оборотного капитала.

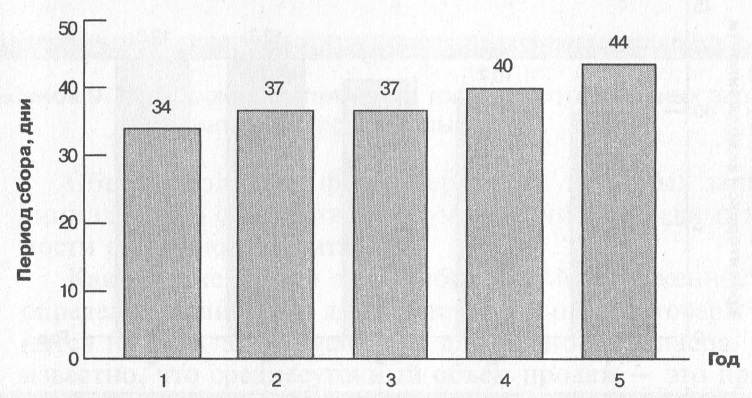

Производительность дебиторской задолженности обычно рассматривают через период ее сбора в днях. Сначала определяют объем продаж в день: Годовые продажи / Число дней в году = 10437 тыс. : 365 = 28,6 тыс. ф. ст. Период сбора дебиторской задолженности: Дебиторская задолженность без учета НДС / Объем продаж в день = 1 437 / 1,15 тыс. : 28,6 тыс. = 44 дня.

Рис. 27. Период сбора дебиторской задолженности для компании Wingate (годы 1-5)

Аналогично вычисляются производительность кредиторской задолженности и ТМЦ на складе.

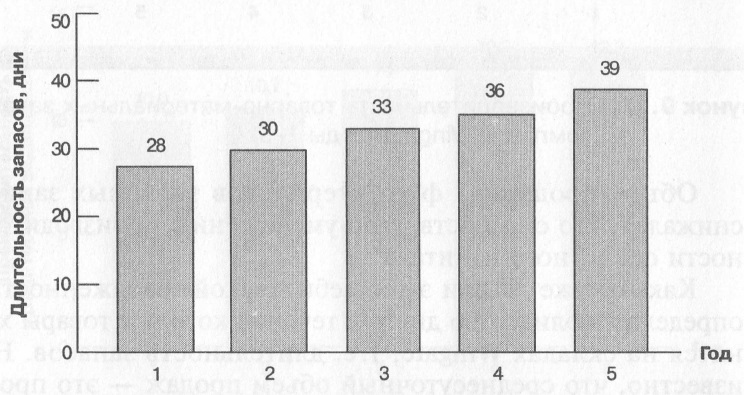

Рис. 28. Длительность запасов компании Wingate (годы 1-5)

Итак, что мы узнали о Wingate с того момента, как к управлению компанией пришла новая команда:

- Рентабельность используемого капитала (ROCE) существенно снизилась, — хотя операционная прибыль росла, используемый капитал рос еще быстрее.

- Снижение ROCE можно объяснить как сокращением нормы прибыли от продаж, так и уменьшением производительности капитала.

- Сокращение нормы прибыли обусловлено постоянным падением нормы валовой прибыли, что, вероятно, вызвано политикой снижения цен, проводимой управляющими. Падение нормы валовой прибыли отчасти нейтрализовано снижением административных издержек, что, впрочем, стало возможным только за счет инвестиций в новое здание.

- Производительность капитала снизилась, потому что и основные фонды, и оборотный капитал росли быстрее, чем выручка от продаж.

- Непропорционально высокая потребность в дополнительном оборотном капитале связана с тем, что компания не получает с должной быстротой того, что ей задолжали покупатели, держит на складе больше готовой продукции, чем расходует ее, и очень спешит расплатиться со своими поставщиками.

Глава 10. Анализ структуры финансирования

Когда мы перегруппировали баланс Wingate, то установили, что финансирование предприятия — это комбинация налогов, подлежащих уплате, задолженности и собственного капитала (см. нижнюю часть рис. 20). Нас интересуют составляющие финансирования, т.е. какие доли финансирования поступают из различных источников. Поскольку величина налога ничтожна, мы пренебрегаем ею и сосредоточиваем внимание на долге и собственном капитале.

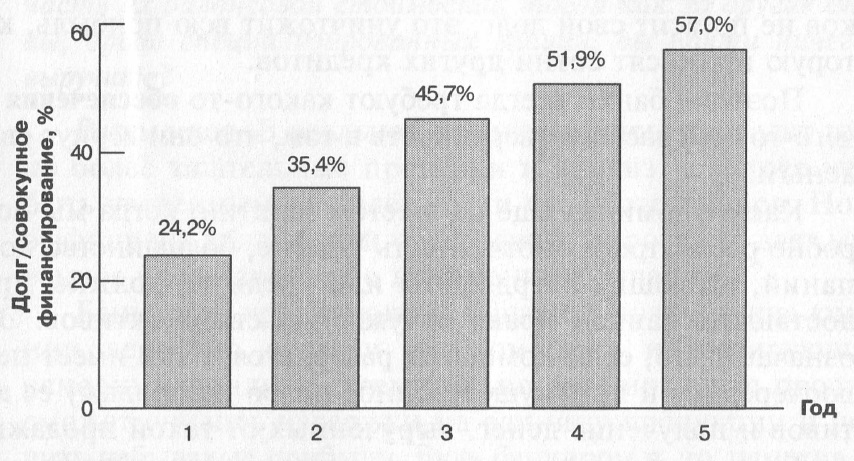

Коэффициент долг/общий объем финансирования — это сумма долга, деленная на величину совокупного финансирования; данное отношение показывает, какую долю в финансировании бизнеса составляют заемные средства.

Коэффициент долг/общий объем финансирования = 3878 тыс. : (3878 тыс. + 2925 тыс.) * 100% = 57%.

Любое значение коэффициента, превышающее 50%, считается весьма высоким. Среднее значение этого коэффициента у 100 ведущих компаний Великобритании равно примерно 25%.

Коэффициент долг/собственный капитал (долговая нагрузка) показывает, насколько велика задолженность по сравнению с акционерным капиталом = 3878 тыс. : 2925 тыс. = 1,33.

За последние пять лет Wingate существенно увеличила долю заемных средств в структуре своего финансирования:

Рис. 29. Коэффициент долг/общий объем финансирования компании Wingate (годы 1-5)

Позиция кредиторов

Кредиторы озабочены надежностью выданных ими кредитов, и озабочены вполне основательно. Банкиры рассчитывают, что компания будет выплачивать проценты по кредиту так долго, как это потребуется, а затем погасит и основную сумму долга.

Один из ключевых показателей, которыми пользуются кредиторы, — коэффициент покрытия процентов. Этот показатель вычисляют делением операционной прибыли на сумму процентов, подлежащих выплате: 929 тыс. : 299 тыс. = 3,1. В середине 1980-х годов банки давали кредиты в ситуациях, когда коэффициент покрытия составлял всего 1,5. Во время последовавшего затем экономического спада банки требовали, чтобы покрытие процентов превышало 5.

Долговая нагрузка

Долговая нагрузка – концепция заимствования денег, которые вы добавляете к своим средствам, чтобы инвестировать их. Американцы говорят леверидж (leverage).

Если собственные активы позволяют получить прибыль, превышающую процентные платежи по кредитам, использование заемных средств приводит к более высокой рентабельности собственного капитала.

Позиция акционеров

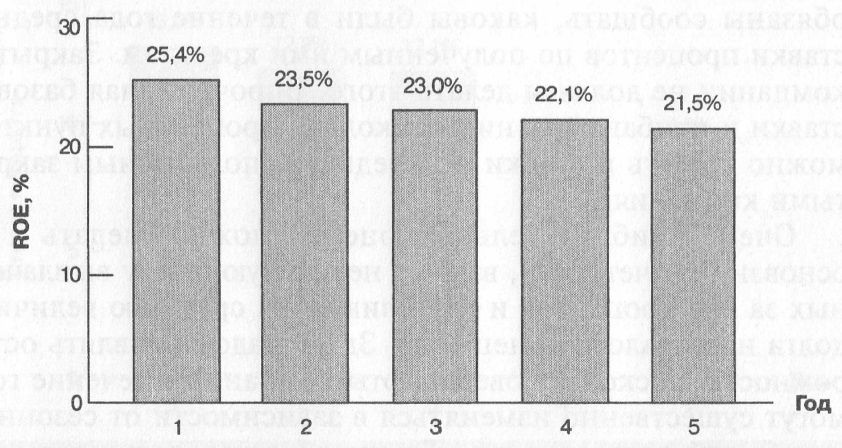

Акционеры пекутся о деньгах, которые они инвестировали, т.е. их интересует рентабельность собственного капитала (ROE ) = Прибыль до уплаты налогов (иногда используют прибыль после уплаты налогов) / Собственный капитал = 630 тыс. : 2925 тыс. х 100% = 21,5%.

При вычислении любого коэффициента вроде рентабельности собственного капитала секрет состоит в том, чтобы гарантировать совместимость и сопоставимость его составляющих. Например, при расчете рентабельности собственного капитала компании Wingate не стоит использовать операционную прибыль в качестве реальной величины прибыли, потому что это не прибыль, генерированная собственным капиталом. Часть операционной прибыли приносят средства, полученные в кредит. Но прибыль до вычета налогов всецело генерирована собственным капиталом (хотя акционеры должны заплатить с этой прибыли определенный налог).

Рис. 30. Рентабельность собственного капитала компании Wingate (годы 1–5)

На этой диаграмме внимания заслуживают два момента:

- ROE стабильно выше ROCE (см. рис. 21). Это происходит потому, что рентабельность основной деятельности превышает ставку процентов, которую выплачивает Wingate по своим заимствованиям. Другими словами, использование заемных средств увеличило прибыли, получаемые акционерами.

- ROE снижается, но не так быстро, как ROCE. Причина проста: компания стремительно наращивает использование заемных средств. Снижение ROCE нейтрализуется позитивным воздействием, которое долговая нагрузка оказывает на ROE.

Этот тренд, естественно, не вечен. В конце концов, рентабельность используемого капитала снизится до уровня, который будет ниже банковских процентных ставок, и компания столкнется с серьезными проблемами.

Ликвидность

Анализировать ликвидность компаний крайне сложно. Единого показателя, который много говорил бы нам о ликвидности, не существует. В качестве показателей ликвидности обычно используют два коэффициента, но и они несовершенны.

Коэффициент текущей ликвидности вычисляют делением оборотных активов на текущие обязательства. Логика этой операции такова: все оборотные активы должны быть обращены в деньги в течение года, а текущие (краткосрочные) обязательства — это то, что вам предстоит выплатить за год. Если ваши оборотные активы превышают ваши текущие обязательства, у вас не должно быть проблем с ликвидностью.

Коэффициент текущей ликвидности для компании Wingate: 2817 тыс. : 2372 тыс. = 1,2.

Коэффициент срочной ликвидности не включает товарно-материальные запасы в оборотные активы на том основании, что товары, возможно, трудно сбыть. Все прочие активы (дебиторская задолженность и денежные средства) считаются «легко реализуемыми».

Отчет о движении денежных средств

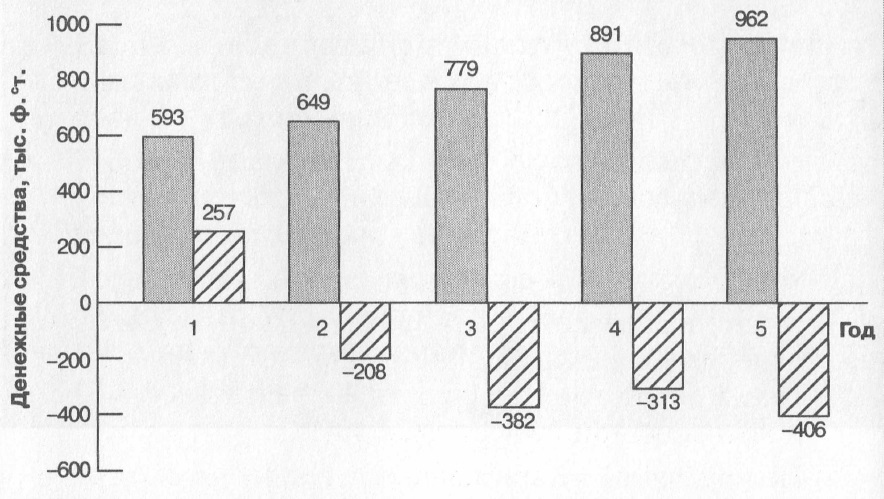

Из отчета Wingate о движении денежных средств (см. рис. 10) можно составить совершенно четкое представление о том, откуда поступают деньги и на что они идут.

- Первый раздел показывает, какие деньги создает операционная деятельность до вычета любых инвестиций в основные фонды. Внешне дела обстоят вроде бы неплохо: на пятом году операционная деятельность принесла почти миллион фунтов стерлингов.

- Под рубрикой «Капитальные затраты» можно найти расходы на основные фонды. У Wingate они намного больше денежных средств, созданных операционной деятельностью.

Следующая диаграмма иллюстрирует движение денежных средств, генерированных основной деятельностью Wingate на протяжении последних пяти лет. Затушеванные колонки показывают денежные средства до вычета сумм, потраченных на новые основные фонды, заштрихованные — денежные средства, остающиеся после расходов на основные фонды.

Рис. 31. Движение денежных средств, генерированных основной деятельностью компании Wingate

Как видите, чистая величина движения денежных средств постоянно оказывается отрицательной, и никаких признаков изменения этого положения нет. Я склонен ожидать, что если не будут приняты какие-то радикальные меры, то в Wingate разразится кризис, вызванный нехваткой денежных средств.

Глава 11. Оценка стоимости компаний

Балансовая, или бухгалтерская, стоимость — это стоимость, по которой какая-то единица внесена в баланс (т.е. в бухгалтерские книги). Нам известно, что балансовая стоимость акций компании — это собственный капитал, т.е. разность между стоимостью активов и обязательств. На конец пятого года величина собственного капитала Wingate (включая дивиденды к выплате) и, таким образом, балансовая стоимость акций компании составляла 2925 тыс. ф.ст. Wingate разместила 1 млн акций, каждая из которых дает равные права на чистые активы, так что балансовая стоимость одной акции: 2925тыс. ф.ст. : 1 млн акций = 2,93 ф. ст. за акцию.

Некоторые компании стоят меньше своей балансовой стоимости, но большинство – больше. Это может происходить потому, что рыночная стоимость одного из активов компании намного выше его балансовой стоимости. Самыми распространенными примерами являются земля и здания. Если бы вы знали, что у компании есть актив, рыночная стоимость которого значительно превышает балансовую, вы, возможно, были бы готовы заплатить за эту компанию цену выше ее балансовой стоимости, с тем чтобы распродать ее активы и положить в карман изрядный куш.

Однако в общем люди не инвестируют в компании, для того чтобы ликвидировать их. Они инвестируют в компании, потому что полагают: компании обеспечат неплохую доходность инвестиций. Если люди могут заплатить за акции больше их балансовой стоимости и при этом получить хорошую прибыль на свои деньги, то в таком поведении есть несомненный смысл.

Для оценки компаний используют много разных методов. К сожалению, поскольку стоимость компаний зависит от будущих событий, ни один из них нельзя считать совершенным.

Коэффициент цена/прибыль (Ц/П) = цена акции / прибыль на акцию. Если вы готовы купить акцию Wingate за 500 пенсов, то коэффициент цена/прибыль составит: 500 / 42,2 (см. рис. 9) = 11,8.

Коэффициент цена/прибыль показывает число лет, за которые компания заработает прибыль, достаточную для того чтобы инвестор смог вернуть свои деньги. Итак, нужно 11,8 лет получать доход в размере 42,2 пенса на акцию Wingate, чтобы вернуть вложенные 500 пенсов за акцию.

Глава 12. Уловки ремесла

Многие зарегистрированные на биржах компании прибегают к различным уловкам, лишь бы хорошо выглядеть в глазах аналитиков и инвесторов. Хотя правила ведения бухгалтерского учета существенно ужесточены, тем не менее они по-прежнему оставляют свободу для маневра, особенно если директора компании не хотят рассказывать, как обстоят дела в действительности.

Ключевым показателем, которым люди пользуются при оценке компаний, остается прибыль на акцию. Поэтому «творческая» бухгалтерия ориентирована в основном на манипулирование этим показателем. Но… создать прибыль невозможно; ее можно лишь перегнать из одного отчетного периода в другой.

Одна из основных уловок – капитализация расходов. Допустим вы понесли расход, и должны кредитовать счет Денежные средства и дебетовать Нераспределенную прибыль. Вместо последнего вы повышаете стоимость основных фондов. В последующие годы по мере амортизации это проявится в уменьшении нераспределенной прибыли.

Уловка. Вы поставляете крупные партии товаров клиентам до конца года, договорившись с ними, что они могут вернуть любые товары, которые им не удастся продать своим клиентам. У них нет причин не идти вам навстречу, особенно если вы сказали им, что они не обязаны платить за какой-либо товар, прежде чем его продадут. Часть товаров в следующем году неизбежным образом будет возвращена без оплаты.

Уловка. Поставка не сделана до конца года, но договоры оформлены задним числом, так что поставка кажется выполненной.

Уловка. Существуют два основных вида оборотных капитальных активов: дебиторская задолженность и товарно-материальные запасы. Почти всегда необходимо делать резервирование под эти активы, поскольку наверняка найдется какой-нибудь покупатель, неспособный расплатиться с вами, и всегда есть запасы, которые разворовывают либо которые плохо продаются, теряются или устаревают. Это резервирование оборачивается дополнительными расходами — сокращение активов ведет к уменьшению нераспределенной прибыли. Если занизить резервы, то и издержки в годовом ОПУ будут меньше.

Читая годовые отчеты компании, спрашивайте себя, действительно ли вы понимаете то, что читаете. Времена, когда компании просто производили товары и продавали их, прошли. Теперь мы сталкиваемся с разнообразными «моделями бизнеса», как их называют банкиры. Величайший инвестор нашего времени Уоррен Баффетт стал мультимиллиардером, инвестируя средства в простые, понятные ему предприятия и избегая инвестиций в новые технологии и новые «модели».

Следите за рентабельностью используемого капитала (ROCE) и денежными потоками. Раздуть денежные средства в такой мере, как это делают с прибылями, нельзя. В ОДДС легче отделить характеристики движения денежных средств от структуры финансирования.

[1] По большому счету акционерный капитал вы тоже должны вернуть… акционерам. – Прим. Багузина.