Майкл Мобуссин, главный специалист по инвестированию Credit Suisse и адъюнкт-профессор школы бизнеса Колумбийского университета, признанный специалист в сфере поведенческих финансов, подходит к фондовому рынку как к сложной адаптивной системе. С одной стороны, он дает практические советы о том, как вести долгосрочное инвестирование, оценивать потенциал компаний, поддерживать дисциплину инвестора, справляться со стрессом и не поддаваться стадному поведению. С другой, предлагает увлекательную игру с необычными идеями. Книга будет полезна не только специалистам в области финансов, но и менеджерам более широкого профиля. Она доставит интеллектуальное удовольствие, подарит классную идею, укажет путь к самосовершенствованию.

Майкл Мобуссин. Больше, чем вы знаете. Необычный взгляд на мир финансов. – М.: Альпина Паблишер, 2018. – 380 с.

Скачать краткое содержание в формате Word или pdf (конспект составляет около 7% от объема книги)

Купить книгу в издательстве Альпина Паблишер, цифровую книгу в ЛитРес, бумажную книгу в Ozon

Введение

Главная идея книги – подходить к решению проблем в комплексе. К сожалению, в реальности многие из нас обладают достаточно узким диапазоном знаний. Между тем я пришел к пониманию, что познавательная разносторонность совершенно необходима для решения сложных проблем. На мое представление о разносторонности мышления особенно сильно повлияли два источника. Во-первых, подход к инвестированию на основе ментальных моделей, горячо пропагандируемый Чарли Мангером из Berkshire Hathaway. Во-вторых, Институт Санта-Фе (SFI) — исследовательская организация из Нью-Мексико (США), приверженная принципу междисциплинарного сотрудничества при разработках в области естественных и социальных наук.

Наиболее сильное влияние на меня оказала концепция фондового рынка как сложной адаптивной системы. Принятие этой ментальной модели заставило меня пересмотреть и поставить под вопрос практически все, что я знал до сих пор в сфере финансовой науки: рациональность агентов, колоколообразное распределение изменений цен, понятия риска и вознаграждения. Я считаю, что матрица сложной адаптивной системы не только дает нам лучшее интуитивное понимание рынков, но и более созвучна имеющимся фактическим данным.

Часть I. Философия инвестирования

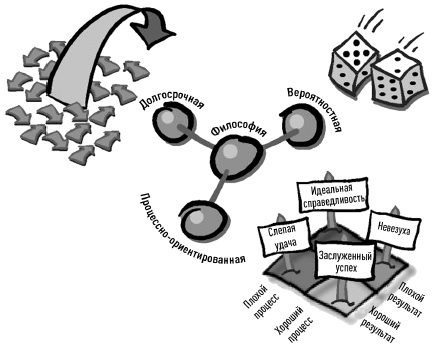

Все качественные подходы к инвестированию объединяет ряд общих моментов. (1) В любой вероятностной среде — будь то инвестирование, скачки или азартные игры — лучше сосредоточиться на процессе принятия решений, а не на краткосрочных результатах. (2) Важна долгосрочная перспектива. Дело в том, что в вероятностной системе невозможно судить о результатах на краткосрочных интервалах, поскольку в ней слишком много случайностей. (3) Важность усвоения вероятностного подхода. Психология говорит нам, что в модуле вероятностного мышления, входящем в состав нашего ментального обеспечения, возникает очень много ложных сигналов. Мы видим закономерности там, где их нет, и не в состоянии увидеть всего диапазона возможных результатов. Наша оценка вероятности зависит от того, как нам преподнесена информация. Качественная философия инвестирования помогает частично залатать эти прорехи, повышая наши шансы на долгосрочный успех.

Рис. 1. Ингредиенты философии инвестирования

Глава 1. Процесс и результат в инвестировании

Отдельные решения, даже если они плохо продуманы, могут оказаться успешными, и даже хорошо продуманные решения могут оказаться неудачными, потому что нельзя сбрасывать со счетов возможность неудачи. Но с течением времени более продуманный процесс принятия решений в целом приведет к лучшим результатам, и, чтобы улучшить этот процесс, необходимо оценивать решения скорее на основе того, как они были приняты, чем на основе результата.

Роберт Рубин. Напутственное обращение к выпускникам Гарварда, 2001 г.

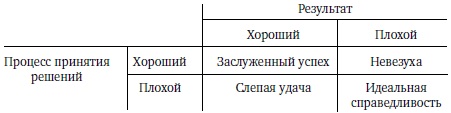

Джей Руссо и Пол Шумейкер проиллюстрировали концепцию «процесс против результата» (рис. 2). Инвестиционный процесс имеет четкую цель: найти и использовать несоответствие между ценой акций компании и их ожидаемой ценностью. Последняя представляет собой средневзвешенное всех возможных исходов и рассчитывается умножением вознаграждения (т.е. цены акции) при данном исходе на вероятность достижения этого исхода.

Рис. 2. Процесс против результата

При грамотном инвестиционном процессе учитываются как вероятность, так и величина выигрыша и внимательно отслеживается, где их согласованность — это показывается рыночной ценой — может нарушаться. Несмотря на то что ряд важных особенностей отличает инвестирование, скажем, от игры в казино или на скачках, основная идея одинакова: вы хотите, чтобы положительная ожидаемая ценность акций оказалась в вашу пользу.

Инвестиционная индустрия имеет дело преимущественно с неопределенностью. А игорный бизнес имеет дело в основном с риском. И при неопределенности, и при риске результаты неизвестны. Но при неопределенности мы не знаем, как распределятся результаты, а при риске нам хорошо известно, как выглядит это распределение.

Здесь возникает такая поведенческая проблема, как чрезмерная самоуверенность. Исследования показывают, что люди часто бывают чересчур уверены в своих способностях и прогнозах. В результате они склонны прогнозировать возможные результаты в очень узком диапазоне.

При размещении капитала управляющие портфелями должны принимать во внимание тот факт, что непредвиденные события все-таки происходят. Решения должны быть основаны на взвешивании вероятностей. Мы любим оказываться правыми, поэтому часто делаем выбор в пользу событий с высокой вероятностью. Однако, акцент на вероятности разумен лишь в том случае, когда исходы симметричны. Вопреки неопределенности нужно действовать. Руссо и Шумейкер отмечают расхожее заблуждение, будто большее количество информации позволяет нам точнее спрогнозировать будущее и улучшить принятие решений.

Решения нужно оценивать на основе не только результатов, но и способа их принятия. Хороший процесс — тот, в котором цена тщательно рассматривается относительно ожидаемой ценности. При этом качественная обратная связь и непрерывное обучение позволяют инвесторам улучшить процесс принятия своих решений.

Под воздействием стимулов и систем оценки результативности инвестиционное сообщество переоценивает важность результатов и недооценивает важность процесса (это верно для менеджмента в целом). Речь не о том, что результаты не имеют значения. Как раз наоборот. Однако подход, когда решения оцениваются исключительно на основе результатов, может быть серьезным сдерживающим фактором при необходимости рисковать для принятия правильного решения. Проще говоря, способ оценки решений влияет на способ их принятия.

Глава 3. Частота против математического ожидаемого выигрыша

В 1979 г. Даниэль Канеман и Амос Тверски сформулировали теорию перспективы, чтобы объяснить выявленные ими модели экономического поведения, не соответствующие рациональному принятию решений. Один из главных выводов этой теории заключается в том, что люди более склонны к риску, чтобы избежать потерь, чем они склонны к риску, чтобы получить прибыль, о каких бы суммах ни шла речь. В свете этой особенности человеческой психики люди чувствуют себя гораздо счастливее, когда они часто оказываются правы. Но доходность портфеля определяется не процентом растущих акций, а положительным изменением его стоимости в долларовом выражении.

В своей провокационной книге Одураченные случайностью Нассим Талеб рассказывает историю, которая красиво внедряет в сознание важность концепции ожидаемой ценности. Как-то на встрече с другими трейдерами один из коллег спросил у Талеба его мнение о рынке. Талеб дал ответ в терминах ожидаемой ценности (рис. 3).

Рис. 3. Частота против величины выигрыша

Наиболее вероятный исход — рост рынка. Но ожидаемая ценность является отрицательной, потому что результаты асимметричны. Инвесторы всегда должны учитывать не только частоту, но и ожидаемую ценность выигрыша. Наверное, самое важное с практической точки зрения следствие, вытекающее из теории перспективы, заключается в том, что инвесторы склонны продавать прибыльные акции слишком рано (удовлетворяя свое желание быть правыми) и держат убыточные акции слишком долго (в надежде, что те начнут расти, и не придется терпеть убыток).

Глава 5. Риск, неопределенность и прогнозирование в инвестировании

Практическое различие… между категориями риска и неопределенности… состоит в том, что при риске распределение исходов в группе случаев известно, тогда как при неопределенности это не так. по той причине, что ситуация, с которой приходится иметь дело, в высшей степени уникальна.

Фрэнк Найт. Риск, неопределенность и прибыль

Наши знания об устройстве общества или природы блуждают в тумане неопределенности. Большинство бед проистекает из веры в определенность.

Кеннет Эрроу. Я вижу птицу по полету

Найт говорит, что в основе риска лежит объективная вероятность, а в основе неопределенности — субъективная. В книге Понимать риск Герд Гигеренцер предлагает три метода оценки вероятностей. Степени убеждения отражают субъективные вероятности и представляют собой наиболее «вольный» способ перевода неопределенности в вероятность. Вероятности на основе предрасположенности отражают свойства объекта или системы. Например, если игральная кость симметрична и сбалансированна, выпадение каждого числа имеет вероятность один к шести. Вероятности могут оцениваться по частоте появления, т.е., на основе большого количества наблюдений в соответствующей референтной группе.

Доходность фондового рынка часто прогнозируют на основе степеней убеждения. При этом, вероятностная оценка значительно искажается недавним опытом. Ведь степени убеждения насыщены эмоциями.

Большинство финансовых моделей предполагает, что изменения цены подчиняются нормальному распределению. Но это не так. Изменения цены акций распределяются с высоким эксцессом — среднее значение выше, а хвосты толще, чем при нормальном распределении. Питер Бернстайн как-то заметил, что «фундаментальный закон инвестирования — неопределенность будущего».

Глава 6. Эксперты и рынки

Есть области, где эксперты однозначно и неизменно справляются лучше, чем обычные люди: только представьте, что вы играете в шахматы с гроссмейстером, сражаетесь с обладателем Большого шлема на центральном корте Уимблдона или проводите операцию на головном мозге. Но в других областях от экспертов пользы гораздо меньше, и их мнения обычно уступают в точности коллективным суждениям. Кроме того, в одних областях эксперты склонны соглашаться друг с другом (например, в прогнозировании погоды), тогда как в других зачастую выражают диаметрально противоположные мнения.

Несмотря на то что тысячи часов целенаправленной практики позволяют экспертам приобрести многочисленные знания в своей области, иногда это ведет к снижению когнитивной гибкости. Объяснить такое положение дел помогают две концепции. Первая — так называемая функциональная фиксированность, когда мы привыкаем использовать предмет или думать о чем-либо определенным образом и затрудняемся предложить новое применение или новый взгляд на вещи.

Вторая психологическая концепция — склонность к упрощению — говорит о том, что мы склонны рассматривать нелинейные сложные системы как линейные простые системы. Отсюда вытекает распространенная ошибка — оценка системы на основе качественных признаков без учета обстоятельств. Особенно страдают от склонности к упрощению экономисты, которые пытаются моделировать и прогнозировать сложные системы при помощи инструментов и аналогий, взятых из более простых равновесных систем.

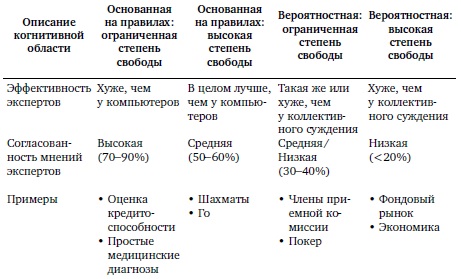

Рис. 4. Зависимость эффективности экспертов от типа проблемы

Глава 9. Оценка менеджмента и инвестиционный процесс

Важна ли оценка менеджмента в инвестиционном процессе? В краткосрочных интервалах цены акций реагируют на конкретные события и причуды рынка. Однако в долгосрочной перспективе действия и решения руководства накладывают глубокий отпечаток на результаты деятельности компании и, следовательно, влияют на цену ее акций.

Я выделяю три ключевые характеристики топ-менеджера, которые, взятые вместе, могут служить разумными критериями для оценки лидерских качеств: стремление учиться, умение учить и самосознание.

Согласование стимулов на всех уровнях компании с соответствующими факторами стоимости является ключевым условием для согласования интересов топ-менеджеров компании и ее собственников.

Все дороги в оценке менеджмента ведут к размещению капитала, т.е., распределению ресурсов компании с целью генерировать долгосрочную доходность выше стоимости капитала. Особого рассмотрения заслуживает деятельность по слияниям и поглощениям. Многочисленные исследования в этой области приходят к одинаковому выводу: большинство поглощений снижают стоимость для покупателя.

Возврат к среднему: все высокодоходные компании рано или поздно умирают (великие менеджеры делают так, что их компании умирают как можно позже). Активная деятельность по слияниям и поглощениям практически всегда означает, что доходность компании тяготеет к стоимости капитала. Вот что говорит об этом Уоррен Баффетт: «Руководители большинства компаний не умеют распределять капитал. И это неудивительно. Большинство из них попали в кресло босса, отличившись в других областях, — таких как маркетинг, производство, инжиниринг, административная деятельность. В результате корпоративная Америка во множестве страдает от неграмотного распределения капитала. Недаром мы так часто слышим о «реструктуризации».

Часть II. Психология инвестирования

При инвестировании недостаточно иметь собственное мнение; необходимо учитывать мнения других участников рынка. Неоклассическая экономическая теория любит рассматривать людей как дедуктивные машины, обладающие способностью переходить от общих положений к частным выводам. Проблема в том, что у нас не хватает вычислительной мощности для дедуктивного мышления. Люди прекрасно находят закономерности — они настолько преуспевают в этом, что зачастую видят закономерности там, где их нет. Инвестирование — это интерактивная, вероятностная и насыщенная помехами среда. Вот почему успешный инвестор должен быть в том числе и хорошим психологом.

Глава 11. Психологические наживки

Роберт Чалдини изучает специфическую форму поведенческой изменчивости: уступчивость по отношению к просьбе. Чалдини утверждает, что склонности человеческого поведения заставляют людей положительно реагировать на просьбы. Я считаю, что эти склонности глубоко укоренились в человеческом сознании в ходе эволюции, поскольку следование им способствовало успешному продолжению рода. Вот эти склонности: к взаимному обмену, последовательности, социальному доказательству, авторитету, благорасположению, дефициту.

Для инвесторов особенно актуальны следующие стереотипы Чалдини: обязательность и последовательность, социальное доказательство и дефицит. Если инвестор занял позицию по какой-либо акции или рекомендовал ее публично, он будет чувствовать необходимость придерживаться своего мнения. С этим психологическим стереотипом связана так называемая «ловушка подтверждения»: после принятия решения человек подсознательно становится более открытым к информации, подтверждающей его точку зрения, и игнорирует или не замечает того, что ей противоречит.

Есть полезный прием, позволяющий уменьшить негативный эффект подобной последовательности, — рассматривать все с точки зрения диапазона возможных исходов с соответствующими вероятностями, а не как серию единичных исходов. Изначальное признание множества разных сценариев обеспечивает психологическую защиту на тот случай, если вы сочтете необходимым изменить свою точку зрения.

Глава 12. Эмоции и интуиция в принятии решений

Люди судят о каком-либо виде деятельности или технологии на основе не только своих размышлений, но и чувств. Если дело им нравится, они склонны оценивать риски как низкие, а вознаграждение как высокое; если же не нравится, склоняются к противоположному мнению — высокие риски и низкое вознаграждение. При такой модели сначала возникают эмоции и определяют суждение о рисках и вознаграждении.

Словик, Финукейн, Питерс и Макгрегор. Анализ и восприятие рисков

Известный невролог Антонио Дамасио столкнулся с пациентом, у которого сохранились все способности к разумному поведению (внимание, память, логика), однако повреждение мозга лишило человека способности испытывать чувства. В результате он лишился и способности принимать решения в повседневной жизни. Дамасио увидел взаимосвязь: нарушенная эмоциональная реакция и нарушенный процесс принятия решений идут рука об руку.

В книге Думай медленно… решай быстро лауреат Нобелевской премии Даниэль Канеман описывает две системы принятия решений4. Система № 1, опытно-эмоциональная, — «быстрая, автоматическая, не требующая усилий, ассоциативная и с трудом поддающаяся контролю и изменению». Система № 2, аналитическая, — «более медленная, сериальная, требующая усилий и сознательно контролируемая».

По Канеману интуиция — это суждение, основанное на впечатлении. С точки зрения инвестора ключевое значение имеют следующие два вопроса: что влияет на наши впечатления? И как эти впечатления влияют на восприятие риска и вознаграждения? Когда инвесторам нравится инвестиционная возможность, они склонны оценивать риски как низкие, а вознаграждение как высокое; если же инвестиция им не нравится, склоняются к противоположному мнению — высокие риски и низкое вознаграждение, вне зависимости от объективных вероятностей. Успешные инвесторы не подвержены эмоциям.

Глава 13. Роль подражания на рынках

Подражание оказывает сильное влияние и на людей. Мода, повальные увлечения и традиции — все это результат подражания. И поскольку в своей основе инвестирование является социальной деятельностью, есть все основания считать, что подражание играет важнейшую роль и на рынках. Подражание часто имеет под собой разумную основу:

- Асимметричность информации. Подражание может оказаться весьма полезным, когда другие инвесторы знают о данной инвестиционной возможности больше, чем вы.

- Агентские издержки.

- Преимущества конформизма. Как сказал Кейнс: «Мирская мудрость учит, что для поддержания репутации лучше терпеть неудачи на проторенных путях, чем преуспевать на непроторенных».

Однако иногда стремление к подражанию может приводить к нежелательным результатам. Стадное поведение имеет место всегда, когда позитивная ответная реакция начинает доминировать над негативной. А поскольку для хорошего функционирования рынкам требуется равновесие между позитивной и негативной обратными реакциями, такой дисбаланс ведет к неэффективности рынка.

Судя по частоте пузырей и обвалов на фондовых рынках, можно сделать твердый вывод о том, что между ценой и стоимостью на рынках существует постоянное расхождение. Знаменитое высказывание Чарльза Маккея, сделанное им более 150 лет назад, напоминает нам о том, что проблема стадного поведения вековая: «Люди сходят с ума толпами, а возвращаются к здравому рассудку медленно и по одному».

Глава 14. Будьте осторожны с поведенческими финансами

Согласно классической экономической теории, все люди имеют одинаковые предпочтения, хорошо осведомлены обо всех альтернативах и понимают последствия своих решений. Короче говоря, ведут себя рационально. Разумеется, никто не верит в такую идиллию.

Обширные эмпирические исследования и многочисленные факты свидетельствуют о том, что люди далеко не рациональны в своем экономическом поведении. Это несоответствие между теорией и практикой привело к рождению относительно новой науки — поведенческих финансов. Специалисты по поведенческим финансам пытаются преодолеть разрыв между классической экономикой и психологией, чтобы объяснить, как и почему люди и рынки делают то, что они делают.

Несмотря на это, рынки могут быть рациональными, даже если инвесторы нерациональны на индивидуальном уровне. Достаточное разнообразие инвесторов обеспечивает эффективность ценообразования. Когда такое разнообразие теряется, рынки становятся нестабильными и подверженными неэффективности.

Глава 15. Долгосрочные ожидания и самообман

После того как событие наступило, оно кажется нам гораздо более предсказуемым, чем казалось до того. Исследования этого феномена, известного как синдром суждения задним числом, показывают, что люди плохо помнят о том, насколько неопределенной и непредсказуемой казалась им ситуация, прежде чем они узнали о результатах.

Суждение задним числом препятствует качественной обратной связи — объективному анализу того, как и почему мы приняли конкретное решение. В качестве противоядия этому синдрому можно вести заметки, записывая свои предположения и доводы на момент принятия решения. Эти заметки станут ценным источником объективной обратной связи и помогут вам улучшить принятие решений в будущем.

Глава 16. Натуралистическое принятие решений в инвестировании

Исследователей с давних пор интересовало, как люди принимают решения. Классическая модель принятия решений, созданная Даниэлем Бернулли более двух с половиной веков назад, по-прежнему считается нормативной во многих экономических теориях. Но она далека от реальности. В 1950-х гг. экономист Хёрб Саймон привел весомый аргумент против классической теории, отметив, что требования к информации в этой теории намного превосходят познавательные способности людей. Человеческая рациональность ограниченна. В результате люди принимают решения не из расчета оптимальных исходов, а ориентируясь на то, что «достаточно хорошо». Саймон утверждает, что люди не стремятся получить максимум, а довольствуются тем, что есть.

Часть III. Инновации и конкурентная стратегия

Глава 18. Почему инновации неизбежны

Инновации – это рекомбинация идей. Инвесторы должны ценить инновационный процесс по двум причинам. Во-первых, наш общий уровень материального благосостояния в значительной степени зависит от инноваций. Во-вторых, инновации лежат в основе созидательного разрушения — процесса, посредством которого новые технологии и компании заменяют другие. Ускорение темпов внедрения инноваций принесет компаниям еще больше успехов и неудач.

Если бы вы прошлись по предприятиям U. S. Steel 100 лет назад, то увидели бы, что большинство сотрудников выполняют инструкции — перевозят руду, обеспечивают работу доменных печей, выплавляют сталь и т.д. — и лишь небольшая горстка работает над созданием новых инструкций (знаний). Теперь пройдитесь по современной фармацевтической компании, такой как Merck, и вы увидите, насколько сместились акценты.

Тот факт, что инструкции, формирующие сегодняшний мир, играют центральную роль в создании благосостояния, имеет ряд важных следствий. Первое касается разницы между тем, что экономисты называют конкурентными и неконкурентными благами. Конкурентные блага предполагают, что потребление такого блага одним потребителем уменьшает его количество, доступное для других. Примеры: машина, ручка, рубашка. Напротив, потребление одним человеком неконкурентного блага не снижает его доступности для других. Пример — программное обеспечение. Компания может широко распространить свое программное обеспечение. Но поскольку увеличение использования этого блага не требует дополнительных дефицитных ресурсов, то более широкое распространение может привести к большему росту.

Для компаний, которые в значительной степени опираются на природные ресурсы, издержки, связанные с дефицитом ресурсов, приводят к отрицательному эффекту масштаба и, таким образом, ограничивают размеры и рост. Компании, которые преимущественно создают знания, не сталкиваются с такими барьерами.

Для того чтобы инновации продолжали набирать обороты, требуется наличие трех связанных между собой драйверов — научного прогресса, наращивания емкости хранения информации и вычислительной мощности, согласно закону Мура.

Глава 22. Как уравновесить долгосрочное с краткосрочным

Одна из характеристик сложных систем — большое разнообразие возможных исходов при наличии простых правил. Кэти Эйзенхардт и Дон Салл называют такой подход «стратегией в виде свода простых правил». Они утверждают, что компании, особенно на динамичных рынках, не должны разрабатывать сложные стратегии, вместо этого им следует сформулировать и неукоснительно придерживаться «нескольких четких правил, которые задают направление, не ограничивая его жесткими рамками». Эйзенхардт и Салл предлагают пять типов правил:

- Практические правила (инструкции) определяют ключевые характеристики деятельности компаний — «Что делает нашу работу уникальной?».

- Правила ограничений служат руководством для менеджеров при оценке и отборе возможностей в допустимых границах и вне их.

- Правила приоритетов помогают менеджерам ранжировать возможности, принятые в качестве целей.

- Правила сроков синхронизируют действия менеджеров с открывающимися возможностями в различных подразделениях компании.

- Правила выхода помогают менеджерам принимать решения об отказе от использования устаревших возможностей.

Эйзенхардт и Салл утверждают, что оптимальное число правил — от двух до семи и что молодые компании обычно имеют слишком мало правил, а зрелые компании, наоборот, слишком много.

Глава 24. Использовать средние показатели цены/прибыли — глупо

В большинстве компаний нематериальные активы… превосходят материальные активы с точки зрения их стоимости и вклада в экономический рост, однако в финансовой отчетности они традиционно относятся на расходы и, таким образом, не отражаются в балансе компаний. Подобный асимметричный подход, предусматривающий капитализацию (признание активами) инвестиций, имеющих физическое или финансовое воплощение, и отнесение нематериальных активов на расходы, ведет к искажению и недостаточно полному отражению в отчетности результатов деятельности и стоимости компании.

Барух Лев. Нематериальные активы (см. также Интеллектуальный капитал: наличие, структура и оценка)

Очень сложно управлять системой, когда лежащие в ее основе данные постоянно меняются. Нельзя делать выводы о настоящем на основе средних исторических показателей, потому что они не соответствуют сегодняшним средним показателям. Инвесторы не должны полагаться на прошлые показатели цены/прибыли для понимания сегодняшнего рынка.

Нестационарность — ключевое понятие в любом анализе временных рядов; особое значение она имеет в таких областях, как климатология и финансы. Суть заключается в следующем: для того чтобы средние показатели были сопоставимыми в динамике по времени, статистические свойства совокупности должны быть одинаковыми, или стационарными. Если с течением времени свойства совокупности меняются, данные являются нестационарными. А при нестационарных данных применение прошлых статистических показателей к сегодняшней совокупности может привести к ошибочным выводам.

Компании с преобладанием нематериальных активов имеют меньше активов в своем балансе, поэтому обычно показывают более высокую рентабельность капитала, и более высокие коэффициенты цены/прибыли.

Глава 26. Сотрудничество и конкуренция через призму теории игр

Теория игр предлагает нам одну простую, но очень мощную модель, называемую «дилеммой заключенного» (подробнее см. Авинаш Диксит, Барри Нейлбафф. Теория игр). В бизнесе взаимодействие — не одноразовое, а повторяющееся явление. Иначе говоря, компании разыгрывают ситуацию с «дилеммой заключенного» не один раз, а повторяют ее снова и снова. В этом случае вероятность возникновения сотрудничества гораздо выше, потому что компании «учатся» работать друг с другом.

В 1980-х гг. политолог Роберт Аксельрод провел турнир среди компьютерных программ, чтобы определить, какая стратегия будет наиболее эффективной в повторяющейся «дилемме заключенного» (каждая игра состояла из 200 ходов). Выиграла стратегия «око за око», когда игрок начинает с сотрудничества и затем выбирает следующий ход в зависимости от предыдущего хода другого игрока, предоставляя прямую отрицательную связь в случае предательства. «Око за око» лучше всех показала себя на старте, четко реагировала отказом на предательство и проявила готовность к прощению.

В мире бизнеса нацеленное на сотрудничество поведение терпит неудачу или вообще не возникает по ряду причин. Важный фактор — качество сигналов. Иногда компании пытаются сигнализировать о своих намерениях конкурентам, но эти сигналы либо бывают слишком неясными, либо неправильно интерпретируются. Другой важный фактор — корпоративная память. Даже если две компании с цикличным бизнесом постоянно конкурируют друг с другом, их руководители, принимая решение о расширении мощностей на пике цикла, могут рассматривать ситуацию как единичную «дилемму заключенного», потому что очень часто они мыслят в узком временном коридоре (как в отношении прошлого, так и в отношении будущего).

Часть IV. Наука и теория сложности

Глава 28. Как наладить успешное инвестирование

Ведущие мыслители во многих областях — не только в инвестировании — опираются на широкое разнообразие информации. В сложных системах группа индивидов часто решает проблему лучше, чем средний индивид — даже эксперт. Это означает, что фондовый рынок, вероятно, будет умнее большинства индивидуальных агентов на протяжении большей части времени — предположение, которое подтверждается эмпирическими фактами.

Похожей точки зрения придерживается и психолог Дональд Кэмпбелл, который утверждает, что в основе творческого мышления лежит алгоритм «слепая вариация — селективный отбор». Другими словами, творческие личности рассматривают широкое многообразие идей и отбирают из них те, которые помогают выполнению поставленных задач.

Глава 29. Мудрость и безумства толпы

В последние годы наблюдается всплеск популярности так называемых рынков предсказаний, где люди делают ставки на исходы определенных событий и зарабатывают или теряют деньги в зависимости от того, оказались они правы или нет. Рынки предсказаний проявляют высокую точность прогнозов, и их успех опирается на распределенный коллективный разум. Самый известный рынок предсказаний, где можно торговать политическими прогнозами, — Iowa Electronic Markets (IEM), созданный в 1988 г. На IEM можно делать ставки, например, на то, сколько процентов голосов наберет каждый кандидат на выборах. Успехи рынка поражают: на четырех выборах президента США рыночная цена, сложившаяся на IEM, в трех случаях из четырех точнее предсказывала итоговый расклад голосов, чем почти 600 опросов общественного мнения.

Фондовые рынки имеют много общего с рынками предсказаний, но есть и различия между ними. Рынки предсказаний в отличии от фондовых имеют конечность временных горизонтов и определенность исходов. Такая конкретность эффективно ограничивает спекулятивное подражательное поведение. Другими словами, стратегии торговли на импульсах здесь не работают. Кроме того, на фондовых рынках доходность акций может влиять на фундаментальные перспективы компании. На рынках предсказаний исход и рынок не зависят друг от друга.

Значение распределенного интеллекта будет расти по мере того, как мы будем создавать все более дешевые и эффективные способы, позволяющие использовать мудрость коллектива. Вместе с тем, фондовый рынок эффективно устанавливает цены акций только при условии достаточной разнородности инвесторов. Но когда такая разнородность нарушается и ошибки инвесторов перестают быть независимыми, рынки становятся подвержены эксцессам. Несмотря на эпизодические эксцессы, рынки хорошо адаптируются к изменениям. Сила рынка — результат объединения локальной информации. Вот почему так трудно переиграть хорошо функционирующие рынки.

Глава 31. Толстые хвосты и инвестирование

Инвесторы должны видеть различия между опытом и оценкой риска. Опыт смотрит в прошлое и оценивает вероятность будущих исходов на основе прошлых событий. В отличие от этого оценка подверженности риску имеет дело с вероятностью — и потенциальным риском — события, которое могло не происходить в прошлом. Однако традиционная финансовая теория плохо справляется с объяснением и прогнозированием экстремальных событий. Ее сторонники исходят из предположения о том, что движение цены акций является случайным, подобно броуновскому движению.

Ставя удобство моделирования выше эмпирических результатов, традиционная финансовая теория рассматривает изменения цены как независимые, идентично распределенные случайные переменные и в целом исходит из того, что доходность удовлетворяет нормальному распределению. У указанных предположений есть безусловный плюс: инвесторы могут использовать несложные вероятностные расчеты для определения среднего значения и дисперсии, что позволяет им предсказывать возможные процентные изменения цен со статистической точностью. Хорошая новость заключается в том, что эти предположения справедливы большую часть времени. Но есть и плохая новость, которую так точно выразил физик Филип Андерсон: миром часто правят «толстые хвосты» распределения (его однофамилец Крис Андерсон написал замечательную книгу Длинный хвост. Эффективная модель бизнеса в Интернете).

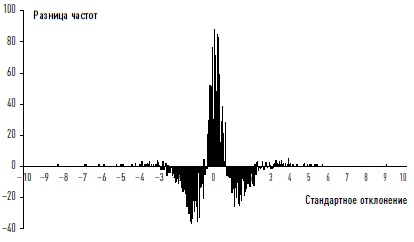

Нормальное распределение — краеугольный камень в финансовой науке, включая модели случайных блужданий, ценообразования на финансовые активы, оценки инвестиционных рисков (VaR- модели) и модель Блэка-Шоулза. Однако, исследования показывают, что изменения цен акций не соответствуют нормальному распределению. Рис. 5 наглядно иллюстрирует разницу между фактической доходностью и нормальным распределением:

- небольшие изменения появляются чаще, чем предсказывает нормальное распределение;

- изменений средней величины происходит меньше, чем подразумевает модель (примерно от 0,5 до двух стандартных отклонений);

- хвосты распределения толще, чем предполагается стандартной моделью. Это говорит о том, что значительные изменения происходят чаще, чем ожидается.

Рис. 5. Разница частот: нормальное распределение и фактическая дневная доходность, январь 1978 — март 2007 г.

Например, во время обвала фондового рынка в октябре 1987 г. индекс S&P 500 рухнул более чем на 20% – изменение, соответствующее 20 стандартным отклонениям от среднего.

Модель «много малых и немного крупных событий» характерна не только для цены активов. На самом деле это признак сложных самоорганизующихся систем. Самоорганизация является результатом взаимодействия между индивидуальными агентами (в данном случае инвесторами) и не требует централизованного управления. По достижении системой некоего критического состояния даже небольшие воздействия могут приводить к масштабным изменениям. Самоорганизация характерна для самых разных систем — от землетрясений и вымирания видов до транспортных пробок.

С чем связаны эти эпизодические выбросы? Я думаю, с исчезновением разнообразия. Когда инвесторы начинают действовать одинаково, рынки становятся неустойчивыми.

Глава 32. Два урока санкт-петербургского парадокса

Предположим, некто подбрасывает безукоризненную монету. Если она упадет кверху орлом, вы получаете $2 и игра заканчивается. Если же решкой, монету бросают снова. Если при втором броске выпадет орел, вы получаете $4, если решка — игра продолжается. Для каждого следующего круга приз за орла удваивается (то есть $2, $4, $8, $16 и т. д.), и вы переходите на следующий круг, пока не выпадет орел. Сколько бы вы заплатили за право сыграть в такую игру?

Даниил Бернулли, выходец из семьи выдающихся математиков, представил эту проблему перед Императорской академией наук в 1738 г. Игра Бернулли, известная как санкт-петербургский парадокс, бросает вызов классической теории, которая говорит, что справедливый взнос за участие в игре равен ожидаемой ценности. Однако ожидаемая ценность в этой игре бесконечна. Каждый круг приносит выигрыш в $1 (вероятность 1/2п и выигрыш в $2П, или 1/2 X $2, 1/4 X $4, 1/8 X $8 и т. д.). Следовательно, ожидаемая ценность = 1 + 1 + 1 + 1… = ∞.

Естественно, очень немногие захотели бы заплатить даже $20, чтобы сыграть в такую игру. Санкт-петербургский парадокс уже два с половиной столетия заставляет размышлять над ним философов, математиков и экономистов. Санкт-петербургский парадокс проливает свет на две актуальные для инвесторов проблемы: (1) распределение доходности на фондовом рынке не соответствует модели, принятой в стандартной финансовой теории; (2) сколько вы готовы заплатить сегодня за акции с низкой вероятностью очень высокого выигрыша?

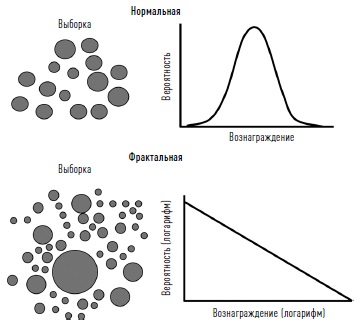

Стандартная финансовая теория предполагает, что изменения цены активов следуют нормальному распределению, имеющему форму хорошо известной колоколообразной кривой (рис. 6). Однако многое в природе, включая сотворенный человеком фондовый рынок акций, не соответствует понятию «нормальный». Многие природные системы имеют две определяющие характеристики: большее число меньших по величине частей и подобные друг другу части в разных масштабах. Например, дерево имеет большой ствол и множество меньших по размеру веток, при этом маленькие ветви подобны большим. Такие системы называются фрактальными. В отличие от нормального распределения никакая средняя величина не характеризует фрактальную систему.

Рис. 6. Графики плотности распределения вероятностей для нормальной и фрактальной систем

Фрактальные системы подчиняются степенным законам. Бенуа Мандельброт доказал: прогрессии цен фрактальны. Мало того, что редкие сильные изменения цены перемежаются большим количеством меньших изменений, так изменения цены еще и сходны в различных масштабах времени (например, на дневных, недельных и месячных интервалах).

Глава 33. Почему, прислушиваясь к индивидам, вы можете навредить своему благосостоянию

Мир Ньютона — это механический мир, где причины и следствия связаны четкими связями, а системы подчиняются универсальным законам. При достаточном понимании составляющих систему частей можно точно предсказать поведение всей системы. Основной инструмент для исследования мира Ньютона — редукционизм, который и двигал научный прогресс в XVII-XIX веках.

У редукционизма есть серьезные ограничения. В системах, которые опираются на сложные взаимодействия множества компонентов, целое часто имеет свойства и характеристики, отличные от совокупности свойств и характеристик составляющих его компонентов. Поскольку система как целое рождается из взаимодействия ее частей, то невозможно понять целое, просто глядя на ее части. Здесь редукционизм оказывается бессилен.

Если фондовый рынок является системой, возникающей из взаимодействия множества разнообразных инвесторов, тогда редукционизм — постижение индивидуального — не способен дать точную картину рынка. Инвесторы и руководители компаний, которые уделяют слишком много внимания индивидам, пытаются понять рынки на неподходящем уровне. Экономисты рассматривают агентов рынка как однородные величины и строят линейные модели — спроса и предложения, риска и вознаграждения, цены и качества. Разумеется, ничто из этого, как правило, не отражает реальной действительности.

Инвесторы, которые рассматривают фондовый рынок как сложную адаптивную систему, избегают двух когнитивных ловушек. Первая — стремление найти причину каждого следствия. Но, поскольку люди любят искать причины всего и вся, эта концепция сложна для усвоения. Вторая ловушка заключается в оценке индивидуальных действий вместо понимания рынка в его целостности.

Глава 34. Роль причинно-следственных связей на рынках

Биолог Льюис Вольперт утверждает, что парадигма причинно-следственных связей была главным двигателем человеческой эволюции. С точки зрения эволюции знание потенциальных следствий данной причины и причин данного следствия дает весомые преимущества. Вольперт предполагает, что комбинация языка, социального взаимодействия — и парадигмы причинно-следственных связей — способствовала увеличению размера и сложности головного мозга человека.

Поэтому мы, люди, запрограммированы на поиск взаимосвязей между причинами и следствиями. И не только на поиск. Мы непревзойденны в нашем умении придумывать причины для следствий. Наши предки сталкивались с массой необъяснимых явлений, такими как болезни, молнии, вулканы, причины которых сегодня нами хорошо изучены и по большому счету понятны. Однако предки тоже находили объяснение этим явлениям, видя в них действие сверхъестественных сил.

В инвестировании наше врожденное желание соединять причины и следствия наталкивается на трудноуловимость их связей. Естественно, мы придумываем связи самостоятельно. Инвесторы, которые считают важным понимать, что движет рынком, рискуют попасть в ловушку ложной причинности. Многие сильные движения рынка не так-то легко объяснить.

200 лет назад в науке господствовал детерминизм. Воодушевленные открытиями Ньютона, ученые рассматривали вселенную как часовой механизм. Французский математик Пьер Симон Лаплас хорошо выразил суть детерминизма в своем знаменитом труде Опыт философии теории вероятностей:

Разум, которому в каждый определенный момент времени были бы известны все силы, приводящие природу в движение, и положение всех тел, из которых она состоит, будь он также достаточно обширен, чтобы подвергнуть эти данные анализу, смог бы объять единым законом движение величайших тел Вселенной и мельчайшего атома; для такого разума ничего не было бы неясного, и будущее существовало бы в его глазах точно так же, как прошлое.

Такой разум часто называют демоном Лапласа. Но сложные адаптивные системы не поддаются простым расчетам. Многим сложным системам свойственно состояние самоорганизующейся критичности. «Критичность» подразумевает нелинейность. Другими словами, величина пертурбаций внутри системы (причина) не всегда пропорциональна следствию. Небольшие по силе воздействия могут приводить к резким масштабным изменениям, и наоборот.

Фондовый рынок — не вполне подходящее место для того, чтобы удовлетворять заложенную в человеке потребность в понимании причин и следствий. Инвесторы должны воспринимать неочевидные объяснения рыночных движений со здоровой долей скептицизма.

Глава 35. Степенные законы и их значение для инвесторов

Впервые степенная зависимость была выявлена гарвардским профессором-лингвистом Джорджем Ципфом в 1930-х гг. и описана им в знаменитом труде «Человеческое поведение и принцип наименьшего усилия». Степенной закон означает, что небольшое количество слов в языке встречается очень часто, а большое количество слов — относительно редко.

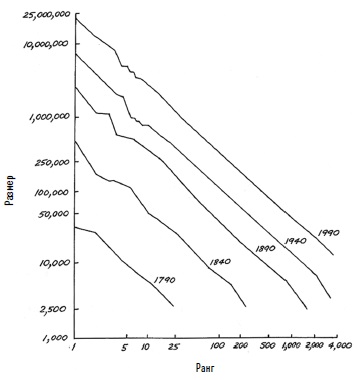

Ципф ошибочно утверждал, что этот закон отличает социальные науки от естественных наук. Однако впоследствии ученые обнаружили степенные законы во многих областях, включая физические и биологические системы. Например, ученые используют степенные законы для объяснения взаимосвязи между массой и скоростью метаболизма у животных, между частотой и магнитудой землетрясений (закон Гуттенберга — Рихтера), между частотой и размером лавин. Степенные законы играют важную роль в социальных системах, включая распределения доходов (закон Парето), размеры городов, интернет-траффик, размеры компаний и изменения цен акций. Многие люди признают существование степенных законов, пользуясь эмпирическим правилом 80/20.

Степенное распределение говорит, что периодически, хотя и нечасто, на рынке могут происходить более сильные движения, чем предполагается стандартной теорией. Существование степенных законов предполагает наличие некоего основополагающего порядка в самоорганизующихся системах.

Ципф выразил свой закон при помощи уравнения:

Например, если в самом большом городе Испании Мадриде проживают 3 млн. жителей, то во втором по величине городе Барселоне — вдвое меньше жителей; третий по величине город Валенсия имеет втрое меньше жителей, и т.д. Бенуа Мандельброт предложил две модификации закона Ципфа, чтобы получить более универсальный степенной закон:

где С1 и С2 – эмпирические константы.

Одно из интересных свойств степенных законов в социальных системах — их устойчивость (рис. 7). Несмотря на рост населения и значительные географические изменения, зависимость между рангом и размером демонстрирует замечательное постоянство на протяжении 200 лет.

Рис. 7. Зависимость между рангом и размером городов в США, 1790-1990 гг.

Никто до конца не понимает, какие механизмы приводят к возникновению степенных законов, но существует ряд моделей или процессов, которые позволяют их воспроизвести.

Глава 37. Приноравливаемся к резкой смене рыночных настроений

Бенджамин Грэхем однажды сказал, что «на фондовом рынке не стоимость определяет цены, а цены определяют стоимость». Инвесторы оценивают стоимость не столько на основе каких-либо внутренних критериев, сколько под влиянием поступков остальных участников рынка. У каждого из нас свой порог восприимчивости, который определяет, сколько людей должно сделать что-либо, прежде чем мы решим сделать то же самое.

В последние годы ученые значительно продвинулись в понимании эффекта малого мира, также известного как гипотеза шести рукопожатий. Одной из центральных идей модели малого мира является кластеризация, которая определяет плотность связей между близкими узлами в сети. Например, степень кластеризации выражает вероятность того, что ваши друзья знакомы друг с другом.

Благодаря современным дешевым коммуникационным сетям идеи способны каскадами распространяться через социальные кластеры с молниеносной скоростью. Немалый вклад в увеличение взаимосвязанности вносят и средства массовой информации. Можно утверждать, что практически нет такого инвестора, который бы рано или поздно не поддался царящему на рынке настроению.