Настоящая заметка написана в рамках курса Современный управленческий учет и посвящена решениям относительно краткосрочного финансирования. [1] С одной стороны компании постоянно нуждаются в наличности для оплаты своих счетов. С другой стороны, наличие денежных средств сопряжено с издержками – стоимостью упущенной возможности получения прибыли от использования денежных средств в компании либо от их инвестирования. Таким образом, компании должны балансировать между достаточной ликвидностью и снижением рентабельности активов.

Управление денежными средствами заключается в оптимизации количества имеющихся у компании денежных средств и максимизации дохода от всех свободных, незаимствованных компанией в данный момент средств.

Временная стоимость денег

Временная стоимость денег постоянно возникает при управлении финансами. [2] Однако необходимо помнить, что не существует универсально применимой постоянной цены денег. Величины процентных ставок зависят от срока инвестиций, а также изменяются с течением времени. Процентные ставки зависят от того кредитуете ли вы банковскую систему или занимаете у нее, а также от гибкости процедуры, например, за сколько дней необходимо уведомлять о поступлении средств на счет или их списании.

Скачать заметку в формате Word или pdf, примеры в формате Excel

При прочих равных условиях оценки ожидаемых затрат, банки:

- выплачивают проценты выше по счетам, относительно которых есть условие более заблаговременного уведомления о снятии денег, чем по текущим счетам,

- устанавливают процентные ставки ниже по плавающим остаткам, чем по срочным кредитам.

Поэтому для управления финансами компании ключевой задачей является управление различными счетами. Средства перераспределяются между счетами с целью минимизации совокупных издержек (или, в некоторых случаях, максимизации чистого дохода) с учетом транзакционных издержек и процентных ставок.

Прогнозы потоков денежных средств

Для предприятий очень важно выявлять потребность в денежных средствах, поскольку это позволяет:

- минимизировать стоимость финансирования;

- максимизировать доход от излишков денежных средств;

- избежать затруднений вследствие неожиданно возникшей неспособности осуществлять необходимые платежи.

Одним из видов бюджета является бюджет денежных средств (БДС), который строится на основе прогноза потоков денежных средств компании. БДС значительно отличаются от бюджета прибылей и убытков. Прогнозы потоков денежных средств включают в себя ожидаемые или прогнозируемые поступления и выплаты. Они выявляют излишек или нехватку денежных средств, которые иногда имеют место. Прогнозы потоков денежных средств могут составляться на один день, на неделю или месяц. Обычно это небольшие отрезки времени, поскольку управление потоками денежных средств – это в значительной степени повседневная задача. Важно заметить, что даже хорошо капитализированная компания (показывающая высокую рентабельность) может столкнуться с краткосрочными затруднениями в силу графика поступлений и выплат. Необходимость осуществления крупного платежа или несвоевременное поступление средств от клиентов могут создать краткосрочный дефицит денежных средств, закрыть который может быть сложно и дорого, если о нем не известно заранее. Когда компания вынуждена внезапно обратиться в банк за экстренным овердрафтом, это может повредить отношениям с банком в долгосрочном плане.

С другой стороны, накопление большого излишка денежных средств может дать гораздо меньший доход при размещении на текущем счете, по сравнению со срочным вкладом. Для того чтобы разместить средства на срочном вкладе (например, на месяц или квартал) компания должна быть уверена в том, что эти средства не понадобятся в течение этого срока. Прогноз потоков денежных средств является необходимым элементом эффективного управления денежными средствами. Управление денежными средствами следует отличать от управления финансами в долгосрочном периоде. Обеспечение капитализации и финансирования компании на период в несколько лет описано в разделе Оценка эффективности инвестиций.

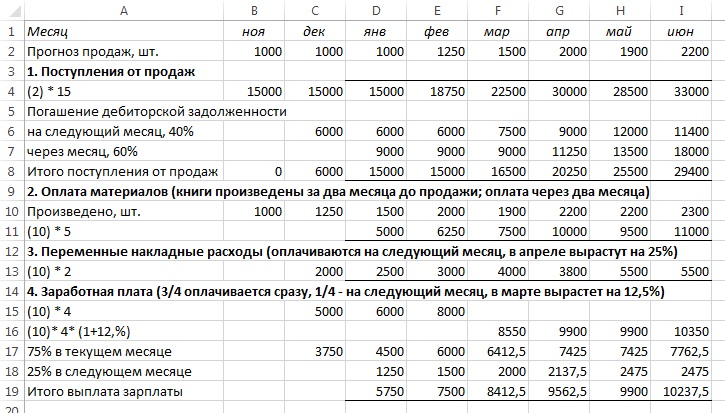

Рассмотрим пример. Предприятие занимается издательской деятельностью. Цена книги при реализации составляет $15, продажи осуществляются в кредит через книжный клуб, счет выставляется в последний день каждого месяца. Переменными затратами производства одной книги являются материалы ($5), труд ($4) и накладные расходы ($2). Менеджер по продажам дал следующий прогноз объемов продаж:

Рис. 1. Прогноз объема продаж

Клиенты (считаем, что безнадежные долги не возникают) будут производить оплату следующим образом:

- 1 месяц после продажи – 40%;

- 2 месяца после продажи – 60%.

Предприятие производит книги за 2 месяца до продажи, расчеты с поставщиками материалов осуществляются через 2 месяца после производства. Переменные накладные расходы, которые оплачиваются в месяц следующий за месяцем производства возрастут в апреле на 25%; 75% зарплаты выплачивается в месяц производства, а 25% – в следующий месяц. С 1 марта зарплаты будут повышены на 12,5%.

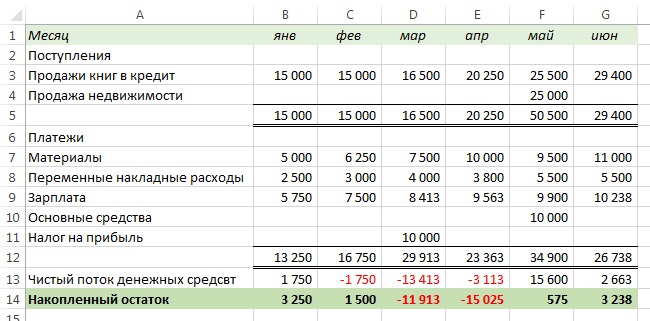

На предприятии идет реструктуризация, и в мае оно продаст недвижимость, которой оно владеет на правах полной собственности за $25 000. В мае также планируется приобретение новой печатной машины за $10 000. Налог на прибыль предприятия (в сумме $10 000) подлежит оплате в марте. На 31 декабря остаток денежных средств предприятия в банке составляет $1500.

Составьте помесячный бюджет движения денежных средств на период с января по июнь.

Сначала отразим сформулированные выше условия в виде таблицы (формулы см. в Excel-файле):

Рис. 2. Промежуточные расчеты

А затем сформируем бюджет движения денежных средств:

Рис. 3. Полугодовой бюджет движения денежных средств

Управление дефицитом денежных средств

Обычно (по умолчанию) предприятия восполняют краткосрочный дефицит денежных средств, используя механизм овердрафта. В вышеприведенном примере нет упоминания о возможности овердрафта, поэтому нам необходимо выявить приемлемый способ восполнения дефицита, возникшего в марте и апреле. Маловероятно, что повышение эффективности за счет оперативной работы с банком (см. ниже пункт Денежные средства в пути) высвободит денежные средства, достаточные для покрытия разрыва в $15 025, поэтому предприятию необходимо рассмотреть возможность следующих шагов:

- Отложить крупные капитальные затраты. Возможно, следует отложить приобретение новой печатной машины, и, хотя это не повлияет на дефицит в марте и апреле, перенос этой покупки, например, на июнь или июль, уменьшит отрицательный денежный поток в очень сложный месяц, особенно если в мае не состоится продажа недвижимости.

- Уменьшить период погашения дебиторской задолженности или увеличить срок расчетов с поставщиками. Однако, здесь существуют риски потери клиентов. Вот если бы предприятие изменило порядок погашения дебиторской задолженности, так чтобы 80% средств выплачивалось через месяц после продажи, и только 20% через два месяца. Это значительно улучшило бы поток денежных средств. Подобным образом, если бы удалось отложить оплату материалов еще на месяц (хотя это маловероятно), это дало бы положительный эффект.

- Уменьшить объем запасов. Фактически предприятие хранит запас товаров на 2 месяца. Поток денежных средств улучшился бы, если бы их количество стало меньше.

- Отложить все расходы, не имеющие первостепенной важности. Отложить уплату налога на прибыль сложно: рассмотрят ли налоговые органы возможность платежа в рассрочку?

Если ни один из предложенных шагов не представляется возможным, предприятию следует обратиться в банк по поводу овердрафта, рассмотреть один из видов факторинга, дисконтирования счетов-фактур, продажи с обратной арендой, либо привлечь дополнительное долгосрочное финансирование при помощи банковского кредита или выпуска акций.

Денежные средства в пути – это средства, которые задержались вследствие промежутка времени между моментом оплаты со стороны клиента и моментом, когда эти средства становятся доступны для получателя платежа. Наличие этого промежутка времени означает, что сумма денежных средств в банке согласно данным бухгалтерского учета компании будет отличаться от суммы согласно банковской выписке. Существуют несколько причин запаздывания во времени, следствием которых становятся денежные средства в пути:

a) запаздывание при передаче средств; например, если вы торгуете в розницу, запаздывание может быть вызвано тем, что оплата по кредитным картам засчитывается вам на счет спустя несколько дней;

b) запаздывание при инкассации;

c) запаздывание при поручении банку приобрести (продать) валюту;

d) запаздывание, искусственно создаваемое банками по условиях обслуживания (например, некоторые банки принимают оплату без комиссии, но с зачислением через 3–5 дней).

Эффективное управление денежными средствами. Сумма денежных средств в постоянном распоряжении компании в большой степени зависит от эффективности управления потоками денежных средств. Исключительно из соображений эффективности, при заданном уровне продаж дебиторская задолженность должна быть получена и направлена в банк как можно быстрее, в то время как платежи компании (поставщикам и т.д.) необходимо откладывать на максимально поздний срок. Это несколько упрощенный подход – в нем не учитывается, что уменьшение предоставляемого клиентам кредита может снизить уровень продаж в целом. Кроме того, чрезмерное откладывание расчетов с поставщиками может ухудшить кредитоспособность предприятия, и поставщики решат работать с предприятием на менее выгодных условиях. Оперативные банковские операции с денежными поступлениями являются частью эффективного управления денежными средствами. Проводя банковские операции с денежными поступлениями всего лишь один или два раза в неделю, предприятие упускает возможность заработать проценты на положительном остатке денежных средств или снизить процентные платежи по овердрафту.

Взаимосвязь между денежными средствами, прибылью и балансом

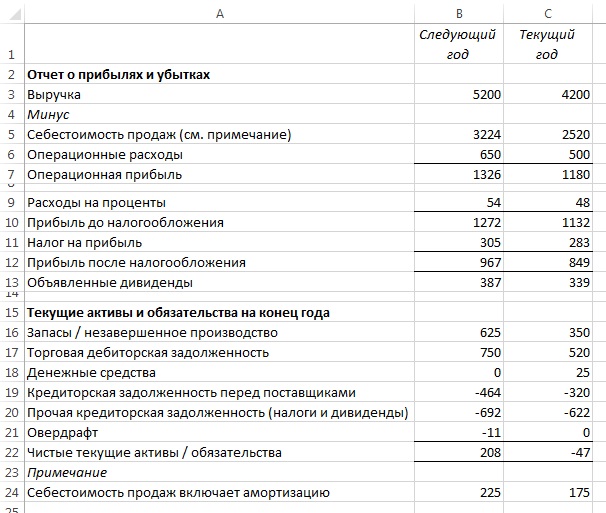

Рассмотрим пример. Предприятие производит мебель. За последние полгода его продажи возросли благодаря улучшению экономической ситуации и стабильному росту отечественного рынка. В настоящее время есть признаки того, что предприятие чрезмерно расширяет свою деятельность, превышая имеющийся оборотный капитал. Финансового менеджера беспокоит ситуация с ликвидностью. До конца года остается месяц. Оценочные показатели за полные 12 месяцев текущего года и прогнозы на следующий год при действующей политике управления денежными средствами представлены на рис. 4.

Рис. 4. Отчет о прибылях и убытках и баланс, в тыс. долл.

Финансовый директор ищет способы улучшения ситуации с денежными средствами. Рассматривается несколько мер:

- Торговая дебиторская задолженность. Предложить 2%-ную скидку клиентам, которые платят в течение 10 дней после отправления счета. По расчетам, 50% клиентов воспользуются новой системой скидок. Оставшиеся 50% будут продолжать придерживаться существующего среднего срока оплаты.

- Кредиторская задолженность перед поставщиками и запасы. Сократить количество поставщиков и договориться с оставшимися о более выгодных условиях путем введения системы «точно в срок». Цель – снижение прогнозируемой на конец года себестоимости продаж (исключая амортизацию) на 5%, а уровня запасов/незавершенного производства на 10%. Однако количество дней в рамках получаемого предприятием кредита от поставщиков придется сократить до 30, чтобы убедить их снизить цены

Прочая информация:

- Все продажи совершаются в кредит. Согласно официальным действующим условиям продажи оплата производится в течение 30 дней. Проценты за просроченные платежи не начисляются

- Все покупки совершаются в кредит.

- Операционные расходы составят $650 000 как при существующей, так и при предлагаемой политике управления денежными средствами.

- Процентные платежи составят $45 000 при осуществлении новой политики.

- На следующий год планируются капитальные затраты в сумме $550 000.

Задание

- Составьте прогноз потока денежных средств с учетом того, что:

(i) предприятие не изменит политику управления денежными средствами;

(ii) предложения по управлению дебиторской задолженностью, кредиторской задолженностью перед поставщиками и запасами будут внедрены.

В обоих случаях прогноз составляется на полные двенадцать месяцев, т.е. предложения внедряются с первого дня следующего года. - Составьте для финансового директора краткий отчет с оценкой предлагаемых мер. В отчете прокомментируйте финансовые и нефинансовые факторы, которые предприятию следует учесть, прежде чем внедрять новую политику.

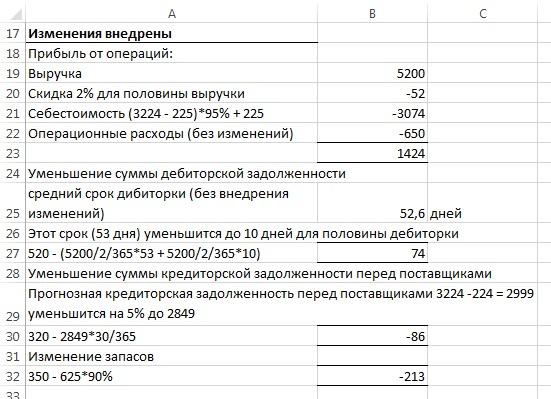

Решение. Рассчитаем, как изменятся основные статьи в случае внедрения изменений (рис. 5).

Рис. 5. Расчет изменения статей бюджета в случае внедрения изменений

После этого сведем данные о бюджете без изменений и бюджете с изменениями в одной таблице (рис. 6).

Рис. 6. Сравнение бюджетов с изменениями и без изменений

Проект отчета финансовому директору. Предлагаемые изменения политики управления оборотным капиталом приведут к следующему:

- В случае внедрения предлагаемых изменений ситуация с денежными средствами улучшится почти на четверть миллиона долларов.

- Проблемы возникли из-за того, что управление торговой дебиторской задолженностью и запасами не соответствовало возросшему объему продаж

- Ликвидность: коэффициент текущей ликвидности, который в текущем году был равен 0,95:1 (отношение всех текущих активов ко всей кредиторской задолженности, включая прочую кредиторскую задолженность), составит в следующем году около 1,2:1 при обоих вариантах. Вопреки ожиданиям, коэффициент улучшится, даже если предприятие не предпримет никаких действий и использует овердрафт. Это происходит благодаря высокому уровню дебиторской задолженности и запасов. Вывод: высокий уровень текущих активов не означает высокого уровня денежных средств. Возможно, коэффициент абсолютной ликвидности является более показательным.

- В прошлом году срок оплаты дебиторской задолженности составил 45 дней, при действующей стратегии прогнозируется увеличение срока до 53 дней, несмотря на то, официальный срок равен 30 дням. Возможно, предприятию следует наладить кредитный контроль, прежде чем предлагать скидки.

- Срок расчетов с поставщиками в текущем году составил 46 дней, и прогнозируются его увеличение в следующем году до 52 дней. Игнорируются ли при этом скидки? Ставит ли это под угрозу отношения с поставщиками?

- Прогнозируется резкое увеличение уровня запасов: в прошлом году – 50 дней, по прогнозу на текущий год – 71 день. При внедрении изменений уровень запасов остается на высоком уровне – 67 дней.

- Прогнозируется снижение процента операционной прибыли с текущих 28,1% до 25,5% в следующем году, если ситуация остается без изменений. При внедрении изменений процент упадет менее значительно – до 27,4%, что приемлемо на фоне улучшения потока денежных средств и экономии на процентах по овердрафту.

Источники краткосрочного финансировании

Получение краткосрочного финансирования для преодоления прогнозируемого дефицита денежных средств возможно из разных источников, таких как:

- коммерческий кредит от поставщиков;

- овердрафт,

- краткосрочный заём,

- использование торговой дебиторской задолженности в качестве обеспечения займа посредством факторинга.

Существуют и другие источники, применяемые при экспортном финансировании, а именно:

- векселя;

- документарные аккредитивы.

Торговый кредит – важный источник финансирования для большинства компаний. Торговый кредит представляет собой задолженность перед поставщиками товаров или услуг, которая образуется в результате того, что товары или услуги приобретаются в один момент времени, а оплачиваются позже. Часто торговый кредит рассматривается как бесплатный источник финансирования, поскольку обычно поставщики предоставляют его, не взимая процентной платы, за исключением просроченных платежей. Безусловно, торговый кредит имеет стоимость, но она может быть скрыта. Поскольку торговый кредит обычно не предполагает процентных платежей, возникает желание максимизировать его использование, однако этим не следует злоупотреблять.

Превышение обычных сроков кредита может быть чревато множеством проблем:

- сложность в получении кредита у новых поставщиков;

- проблемы с денежным потоком у ключевых поставщиков, что может негативно повлиять на благополучие обеих компаний;

- существующие поставщики могут решить не предоставлять дальнейший кредит;

- деловая репутация перед поставщиком может быть подорвана;

- поставщики могут отказаться от будущих поставок;

- может понизиться рейтинг кредитоспособности.

В ряде стран проблемы просроченных платежей особенно беспокоят малые предприятия, которые продают товары в кредит крупным предприятиям. Например, правительство Великобритании в 1998 году приняло закон, помогающий малым предприятиям преодолевать проблемы, связанные с получением платежей от крупных предприятий. В Великобритании малое предприятие имеет законное право установить на любой просроченный крупным предприятием платеж высокую процентную ставку (базовая ставка + 8%). В ожидании оплаты от своих клиентов предприятия, страдающие от просроченных платежей, часто вынуждены прибегать к финансированию за счет дополнительных овердрафтов.

Овердрафты являются одним из наиважнейших внешних источников краткосрочного финансирования, особенно для небольших компаний. Овердрафт так популярен благодаря следующим факторам:

- Гибкость. С банком достигается договоренность о максимальной сумме или лимите овердрафта. Возможно, заемщику не понадобится вся сумма сразу, но он может брать средства в пределах лимита по мере необходимости.

- Минимум документации. Соглашение об овердрафте требует минимума юридической документации. Ключевой информацией в документации является указание максимальной суммы овердрафта, подлежащих выплате процентов и требуемого обеспечения.

- Проценты выплачиваются только на сумму займа, а не на максимальную сумму овердрафта

Недостаток финансирования за счет овердрафта заключается в том, что, строго говоря, эти средства подлежат возврату по требованию, а это значит, что в любое время предоставленная сумма может быть отозвана. Компании с небольшим количеством активов, которые можно предъявить в качестве обеспечения, могут столкнуться с трудностями при привлечении дальнейшего финансирования за счет овердрафтов. Процентная ставка банка меняется в зависимости от предполагаемого кредитного риска заемщика.

Срочные кредиты, предлагаемые коммерческими банками, получили распространение по ряду причин, одна из которых — их доступность, что немаловажно для небольших компаний. Срочный кредит предоставляется в виде фиксированной суммы с выплатой по установленному графику. Обычно процентные ставки по такому кредиту немного меньше ставок по овердрафту. Кредитор потребует обеспечение на сумму кредита, а также комиссию за организацию кредита в размере, зависящем от суммы кредита.

Срочные кредиты также имеют следующие особенности:

- Об их предоставлении легко и быстро договориться. Это особенно важно, когда проблема с потоком денежных средств возникает внезапно и необходимо быстрое, но серьезное решение проблемы.

- Банки могут предложить гибкие системы выплаты. Для удобства клиентов коммерческие банки часто разрабатывают новые схемы кредитования, которые, например, предусматривают 2-летнюю отсрочку по уплате основного долга, что позволяет избежать ненужного чрезмерного заимствования для финансирования уплаты основного долга.

- Плавающие процентные ставки. Это может оказаться важно, принимая во внимание неопределенность, существующую в связи с процентными ставками.

Факторинг. Компании, продающие товар в кредит, зачастую ждут от клиента оплаты в течение 30, 60 или более дней. Все это время им необходимо финансировать ежедневную хозяйственную деятельность и делать закупки. Факторинговые организации могут помочь улучшить поток денежных средств, ускорив получение денежных средств по выставленным счетам. Это достигается за счет немедленного авансирования, например, в размере 80% от суммы счета. Остаток выплачивается после погашения клиентом предприятия суммы долга. Как правило используется регрессный факторинг – в случае неоплаты от дебитора фактор предъявляет требование к компании-поставщику о возврате ранее полученного аванса. В последнее время в России получает развитие безрегрессный факторинг, когда поставщик получает всю сумму (за вычетом комиссии барка) за поставленный товар, даже если дебитор не заплатил в банк. Некоторым компаниям получить финансирование за счет факторинга проще, чем срочный кредит. К недостаткам факторинга можно отнести значительный документооборот, более высокие проценты за использования кредитных ресурсов, и начисление НДС, поскольку факторинг – услуга, облагаемая НДС (в то время, как проценты по срочному кредиту и овердрафту НДС не облагаются).

Экспортное финансирование. Продажа товаров за границу часто подразумевает предоставление кредитов на сроки более длительные, чем для подобной продажи внутри страны. О покупателе в кредит может быть меньше информации, чем о покупателе внутри страны. Потенциальный риск просроченной оплаты или неоплаты товара более высок. В этих обстоятельствах предприятие может привлечь финансирование для решения проблем с потоком денежных средств:

Экспортный факторинг по сути, представляет собой то же самое, что и внутренний факторинг, при котором фактор предоставляет аванс денежных средств, обычно порядка 80% от суммы счета Защитой от риска безнадежного долга служит кредитное страхование услуг фактора. В то время как факторинг и вышеуказанные способы финансирования применяются предприятиями для финансирования как продаж внутри страны, так и экспортных продаж, существуют способы финансирования, которые используются исключительно для финансирования экспортных продаж.

Вексель – передаваемый денежный документ, выписанный одной стороной на имя другой стороны, например поставщиком товаров на клиента, который, акцептуя (подписывая) вексель, признает долг, который может быть выплачен незамедлительно (вексель на предъявителя, бессрочная тратта) или в некий момент в будущем (срочный вексель, срочная тратта). Держатель векселя может использовать акцептованную срочную тратту для оплаты долга третьей стороне либо может дисконтировать ее для привлечения денежных средств. По сути вексель является письменным подтверждением долга. Векселя чаще используют для экспортных операций, чем для транзакций внутри страны. Вексель – это инструмент, благодаря которому поставщик имеет преимущество получить оплату задолго до того, как клиент фактически заплатит. При этом используется следующий механизм:

- Поставщик выписывает документ (вексель), требующий от клиента оплаты причитающейся суммы в установленный момент в будущем. (Поставщик является векселедателем.)

- Поставщик подписывает вексель и направляет его клиенту, который тоже его подписывает, чтобы подтвердить, что он (она) согласен (согласна) платить, после чего вексель возвращается поставщику (клиент является акцептантом векселя).

- После вышеуказанной операции поставщик имеет документ, обладающий стоимостью, поскольку он представляет собой согласие клиента оплатить долг в указанный срок. У поставщика есть три варианта действий:

a) хранить вексель до указанной даты и получить денежные средства;

b) перевести вексель на банк в обмен на немедленное получение денежных средств. Банк потребует оплату за то, что фактически является займом, таким образом, полученная поставщиком сумма будет меньше, чем номинальная стоимость векселя. Это называется дисконтированием векселя в банке;

c) перевести вексель на собственного поставщика в качестве оплаты долга. Указанный поставщик может, в свою очередь, передать вексель одному из своих поставщиков, дисконтировать его или хранить до срока платежа. - При наступлении указанного на векселе срока держатель векселя на тот момент представляет его первоначальному акцептанту для оплаты. Если акцептант оплачивает вексель, операция считается завершенной. Если акцептант не оплачивает в указанный срок, вексель считается опротестованным. Стороны, участвующие в операции, могут подать иск против первоначального акцептанта в целях получения средств. Для оплаты в рамках экспортно-импортных операций обычно выписывается банковский вексель – вексель на банк.

Расчет дисконта на вексель. Если финансовый инструмент, например вексель продается или выписывается с дисконтом и выпускается по номинальной стоимости, возможно, потребуется рассчитать сумму дисконта или цену продажи. Сумма дисконта – это дисконтная ставка или доходность дисконтной ценной бумаги (R), помноженная на номинальную стоимость (F) и помноженная на срок до выкупа, выраженный как количество дней (Т) относительно количества дней в году (Y). Цена представляет собой номинальную стоимость минус сумму дисконта. Для расчета цены используйте следующую формулу:

Цена = F * (1 – RT/Y)

Пример. Вексель номинальной стоимостью $1000 имеет срок платежа 91 день. Требуемая инвестором доходность дисконтного векселя составляет 5%. В году 365 дней. Какую цену инвестор будет готов заплатить за вексель?

Цена = $1000 * (1 – 0,05 * 91/365) = $987,53

Преимущества векселя

- Удобный способ получения задолженности от иностранных клиентов

- Иностранный покупатель пользуется полным сроком кредита, а экспортер может воспользоваться векселем для оперативного привлечения средств путем его дисконтирования

- В случае опротестования векселя, векселедатель может использовать его в качестве основания для иска против векселеполучателя в стране векселеполучателя.

Документарный аккредитив или аккредитивные письма, предоставляют экспортеру безопасный метод получения оплаты при осуществлении продаж за рубежом. Кроме того, документарные аккредитивы являются для экспортера способом привлечения банковского краткосрочного финансирования. По определению CIMA аккредитив – документ, выданный банком от имени клиента, уполномочивающий определенное лицо получить указанную сумму в филиалах банка или банках-корреспондентах, обычно в другой стране, если соблюдены все изложенные в документе условия.

Процесс оплаты с использованием документарного аккредитива выглядит следующим образом. Экспортер или иностранный покупатель в рамках обязательств по договору продажи, согласно договоренности, совершает оплату документарным аккредитивом. Иностранный покупатель дает своему банку (банку-эмитенту) инструкции предоставить экспортеру кредит. После чего банк-эмитент запрашивает банк экспортера о выдаче инструкций и/или подтверждении кредита экспортеру. Далее банк-эмитент предоставляет гарантию оплаты товаров. Экспортер отгружает товары и представляет документы о собственности на товары в свой банк. После проверки документов банк экспортера готов предоставить экспортеру аванс и передает документы в банк-эмитент. Банк-эмитент проверяет документы и при отсутствии вопросов возмещает указанную сумму банку экспортера. Когда оплата получена, банк-эмитент передает документы иностранному покупателю, который, в свою очередь, сможет получить отгруженные товары. Документарные аккредитивы требуют длительного и затратного оформления, поэтому используются чаще всего при наличии высокого риска неоплаты.

Форфейтинг представляет собой механизм, при котором экспортер, как правило, основных средств или сырья может получить краткосрочное финансирование. Форфейтирующий банк приобретает по дисконтированной номинальной стоимости долговые обязательства (или векселя) обычно со сроком от 6 месяцев до 5 лет. Долговые обязательства могут быть в любой из крупных мировых валют. Чтобы удовлетворять необходимым для форфейтинга условиям (и обезопасить форфейтирующий банк) долговые обязательства должны быть гарантированы или авалированы обладающим высоким рейтингом международным банком (зачастую в стране импортера). Форфейтинг осуществляется без права регресса, без предъявления экспортеру претензий после покупки обязательств банком; оплата обязательств гарантирована авалирующим банком. Форфейтинг имеет следующие преимущества:

- торговая дебиторская задолженность незамедлительно обращается в денежные средства;

- поскольку нет права регресса, в балансе (отчете о финансовом положении) не появляется запись об обязательстве;

- отсутствует риск, связанный с будущим обменным курсом и процентными ставками;

- не затрагивает овердрафт и прочие лимиты по кредиту;

- форфейтированные векселя являются передаваемыми инструментами.

Форфейтинг был разработан для торговли со странами Восточной Европой, правительства которых искали финансирование для приобретения средств производства, но сроки проектов были слишком долгими для финансирования экспортных кредитов банками или правительствами. Форфейтинг позволяет экспортерам предлагать клиентам среднесрочное финансирование по фиксированной ставке для финансирования заказа и в то же время предлагает самому экспортеру способ незамедлительного получения денежных средств за заказ, переводя риск неисполнения обязательств на форфейтера.

Управление излишками денежных средств

Если бюджет денежных средств компании указывает на излишек денежных средств, финансовому менеджеру необходимо рассмотреть возможность краткосрочного инвестирования. Излишек денежных средств может возникнуть в результате прибыльной торговой деятельности, неравномерного торгового цикла, по причине недостатка приемлемых возможностей для долгосрочных инвестиций, либо, возможно, в результате продажи имущества. В принципе, если нет надежного способа использовать излишки, денежные средства следует возвратить акционерам или использовать для выплаты долга. Часто денежные средства сохраняют на случай неожиданных убытков или для финансирования неожиданных инвестиционных возможностей.

Любой избыток денежных средств, в котором нет непосредственной необходимости должен работать, даже если речь идет об инвестиции на срок до начала следующего дня. При принятии решения о способе инвестирования краткосрочного излишка денежных средств необходимо принимать во внимание следующее:

- срок на который могут быть предоставлены средства;

- сумма, которая может быть предоставлена;

- предполагаемый доход на инвестицию указанной суммы;

- риск, связанный с досрочным изъятием инвестированных средств из обращения (например, для получения процентов необходимо уведомление за три месяца),

- простота реализации.

Цель – максимизировать доход на инвестицию после вычета налогов, а также минимизировать риск для первоначального инвестированного капитала

Доход по долговым инструментам

Ставку доходности, или доходность по корпоративным и государственным облигациям, долговым распискам можно рассчитать двумя способами

Процентная доходность, называемая также текущей или равномерной доходностью рассчитывается путем деления брутто-процентов на текущую рыночную стоимость ценной бумаги следующим образом:

Процентная доходность = брутто-проценты/рыночная стоимость*100%

Пример. 6%-ная облигация номиналом $100, текущая рыночная стоимость которой равна $90, имеет процентную доходность: 6/90*100% = 6,67% (брутто, или до уплаты налогов).

Сложный процентный доход. Если проценты выплачиваются раз в полгода, поквартально или даже помесячно, для расчета годовой процентной ставки доходности необходимо вычисление сложных процентов.

Пример. Инвестиция ежеквартально дает процентный доход в размере 5% Какова ее годовая доходность?

[(1 + 0,05)4 – 1] х 100% = 21,55%

Доходность к погашению (доходность погашаемой ценной бумаги) – это эффективная (фактическая) доходность погашаемой ценной бумаги с учетом увеличения или снижения стоимости, основанная на том, что ценная бумага была приобретена по цене, отличающейся от стоимости при погашении.

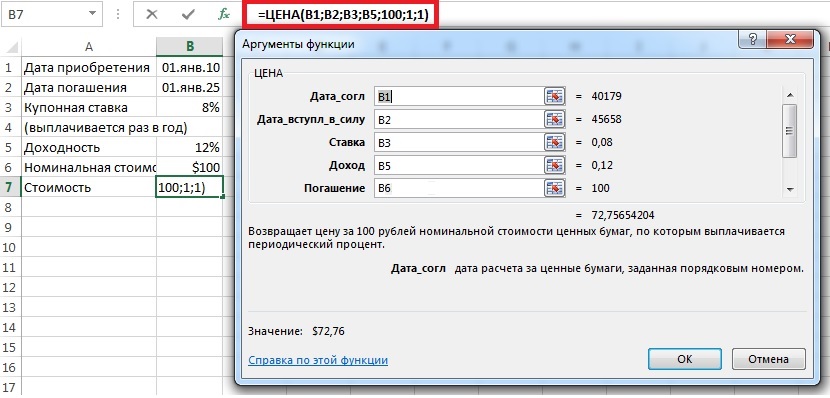

Упражнение. Рассчитайте стоимость облигации, имеющей купонную ставку 8%. Номинальная стоимость в объеме $100 будет выплачена через 15 лет. Другие подобные облигации имеют доходность к погашению в размере 12%.

Решение. Стоимость акции: $8 х (коэффициент аннуитета для t = 15, r = 12) + $100 * (коэффициент дисконта t = 15, r = 12) = ($8 х 6,811) + ($100 х 0,1827) = $72.76

Примечание. Коэффициенты аннуитета и дисконта могут быть найдены по таблицам, но, пожалуй, удобнее воспользоваться функцией Excel =Цена() (рис. 7, см. также Excel-файл)

Рис. 7. Функция Excel =Цена()

Функция возвращает цену за 100 рублей номинальной стоимости ценных бумаг, по которым выплачивается периодический процент. Синтаксис:

ЦЕНА(дата_согл, дата_вступл_в_силу, ставка, доход, погашение, частота, [базис])

Аргументы функции ЦЕНА:

Дата_согл Обязательный. Дата расчета за ценные бумаги (дата продажи ценных бумаг покупателю, более поздняя, чем дата выпуска).

Дата_вступл_в_силу Обязательный. Срок погашения ценных бумаг. Эта дата определяет момент, когда истекает срок действия ценных бумаг.

Ставка Обязательный. Годовая купонная процентная ставка для ценных бумаг.

Доход Обязательный. Годовой доход по ценным бумагам.

Погашение Обязательный. Выкупная стоимость ценных бумаг в расчете на 100 рублей номинальной стоимости.

Частота Обязательный. Количество купонных выплат в год. Для ежегодных выплат частота равна 1; для полугодовых — 2; для ежеквартальных — 4.

Базис Необязательный. Используемый способ подсчета дней (я использовал параметр 1 подставляющий фактическое число дней в месяце и в году)

Мы складываем чистую приведенную стоимость (NPV) процентных платежей за 15 лет и приведенную стоимость суммы, получаемой при погашении. Можно на этом же примере рассчитать доходность к погашению (YTM). Если известно, что цена облигации составляет $78,40, какова будет доходность к погашению? Это в сущности является расчетом внутренней нормы рентабельности. Можно воспользоваться функцией Excel =Доход(). Функция возвращает доходность ценных бумаг, по которым производятся периодические выплаты процентов. Функция ДОХОД используется для вычисления доходности облигаций. Синтаксис:

ДОХОД(дата_согл, дата_вступл_в_силу, ставка, цена, погашение, частота, [базис])

В нашем примере доходность составляет 11% (расчеты см. лист «Рис. 7» Excel-файла).

Купонная ставка. Под этим понятием часто неверно понимается отношение номинальной стоимости к рыночной стоимости и отношение купонной ставки (по долговому инструменту) к ставке доходности. При выпуске облигации долговые расписки или иные долговые инструменты с фиксированной доходностью имеют «купонную» ставку. Это процентная ставка, выплачиваемая по номинальной стоимости долгового обязательства. В отличие от акций, которые редко выпускаются по номинальной стоимости, данные долговые обязательства часто выпускаются в соответствии с номиналом, обычно $100 подлежат уплате за облигацию номинальной стоимостью $100. В момент выпуска процентная ставка фиксируется на уровне действующей на тот момент рыночной процентной ставки по облигациям с таким же сроком погашения. Кроме того, на рыночную процентную ставку влияет кредитный рейтинг компании.

Пример. Компания выпускает облигации по номинальной стоимости с купонной ставкой 12%. Это означает, что на каждые $100 долгового инструмента покупатель получит $12 брутто-процентов в год. Предположим, что проценты выплачиваются один раз в год (обычно они выплачиваются два раза в год, но это потребует более сложных расчетов). Господин А 1 января 2002 года приобрел указанные долговые инструменты на сумму $1000. Ежегодно, пока облигация принадлежит ему, он будет получать $120 в качестве процентов. Такое положение вещей продлится до срока погашения облигации или до продажи облигации на рынке. Если доходность альтернативных вложении для инвесторов в облигации с подобным риском и сроком погашения составляет 12%, то купонная ставка и норма рентабельности одинаковы.

Однако предположим, что инфляция растет более быстрыми темпами, чем предполагалось во время выпуска облигации. В январе 2004 года доходность альтернативных вложений для инвесторов в подобные облигации выросла до 15%. Г-н А продолжает получать $120 на $1000 номинальной стоимости, но теперь ни один покупатель не заплатит $1000, чтобы получить 12% дохода, – теперь покупателю нужно 15%. Поэтому облигация падает в цене до уровня, при котором доход по долговому инструменту составляет 15%, т.е. $80 за облигацию номинальной стоимостью $100.

Господин В приобретает облигацию номинальной стоимостью $1000 в январе 2004 года. Он будет получать $120 в год в качестве процентов, как и г-н А, но поскольку г-н В заплатил $800, его доход составит 15% (120/800*100%). Купонная ставка остается на уровне 12%, номинальная стоимость – $1000, но ставка доходности 15% и рыночная стоимость – $800.

Краткосрочные инвестиции[3]

Ниже приводятся примеры вариантов краткосрочных инвестиций, которые могут быть рассмотрены компанией.

Казначейские векселя выпускаются центральным банком и гарантируются правительством выпускающей страны. Процентный доход не выплачивается, но они выпускаются ниже номинала и будут погашены по номинальной стоимости после установленного срока. Например, в Великобритании срок погашения по казначейским векселям, составляет 91 день. Эти инструменты являются передаваемыми, поэтому векселя могут быть проданы на дисконтном рынке в любой момент до наступления срока погашения. В цене, по которой продаются казначейские векселя, заложена подразумеваемая процентная ставка.

Банковские вклады. Банки предлагают целый ряд возможностей для инвестиций, приносящих процентный доход. Срочный вклад предлагает фиксированную ставку на фиксированный срок, обычно от 1 месяца до 6 лет. Для коротких сроков, чаще всего до 3 месяцев, может быть предусмотрена переменная ставка, зависящая от ставок на денежном рынке.

Депозитные сертификаты (ДС) выпускаются банками по фиксированной процентной ставке на фиксированный срок (обычно от 3 до 5 лет). ДС являются передаваемыми инструментами, они активно продаются и покупаются на вторичном рынке, что означает, что держатель ДС может в любой момент продать эту инвестицию на дисконтном рынке.

Счета денежного рынка. Большинство крупных финансовых учреждений предлагают схемы инвестиции в денежный рынок по переменным процентным ставкам. В Великобритании существует большой денежный рынок межбанковских займов и ссуд, сроки по которым варьируются от одного дня до 12 месяцев и более. Крупные компании могут предоставлять излишки денежных средств в качестве займов непосредственно банку-заемщику на межбанковском рынке.

Депозиты местных органов власти. Местным органам власти требуются краткосрочные денежные средства на сроки от одного дня до 12 месяцев и более. По вышеуказанным депозитам выплачиваются проценты.

Коммерческие бумаги. Крупные компании могут выпускать необеспеченные краткосрочные долговые обязательства, называемые коммерческими бумагами. С рок погашения таких долговых обязательств обычно не превышает 9 месяцев, чаще всего от одной недели до 3 месяцев. Коммерческая бумага является передаваемым инструментом, поэтому они могут быть проданы на дисконтном рынке в любое время до достижения срока погашения. В цене, по которой продается коммерческая бумага, заложена подразумеваемая процентная ставка.

Облигации местных органов власти. Данные облигации выпускаются местными органами власти и могут быть приобретены с доходностью, соответствующей сроку до погашения. Это свободнообращающиеся инструменты, однако по сравнению с большинством рыночных ценных бумаг они имеют более низкую ликвидность, хотя это зависит от величины муниципалитета.

Корпоративные облигации выпускаются компаниями для привлечения финансирования за счет долговых обязательств. Облигации долгосрочные, свободнообращающиеся и могут быть проданы на денежном рынке в любой момент. Уровень ликвидности зависит от их суммарного объема, выпушенного компанией. Степень риска зависит от каждой конкретной компании и условий облигационного займа, кредитные рейтинги могут быть предоставлены кредитными рейтинговыми агентствами.

Государственные облигации – это облигации, выпущенные правительством. Риск неисполнения обязательств по ним обычно ниже (это зависит от выпустившего их правительства). Облигации свободно обращаются на денежных рынках и чаще всего более ликвидны, чем корпоративные облигации, поскольку выпускаются в больших объемах.

Риск и доходность. При вложении излишков денежных средств в краткосрочные инструменты необходимо взвесить соотношение доходности и риска. Кроме того, должна быть проанализирована ликвидность инвестиции, а именно насколько быстро, при необходимости данную инвестицию можно продать.

- Риск неисполнения обязательств – риск того, что при инвестировании в инструменты с фиксированной процентной ставкой проценты и/или основная сумма не будут выплачены согласно графику. Большинство краткосрочных инвестиций в рыночные ценные бумаги ограничиваются инвестициями с незначительным риском неисполнения обязательств.

- Ценовой риск. В случае непредусмотренного заранее изменения процентных ставок, меняется и рыночная стоимость ценной бумаги. Так при неожиданном подъеме процентных ставок стоимость рыночной бумаги с фиксированной процентной ставкой понизится до уровня, при котором ее доходность будет равняться рыночному уровню доходности ценных бумаг этого вида. В случае хранения до срока погашения, выплачивается полная номинальная стоимость, однако это не отменяет риск упущенной возможности получить более высокие проценты по альтернативным инвестициям. Обычно финансовые менеджеры стремятся избежать высокого ценового риска.

- Курсовой риск. Если средства инвестированы в иностранной валюте, существует риск того, что изменения обменного курса уменьшат стоимость основной суммы займа в пересчете на национальную валюту. С учетом этого факта компания может приобрести юридическое лицо за рубежом, тогда инвестиция может рассматриваться как хеджирование в плане валютных операций. Это действительно может уменьшить риск. Однако, безусловно, это зависит от страны, в которой приобретается юридическое лицо.

- Риск изменения налогообложения и законодательства. Непредвиденные изменения ставок налогообложения и законодательства могут повлиять на рыночную стоимость рыночной ценной бумаги.

- Доходность. Обычно менеджеры стремятся к максимально возможной доходности при приемлемом уровне риска и ликвидности. Маловероятно, что краткосрочные излишки денежных средств будут инвестированы в акции по причине рисков, связанных с получением такой доходности за короткий срок.

- Ликвидность. Менеджерам следует учитывать особенности процедуры получения инвестированных средств, на случай если прогнозы окажутся неточными. Например, казначейские векселя и депозитные сертификаты могут обращаться на рынке и быть проданы в любой момент, в то время как срочные вклады могут быть недоступны до истечения срока вклада.

Заключение. Мы рассмотрели способы управления финансами компаний. Указанные способы направлены на улучшение потока денежных средств компании в целях минимизации финансовых затрат, максимизации доходности временно свободных денежных средств и ограничения рисков. Эффективное управление денежными средствами вносит значительный вклад в показатели эффективности и стоимость компании.

[1] Заметка подготовлена на основании материалов CIMA

[2] Наилучшим образом, на мой взгляд, эта тема изложена в одной из глав книги Ричарда Брейли и Стюарта Майерса «Принципы корпоративных финансов»; см. Приведенная стоимость и альтернативные издержки

[3] Предлагаемые инструменты, в первую очередь, могут быть использованы на развитых западных рынках; см. также здесь. В России в основном используются краткосрочные банковские депозиты и проценты, начисляемые на остатки денежных средств на счетах компаний.