Выбор валюты в управленческом учете

Российские правила бухучета не предусматривают выбора валюты учета. Таковой валютой может выступать только рубль (см. Положение по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации, п. 9). В тоже время, при выборе валюты управленческого учета руководство компании вольно в своих решениях. Так в начале 90-х годов в условиях гиперинфляции в России наиболее популярной валютой учета был доллар. При этом даже было не важно, в какой валюте компания совершала свои трансакции. Просто, рубль не позволял адекватно оценивать финансовые результаты деятельности. Компании, существующие на рынке с тех времен, часто по инерции, продолжают вести управленческий учет в долларах.

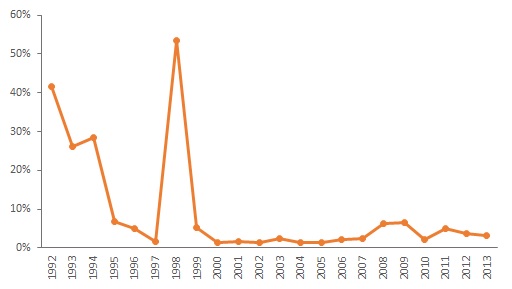

Однако, времена меняются. Во-первых, и на мой взгляд, это самое важное, большинство цен в стране номинировано в рублях. Во-вторых, всё больше и больше иностранных производителей начинают самостоятельно импортировать свою продукцию в Россию и продавать ее за рубли. В-третьих, большинство зарплат, арендных ставок и прочих основных расходов компаний номинировано в рублях. И, наконец, волатильность курса доллара существенно снизилась по сравнению с лихими девяностыми (рис. 1).

Рис. 1. Волатильность курса рубля к доллару; обычно волатильность – это стандартное отклонение данных за год; поскольку курс за период наблюдения значительно вырос, для сравнения данных я выразил волатильность в долях среднего годового значения (подробнее см. Excel-файл)